通膨魔獸從「任性」到「韌性」 一場翻騰的馴服啟示錄

台灣銀行家 2023-02-10 08:41

撰文:林啟超

這次的通膨魔獸馴服戰,讓世人見識到通膨的詭異與難測,疫情在供給面及勞動市場的陌生衝擊,大規模的財政及貨幣政策後遺症,及暫捨通膨目標區改以平均通膨目標區,所致通膨預期的變化,往後都在經濟學教科書裡值得書寫一番。

2022 年,左右經濟最重要的關鍵,絕對是「通膨」。因為通膨高位,央行收緊資金,於是美國聯準會(Fed)的暴力升息,及隨之而來的景氣趨緩與金融動盪,遂為主調。因此,通膨魔獸能否馴服,將是影響今年經濟走勢的首要思考。

能源價格、匯率貶值 各國引爆點各不相同

儘管都稱通膨魔獸,但長相在各國卻有不同。歐洲主要是能源價格所致,其通膨與電價的相關係數逾 9 成,因此烏俄戰爭引發的斷氣風暴,造成能源價格高漲,連帶也使歐元區特別是德國的電價首當其衝。儘管近兩個月通膨似見頂轉折,但在景氣面臨衰退,歐洲央行還得升息對抗通膨之際,停滯性通膨的風險不應忽視。

日本則受能源高漲,加上匯率貶值,使得進口通膨在去(2022)年 7 月漲至 5 成,隨後才慢慢減少增幅。但在進口通膨領先整體通膨約 9 個月的狀況下,上半年很可能會見到通膨漲破 4%。這也使得先進經濟體裡貨幣政策最寬鬆的日本,趕在去年底,將 10 年公債利率的控制上緣調升 0.25% 至 0.5%,往正常化跨出一大步。未來倘再行調整,不僅使日圓存有升值空間,也將增添金融市場的擾動。

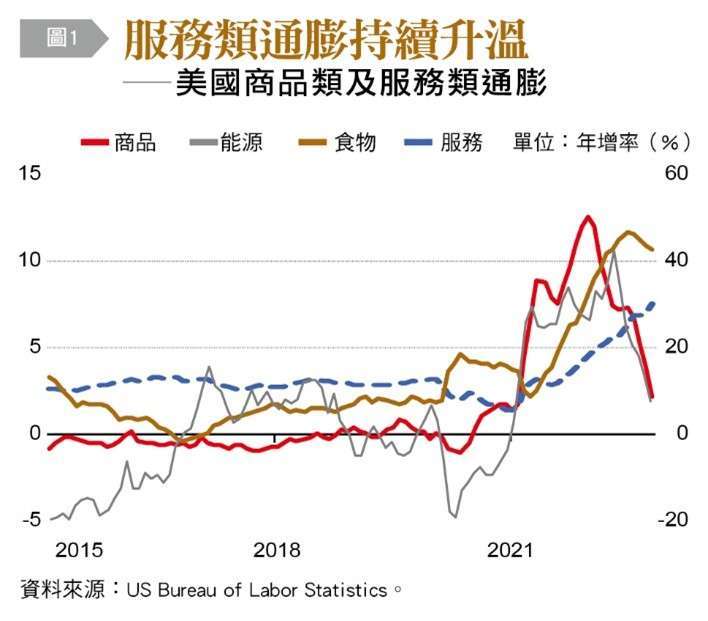

而就影響全球資金走勢最重要的美國來說,2022 年 12 月的 CPI 通膨持續下行,6.5% 的年增率為 2021 年 10 月以來的最低值。事實上實體商品類的通膨早在 2022 年 2 月已見高回落,能源類在基期效應上亦逐漸走緩:若油價全年在每桶 70 至 90 美元,到了年中的年減率將達 2 至 4 成;惟占比近 6 成的服務類通膨卻持續升高〔圖 1]。因此,美國的物價發展,房租及服務業的薪資應是觀察重點。

以房租而言,2022 年 12 月年增率已達 7.5%。但是,考量房貸利率較 2021 年底至少多出 3% 至 3.5%,且房價從 2022 年中迄今回落逾 3%,未來仍有下滑空間,加上新承作房租的年增率續降,預期未來數月整體房租的年增率應可見高轉弱。而聯準會最關注的核心 PCE(個人消費支出物價指數)通膨,其占比逾半的服務類,基本上與薪資有較明顯的連動(Powell 2022)。

管理高層搬行李、鋪床單? 疫情造成勞動力市場結構失衡

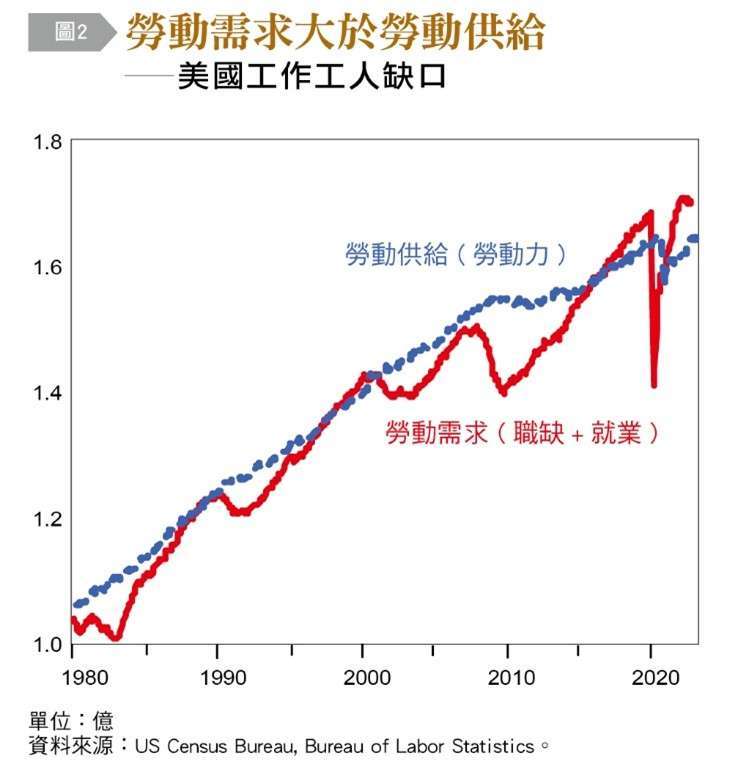

談到薪資,就需檢視疫情造成勞動市場的結構改變。近期台灣報導董事長親自搬運行李、總經理鋪床單之新聞,即顯示此失衡現象。〔圖 2]是美國自 1980 年至 2022 年勞動市場的供需情形,需求以職缺(Job Openings)加就業(Employment),供給則以勞動力(Labor Force)作為參考指標。過去 40 年,從未出現目前這種勞動需求遠大於勞動供給的狀況。截至 2022 年 11 月,缺口約在 440 萬人。

為什麼會出現這麼大的缺口?主因有二。第 1 個是超額退休(Excess Retirement)。根據 Montes, Smith and Dajon(2022)的研究,這部份造成勞動力較趨勢值少掉近 200 萬人。像健康因素,或年長者在疫情初期遭解雇,要再重回職場不易;也有在 2020 年至 2021 年因股市或房市大好而提早退休。第 2 個是勞動年齡人口的緩慢成長,也使勞動力較趨勢值少掉近 100 萬人(Powell 2022),像移民的銳減,或疫情造成的死亡。

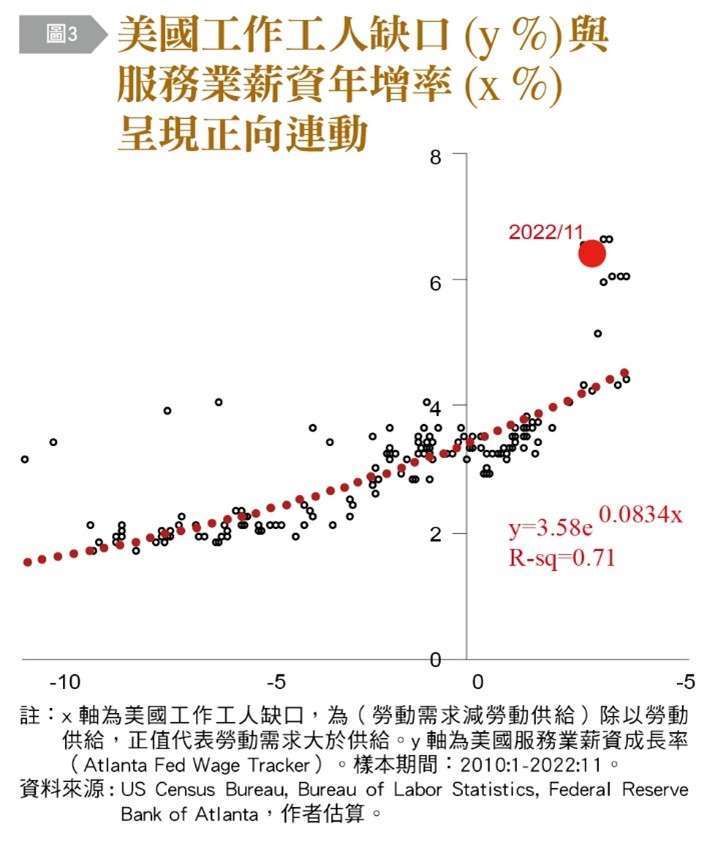

缺口大,意味著薪資壓力的上揚,以不同指標衡量,目前薪資成長率約在 4.5% 至 6.5%。〔圖 3]是 2010 年至 2022 年,美國各月工作工人缺口〔(勞動需求減勞動供給)除以勞工供給〕與服務業薪資年增率的關係,大致呈正向連動。在勞動力短期不易出現大幅改善的情況下,勞動需求特別是職缺變化遂成關鍵。從 2022 年 2 月至 11 月,職缺數減少近 140 萬個。倘景氣持續走緩,應可見未來數季職缺進一步減少,有助於薪資壓力的減輕。但短期上,服務業的薪資成長恐仍在高位,服務類的通膨走緩還需一段時間。而就大趨勢上來看,薪資水準在未來數年偏上發展的態勢則是有增無減。

通膨不脫貨幣現象 美國可能朝緩落發展

整體而言,美國通膨趨勢較可能朝緩落發展。從 Friedman 的名言「通膨不脫貨幣現象」來看,美國目前的貨幣供給 M2 年成長率已近負值,在貨幣政策有明顯的遞延效應下,通膨亦可能出現相同的發展〔圖 4]。倘供應鏈無重大衝擊,且油價在每桶 70 至 90 美元區間,我們預估通膨應在年中回落至 4.5% 以下(PCE 通膨會更低),而到年底則至 3.5% 以下。儘管離美國 2% 的通膨目標區仍有差距,但若聯準會在 2 月 1 日及 3 月 22 日各升 1 碼,代表政策利率的水準將從目前的 4.5% 升至 5%。也就是很可能在第 2 季,名目政策利率水準將大於通膨,實質政策利率水準(這邊定義為名目利率減 PCE 通膨)由負翻正。

2022 年 9 月,聯準會主席 Powell 曾指出,希望升息至「實質的殖利率曲線均為正值」。由於目前的殖利率曲線呈現倒掛,即短天期的利率大於長天期的利率,因此當實質政策利率出現正值,幾已隱含各年期的實質公債利率為正。由負轉正,不代表通膨就會急轉直下,但實質利率較高,不論就實質面或心理面,確有抑制信用、實質活動,甚或通膨的效果。所以若無意外,今年 3 月 22 日,或 5 月 3 日很可能是本波升息循環的終點。之前兩次升息結束後(2006 年及 2018 年)的半年,實質政策利率約在 1.5% 至 2%。倘年底的 PCE 通膨在 3% 至 3.5%,代表本波停止升息(3 或 5 月)後的半年,實質政策利率約在 1.5% 至 2%,與過往相符。

當升息結束 不意味著降息開始

然而,升息結束,並不意味著降息開始,畢竟通膨魔獸「馴服尚未成功,央行仍需努力」。貨幣政策的遞延效應,將使聯準會未來更加留意 3 個面向。第一,景氣下滑的速度及程度,特別是失業率上升的狀況。從簡易的莎姆法則(Sahm 2018)來看,未來數季若跳升至 4.1% 至 4.2% 或更高,也就是較近期失業率多 0.5% 以上,歷史經驗顯示經濟應陷入衰退。從聯準會預估今年失業率將達 4.6%,幾已透露衰退不是不報,只是時間未到。除非衰退幅度大到金融出現系統性風險,否則聯準會不太可能在停止升息後馬上降息,遑論 QE。

第二,三個結構性的改變,包括供應鏈重塑下的在地化、慢球化,甚至逆全球化,引發「全球化不死,只是凋零而已」下的成本上升,新舊能源轉換的銜接成本上升,及勞動力在疫情 3 年銳減,所引發的供需失衡及薪資成本上升。這三者都偏供給面,與偏重需求面,強調庫存調整的景氣循環關係較弱,代表的是長期通膨的預期裡,供給面的權重可能較過去數十年為大。若是如此,央行的貨幣政策不見得使得上力,甚至通膨目標該怎麼決定,都較過往困難。第三,中國在全面解封,加上保交樓及力促內循環下的政策激勵下,對原物料價格具一定支撐,對全球通膨的影響需要密切留意。

這次的通膨魔獸馴服戰,我們見識到了通膨的詭異與難測,疫情在供給面及勞動市場的陌生衝擊,大規模的財政及貨幣政策的後遺症,以及暫捨通膨目標區改以平均通膨目標區,所致通膨預期的變化,這些都是往後在經濟學教科書裡值得書寫一番。而對台灣而言,這場通膨戰學到了什麼?(本文作者為國泰世華銀行首席經濟學家)

來源:《台灣銀行家》158 期

更多精彩內容請至 《台灣銀行家》

- 掌握全球財經資訊點我下載APP

上一篇

下一篇