【邱志昌專欄】過去對空頭的「包容與理性」詮釋、今日才能豁然成為股市「長青樹」!

首席經濟學家 邱志昌 博士

壹、前言

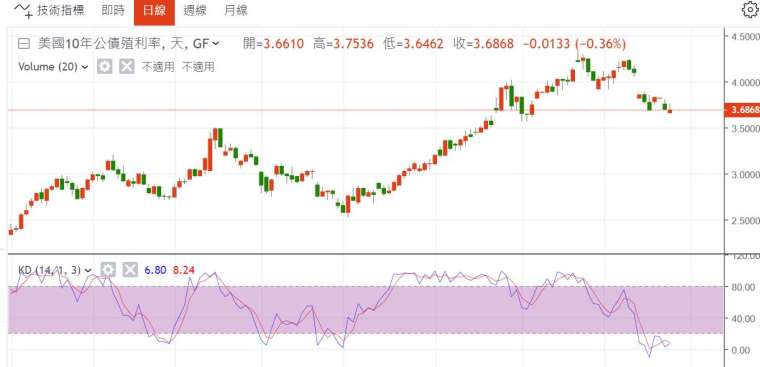

股市即將面對、一方面較為放鬆的貨幣政策、但另外一方面也擔心,2023 年大行情因為景氣瀕臨衰退而整理?在近期全球股市普遍反彈,且投資機構在 2022 年 10 月,短期大買政府公債情勢下;Fed 未來貨幣政策,目前似乎並非投資者關心首要變數;另外一派 Fed 成員認為,在通貨膨脹的指標 CPI(消費者物價)、或是 PPI(躉售消費指數) 只是在 10 月份暫時停止上揚之際,現在就要談完全停止緊縮貨幣政策,似乎言之過早、對經濟情勢無益。Fed 已在今年、連續 4 次調高 FOMC 利率三碼,部分成員認為,2022 年的 12 月之後的三個月,是一個觀察期,審視未來經濟面對持續緊縮而造成的風險。但是保守成員如柯林斯也提到,恢復物價穩定仍是當務之急,FOMC 必須將利率維持在一個嚴格水準,甚至進一步提升還是有必要。

貳、2022 年全年股市每況愈下、最後潰敗顯露在金融類股上

高利率水準可壓抑通膨,但副作用是刺激成長;低利率水準可提升經濟成長,但副作用就是會發生通膨。以現金股利折現率,反推上市公司合理理論股價時,利率與股價呈現反向變動;但現今股市已經對未來,Fed 會緩升息、期間就在 2022 年底與 2023 年第一季、股市將會有表現。唯此時股價指數已反彈數千點,有必要進入暫時整理,整理後再度向上攻克高點、這是必然情勢所需。接著 2023 年第二季後,股市需要面對逐漸明朗的經濟前景,但多數機構多以認定 2023 年是歐美「衰退元年」;即便台灣金融產業股債累積操作績效,2022 年整年多要比 2021 年獲利還好。但趨勢卻是上半年、尤其是第一季操作績效特別好;2022 年的第二季之後,操作績效每況愈下、到第四季結束前、幾乎可用「綁手綁腳」「束手無策」來描述形容;少數保險公司甚至因為投資失利、及防疫保單賠本問題,需要充實資本、以現金增資因應。

金融理論說,「資金永遠是風險的最後一道防線」。如果以「風險溢價報酬」(Risk Premium)、逆向思考;這樣糟糕的金融情勢,金融類股似乎是很好的「風險溢價報酬」下的投資標的。但從歐洲瑞士信貸的裁員,及傳聞的大陸北京、上海資本家因為「共同富裕」而遠走新加坡,造成新加坡房市大漲等。重量級金融系統性風浪一波波橫掃全球金融市場;顯現 Fed 濃濃緊的縮政策、與中國共產黨的「共同富裕」與「疫情處理」、及「爛尾樓」問題;負面效應餘波盪漾。若全球因通膨屆時再 2023 年第二季,情勢逆轉而不得已重新啟動升息,對股市預期心理可能造成觀望與整理、延續到 2023 年第三季、才會有進一步表態。較貼切的預測是、2023 年的 3 月的 CPI 公告後,會再度決定是否重返回緊縮之路,決戰股市下一步多空。這真的得端檢視美國 CPI 年增率幅度大小,揣摩研判 Fed 意念心思;Fed 需要思考與判斷,是否 2023 年 4、5 月之後的 CPI 年增率,也可以由中止轉變為終止上升?這波通膨是從 2021 年 3 月,美國 CPI 開始每月慢慢到迅速拉高、持續到 2022 年 2 月 24 日俄烏戰爭,奔馳期間大約一年半。因此若 2023 年 3 月 CPI 年增率開始慢慢下降,則意謂通貨膨脹降溫趨勢的確已開始降溫;中止緊縮政策在即、最緊張的金融產情勢才會獲得舒緩。不僅是金融產業的失血將止住,折現率會降低、也可使所有股價「理論價格」顯著下降;構築形成股債多頭全面性進攻必要溫床。

叁、遠見、理性預期、果斷、彈性是參與金融投資必要條件!

由台灣金融業 2022 年績效表現發現,在人才濟濟台灣,對國際金融的判斷與操作,團隊專業及針對多元細膩的各種有價證券,其判斷與操作能力還有很大提升空間。或許部分金融公司股債部位,早在 2022 年第一季就已大量拋售;但反向避險、或反向空方意識顯然還是含糊不清、或是能作為反向操作的金融工具不多。以至於 2022 年第一季、利率大幅上揚後,股債操作績效下降、節節敗退。這不管是以存放款為主的國營銀行,或是從事國際金融投資的金融機構,多無法凸顯存放款利差擴大的收益,反而大多反應金融操作的失利。

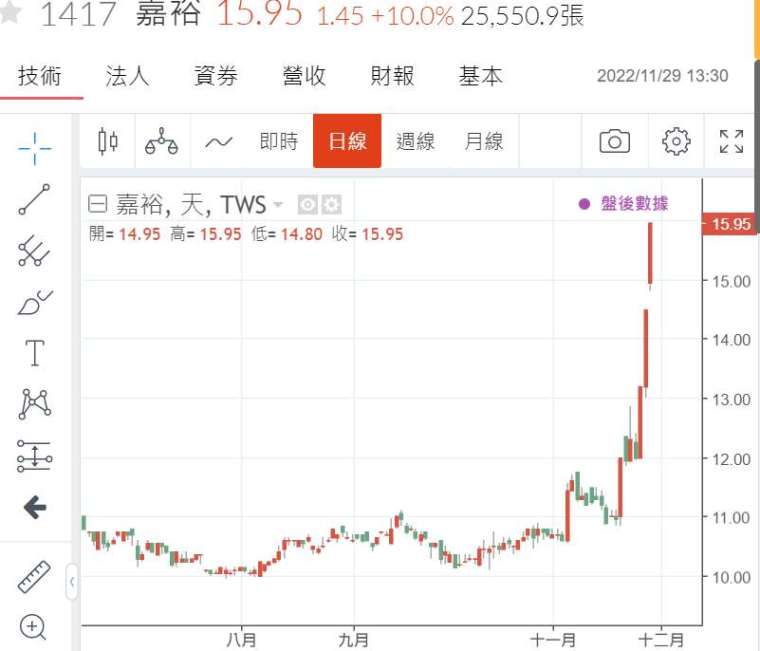

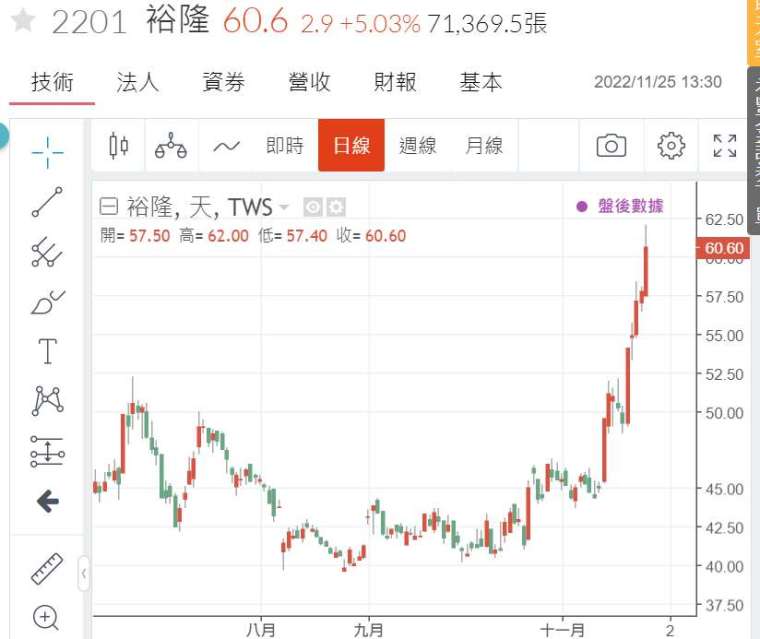

但這些金融類股價目前此時此刻,多已經「均數復歸」(Mean Reversion)、在反應未來 Fed 貨幣政策的緊張鬆弛,在這一波 11 月大回彈行情中,這些投資有價證券部位最大機構,至少多已經共調節出新台幣 520 億元台股股票,做為對第四季績效目標交代。但還有些機構將 W 型反彈、將回彈行情做 V 型期待:因此延緩對第四季績效的貢獻,這些機構投資者希望還有 12 月調節機遇,屆時繼續調節應比大買進機率高。尤其是在 2022 年 11 月 26 日,台灣九合一大選藍軍橫掃台灣的情勢,勢必被多頭認兩岸關係緊繃可能會稍稍鬆懈,而形成反彈的短線高價區。

台海兩岸情勢是被包裹在美中經貿科技戰爭之中。要去理解是否因為台灣國民黨,在 11 月 26 日的地方選舉大勝,是股市的短、或長期利多?從台海兩岸各自的政治立場變化檢視,中國中共政治局勢走向 21 世紀馬克思主義,極權再極權的體制;這與民進黨 2016 年主政後、否定九二共識、提出主權獨立論的「台灣共識」,剛好在 2018 年 1 月被川普,做為發洩「修昔底德」管線、成為攻伐中國的「棧道」。從小範圍縮影、目前的北京極權、對上較為溫和路線的國民黨,的確是較無衝突藉口可用;但是兩岸互動仍受限於美中關係框架中。美嚴格禁止半導體高階技術產品,從台灣輸往中國,台灣如何能與中國科技交流?何況台灣還得顧慮本身國家安全。在美中對峙情勢持續之下,台灣期中選舉與美國雷同,是股市的利多、但似乎被當成短線出貨最佳時間點;這不得不小心股市投資、是需要「逆向思考」邏輯的。

肆、結論:2023 年各季至少多有「應景行情」吧!

將這個思考邏輯繼續往前看,也就可以隱約預期到,Fed 的 2023 年升息趨緩與升息碼數拉低的利多,在此時也已被當成利多來出貨;年底產壽險機構,為充實盈餘的拋售股票機會;金融類股成為反彈最落後的產業,而慣性閃爍的集團年底作帳行情也顯然浮現。我們的經驗是,培養一位熟稔全球金融趨勢專家團隊不易,不僅得判斷未來情勢需要理論根據;且不能陷入「適應性預期」(Adaptive Expectation) 陷阱。試問 2021 年哪些投資團隊,會將台股 18,600 點視為是、2020 年 3 月 QE 吹起來的泡沫的終結?又有誰理解本文在 2021 年第三季,提出「長空將開始」的寂寞?及後續以柔和理性理論,詮釋為何 Fed 從 2022 年 3 月起的升息、會有超乎市場預期的蠻悍?在每一位 Fed 的成員多不斷放狠話之際,需要冷靜分析、理性相對。操作龐大部位的金融資產,每一個時刻多是關鍵時刻,有遠見與果斷的個性特質,才能決定 2022 年第一季是殺出大部位、迴避所有接踵而至得系統性風險。

(說明:本文 2022 年一年,仍豁然理性接受空頭走勢;投資股市不會是一夕致富的。遠見、理性預期、果斷、彈性是參與金融投資必要條件!)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#波段上揚股

延伸閱讀

- 台股史詩級反彈 1342 點:解析「護國神山」與記憶體族群的 V 轉關鍵

- 台股爆量強彈逾4% 雙率訊號驗證、AI主流股全面回神: 雙鴻、環宇、群聯

- 台股盤中飆漲千點飛越3萬4 要追漲專家點「注意2指標」

- 你還有一次上車的機會、台積電、至上、「畢卡索」?

- 講座

- 公告

上一篇

下一篇