【邱志昌專欄】只要拒當美中大戰「馬前卒」!台股會超越美股敗象「一飛衝天」!

首席經濟學家 邱志昌 博士 2022-10-11 07:00

壹,前言

以商業利益掛帥的美國資本大咖,上周末突然提出台海必然一戰,最好解決方案是台灣優於香港,成為中國特殊特別行政區。這使我國朝野譁然,美國是我們長期信賴最好的朋友,但是在其擔心被中國大陸超越後,拉攏台灣、厚待台灣、大大提升台灣國際能見度,竟然如此不了解台灣主權獨立的最基本認知,唯一關心的利益、利益;馬斯克終於掀開美國的底牌,這讓我們非常憤慨,難道這是美國最終目的所在?台灣的產業發展絕對要獨立自主,為何在台積電篳路藍縷階段、不聞不問;好不容易成為全球晶片技術頂尖,才想到不能被他階段性大敵、中國掌控晶片產業;台灣不僅主權要完全獨立,產業發展絕對要有獨立規劃,莫被任何國家表面「善意」整碗捧去!!

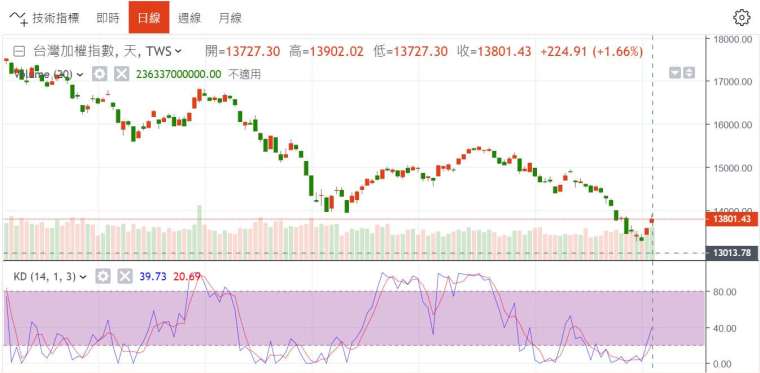

台灣股票市場在 2022 年 10 月 4 日,大漲 276.04 點,一掃過去的陰霾走勢開始止跌與反彈的行情;為何大盤在 9 月 28 日才大跌 360.52 點,但自 10 月 4 日起卻不畏利空、拔地而起?難道所有壓抑通貨膨脹的升息利空,多已完全被消化掉了?我們也還沒聽到,有任何廠商庫存、多已清理完畢?但卻有一些 DRAM 產商,開始減產、放無薪水假;卻還有國際大廠提出長遠宏觀建廠規畫等,生產線的信息雜沓紛亂。而股價就在謠傳國際投資銀行、瑞士信貸將發生金融風暴聲中,觸及底部區戛然而上。以台股加權股價指數而言,底部區就在 10 月 3 日的 13,273.48 點、這與 10 月 7 日的 13,923.66 點,還是呈現一個破底的 W 型態走勢,也是屬於「大 W 字型」擴底走勢;以這幾天單日成交金額,預期這次「破底後翻揚」、將可衝上 10 月 7 日 13,923.66 點機率大增。因為從量能來看,此次單日量能大多維持在 2,200 億元以上成交量足夠攻堅,而且環境仍然處在風聲鶴唳氛圍中,也就是謠傳國際投資銀行、有信用危機傳聞之際;這種情境非常吻合 CAPM 模型「風險溢價報酬」(Risk Premium) 時機。精簡地說,願意冒較高風險程度的投資者,未來能獲得到的實際報酬機率,遠大於不願意冒風險的人。

貳、空頭繪聲繪影:現在能嚇唬你的有核武大戰!台海空戰!美國債暴表!

我們以道瓊股價指數,這一段的空頭走勢來劃分,詳細瓜分整段跌幅、剖析目前指數是否已跌得足夠了,所有的利空多出現該有的跌幅?就可以理解股市的確是到了底部區。以周 K 線圖檢視,道瓊歷史最高點為 2022 年 1 月 1 日 36,952.65 點:一、其第一段的跌幅 36,952.65 點,下跌到 3 月 7 日的 32,578.73 點,這是美國聯準會將採取極端的鷹派,來控制美國與全球通膨之際,股票市場對此預期所產生的殺盤跌幅。二、這段期間也隱含俄羅斯部隊,在 2 月 24 日藉由在白俄羅斯邊界演習,突然對烏克蘭發動入侵戰爭;這件事被全球最大證券投信貝萊德投信解釋、視為再次逆全球化重大發展,必將改變全球政治與經濟、產業、消費的重組;因此外資在新興市場如台灣等、連續數日大賣持股。三、道瓊股價指數的第二段跌幅,是由 32,578.43 點微幅上揚到 34 ,330.43 點,之後隨即下殺到 W 字型,第一個底部區 29,563.29 點;在這一段期間中,股市所反映的多是通膨尚未解解決、Fed 鷹派歌聲持續高亢、及能源價格的飆揚,需求與成本型態推動兩者攪和在一起,形成「藤原效應」。四、同時美國繼續對中國科技制裁、與中國本身諸多的政治與經濟、產業供應鏈需要面對「疫情清零政策」,讓全球世界工廠的中國,有著讓投資者充滿著「風雨欲來風滿樓」的緊張,全球投資人擔心喧染中國經濟「硬著陸」(Hard Landing) 之說,從台灣傳媒遠播到全世界:本文不曉得唱衰中國經濟崩潰,對台灣到底是利還是弊、我們最好是在經濟層面上與人為善,因為台灣龐大的商業利潤也多寄生在大陸,不分藍與綠、白與黑。而此時美元指數緩緩上揚,新興市場債務風暴之說傳聞甚上塵囂、傳聞將斯里蘭卡的債務危機,塗抹在所有新興市場之上。五、最近期間 8 月 4 日之後的重跌,追究原因是因為美國的核心 CPI 無法及時降溫、及對聯準會持續升息三碼劇烈反應;最令台灣人莫名其妙的是,全球第二個地緣政治火爆點,竟然指向台海危機、美國所引發的逆全球化對抗中國的白手套,這讓台股投資人再度讓卻步;再者股市也開始對未來需要壓抑通貨膨脹所必然,付出該有的 GDP 負數成長做出、經濟衰退判斷的股票停損賣出。六、9 月份空頭嚇人伎倆,轉向俄烏戰爭找謠傳、矛頭指向普丁總統將動用核子武器;這種馬路新聞震撼世界、摧毀老實人所認知的文明底線。但這種非經濟變數的恐嚇殺傷力,已被多頭識破、成為空頭造勢的強孥之末。當股價持續反應內生變數的一連串利空,股價再跌無可跌之際,通常多會突然出現非經濟的黑天鵝,輕則造成短線重創、重則形成市場失去流動性。本文認為,以上空頭把戲力道、多快要到山窮水盡、黔驢技窮、鑽進死胡同、變不出新把戲!

叁、在所有空頭真假信息塵埃落定識破後,股價就由大悲之中破涕為笑!

檢視上述多方利空,實際上已經反應升息、庫存等實體與金融經濟,各種可以預期的利空。如果股市還持續下跌,則其預期的未來勢必更驚悚與恐怖。但本文從來不做如是想,因為所有的資產價格長久期間,多呈現一種高低起落的循環;當然高檔時刻必有強勁利多,低迷之際必有沉悶與悲慘、甚至空頭者繪聲繪影的不確定恐慌。在第貳段文章,這些利空已經夠悲、夠慘了?

財務理論在評價股價高低時有,各種立體理論模型,例如 CAPM 模型、三因子模型、四因子模型、五因子模型、現金股息折現法、未來營業淨現金流量折現法、套利模型、效率市場理論;以上這些模型或理論當中,充滿多元化有價證券合理價格的估算,以此做為賣賣市價基準。

2022 年的投資氛圍中,系統性風險頻傳,最後又延燒到地緣政治的「非系統性風險」;前者引發大盤之估值降低,後者則引發個股本益比下跌。此次的股價的大跌,主要遠因多要歸咎美國在 2018 年,川普總統在訪問中國後不久突然、對全球化進行強力反撲;對於國際投資機構而言,這無異是美國霸權地位已受嚴重威脅信號,威脅的主要國家就是中華人民共和國。為及時扭轉未來可能發生的霸權拱手難堪,美國一連串逆全球化策略一一策畫執行。其實說來荒唐,目前台灣產業最大的難處,不是要面對通貨膨脹問題,而是處處多要注意美國施加在全球,與中國貿易及技術出售的嚴格管制,與美國相當友好的台灣、自己經濟受到這些美國管制制裁令的傷害而不自知;美國對中國的貿易與科技,多少阻礙了台灣對大陸貿易往來、以及高毛利的高科技投資。別忘記中國市場是台灣第一大出口國家,美國下令台商不准把這個產品、那個產品不准賣給大陸客戶;卻一方面美國又銷售國防武器給台灣,好像要將將台灣搞成亞洲火藥庫,一方面又要控制台灣商品的銷售;這真是有利台灣經濟發展嗎?美國的國家立場:政治與中國對立、經濟貿易高關稅、科技技術制裁、軍事則在東海與南海抗中;台灣的利益未必與美國完全相同:政治主權要完全獨立、經濟貿易要與中國友好和睦、軍事則嚴密防中,不盡然相同、台灣似乎不必要逞英雄、扮雙簧、成為全球點名兵凶戰危之處!

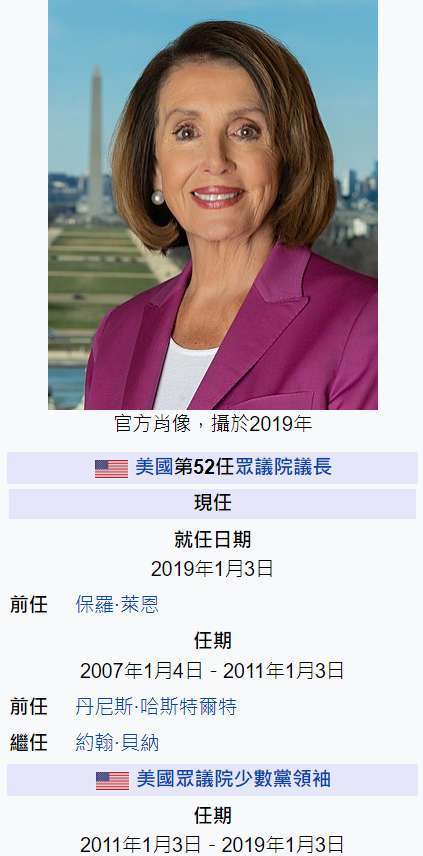

雖然部分全球科技產品供應鏈,因為美中不睦、板塊漸漸向東南亞移動,但越南與印度等地的生產鏈尚在成形中、要成為中國替代則需要時間;全球生產比較利益的原則被川普一手打破後、又祭出無限量 QE、創造出史上最大資產泡沫,後果收拾與重建、皆需不短時間。但這些演變反應在金融市場中,卻是相當敏感與快速,高檔的股價已因為升息,戳破泡沫而大跌;而再往下跌至此也反應兩次地緣政治危機;一次是 2 月 24 日俄烏戰爭、一次是 8 月 4 日的台海斐洛西危機。再跟著往下殺的是預期未來經濟景氣衰退,與每年多要上演一次的美國本身債務上限問題、及台海戰爭威脅。

肆、結論;台灣萬萬不可在美中大戰爭中當馬前卒?

但我們認為預期未來景氣衰退的賣壓,不可能如此沒有效率,早該在 Fed 傾全力壓抑通膨之初就應該反應;因為熟稔菲力普斯曲線圖理論的學者,多該知道壓抑通膨的緊縮貨幣政策,必然會使 GDP 成為負成長,即使未來美國 GDP 持續負成長,這也不是意外中利空。因此本文認為,今日或近期股價已接近將所有空頭駭人傳聞漸漸傾瀉完畢,股價將慢慢步入多頭行情,慢慢會讓看空者見到股價復甦,讓還在空頭陣營的投資機構傻眼。除非美國的膽子夠大,再度突兀其英雄主義與 America is Great again 而製造情勢、而台灣又笨到去當反中馬前卒,主動掀起台海空戰;否則就在現在可能就是股市反轉的起跑點。本文期盼也堅信此次多頭攻擊,必定會出現讓空頭與空手者,措手不及、張惶失措、落荒而逃;原因無它、多頭已被悶得太久了、被不少信息嚇唬得太久了、到了萬物皆空地步;但物極必反、這口氣非得大大吐出來不可!!

(說明:不要把台灣搞成第二個烏克蘭,台灣應以智慧迎迓美國晶片法案、國防授權法、台灣政策法;這些非常善意的補貼,其實是將台灣獨特產業發展,拱手讓給美國主導;勿放任美國國會,逼使兩岸走向武力攤牌,則台股必脫穎而出、領銜主導全球股市重返多頭行情。)

- 糧食戰線轉向南半球:亞洲為何捨美就南?

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#波段上揚股

#極短線強勢