別人恐懼我貪婪,低檔佈局,巴菲特都愛這種股票!

何基鼎分析師(摩爾投顧)

美國 FED 為了控制通膨,開啟升息循環,帶動美國十年期公債殖利率升破 3%,相較於台積電每季配息 2.75 元,一年配息 11 元,縱使以今年最低價格 505 元進場買進,殖利率也只有 2.1%,一般來說,投資股票的風險高於債券,當投資股票得到的利率低於債券時,市場就會出現大量的賣壓,導致今年以來,大部分的科技類股都持續重挫,本周三(6/8)台積電股東會上,有股東提問:『台積電配息何時會提高』,董事長劉德音卻說,當台積電成長慢下來,配息就可以往上衝,這應該是大部分投資人,不想要聽到的答案,特別是台灣的投資人,買基金都喜歡有季季配息、甚至是月月配息,可是這答案卻是股神巴菲特最想要的答案!投資不是要配息越高越好嗎?難道是稅的問題嗎?其實一切的答案都可以從巴菲特最喜歡的指標—股東權益報酬率(ROE)得到答案!

美國勞工部公布最新失業金數據,上周初領失業金人數報 22.9 萬人,創今年 2 月以來新高,美國升息對經濟負面的影響慢慢出現,烏俄戰爭又打不停,布倫特原油價格再創近三個月來的新高,帶動能源價格上漲,屋漏偏逢連夜雨,美國德州天然氣出口碼頭發生爆炸事故,美國供應給歐洲的天然氣數量減少,影響可能長達三周,帶動天然氣價格再創歷史新高,通膨問題似乎無法解決,歐洲央行(ECB)也為了控制通膨,宣布從 7 月開始停止購債,利率暫時不變,但計畫下月升息 1 碼(0.25%),全球央行升息緊縮資金的方向不變。

理論上資金緊縮不利於股市多頭的發展,不過從 08 年以來,歐、美的量化寬鬆政策下,市場資金非常充足,並不會因為小幅度的升息,而大幅度的減少,『通膨』是泛指所有物價齊漲的現象,並非單指能源價格,各項農產品、貴金屬原物料都出現明顯的修正,譬如鎳價 3 月暴漲後,現在已經大跌 6 成以上,而美國即將取消川普時期對中國課徵的關稅、釋放更多原油庫存,都有助於物價下滑,『通膨』並沒有持續大幅惡化,整體經濟還是維持正成長階段,從技術面來看,道瓊指數雖然跌破短線支撐 32500 點,但下跌沒也出大量,震盪修正後,將會重回上漲格局。

台灣 5 月出口 420.8 億美元,寫下連 23 個月正成長的新紀錄,上市櫃公司五月營收普遍都維持高點,甚至再創新高,台股基本面就是好,前一波外資持續大賣超,主要是受美國升息,帶動新台幣貶值,外資持續匯出所影響,下周四(6/16)台灣央行也要召開理監事會議,升息的機率相當高,有助於新台幣回升,外資賣超幅度將減緩,期貨又由空轉多,未平倉多單 6910 口,融資餘額持平,融券餘額卻持續增加,散戶心態偏空,籌碼相對穩定,唯獨量能不足,中、小型類股先拉一波,櫃買指數率先突破季線,市場信心有逐漸回穩的跡象,大盤在 16500 附近震盪,上漲格局都沒有改變,近期仍有望突破季線,再次挑戰萬七關卡!

今年以來全球股市大跌,散戶心態偏空,股神巴菲特卻逆勢大買股票,一般人看股票都只看每股盈餘 (EPS),巴菲特卻只看重股東權益報酬率(ROE),其中最大的差別在於『再投資的效益』,每股盈餘(EPS) 公式為:獲利 / 股數,一般公司股市長年來看變化都不大,所以公司只要維持固定的獲利水準,每股盈餘就不會下滑;而股東權益報酬率 (ROE) 公式為:獲利 / 股東權益,股東權益項下包含股本、資本公積與保留盈餘,其中保留盈餘代表公司成立以來累積的獲利,如果一家年年都有賺錢的公司,隨著時間越久,保留盈餘會越來越多,整體的股東權益就會越來越大,如果公司沒有善用賺到的錢,進行投資賺更多的錢,股東權益報酬率就會下滑,也就是說巴菲特認為,公司賺的錢如果沒有辦法再投資賺更多的錢,那不如就把錢還給股東,股東權益報酬率就不會下降,這也就是為什麼台積電股東會上,董事長劉德音說:『等台積電成長慢下來,配息就可以往上衝』另外一層意思就是,台積電還處於高速成長的階段,賺的錢要持續再投資,可以幫公司、股東賺更多的錢,從股東權益報酬率 (ROE) 來看,台積電從 2019 年的低點 19.5%,一路上升到今天的 30.98%,台積電的再投資效益非常好,也因為成熟製成需要再投資的金額比較少,聯電 (2303-TW) 的配息率、殖利率才會高於台積電(2330-TW),不過如果要巴菲特選擇,巴菲特會選擇成長動能高、再投資效益好的台積電(2330-TW)。

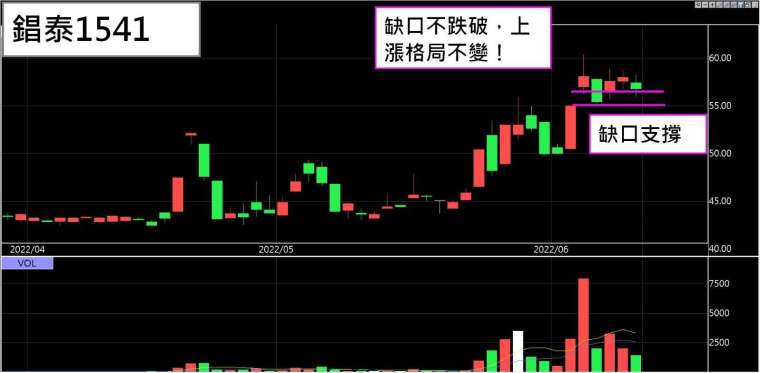

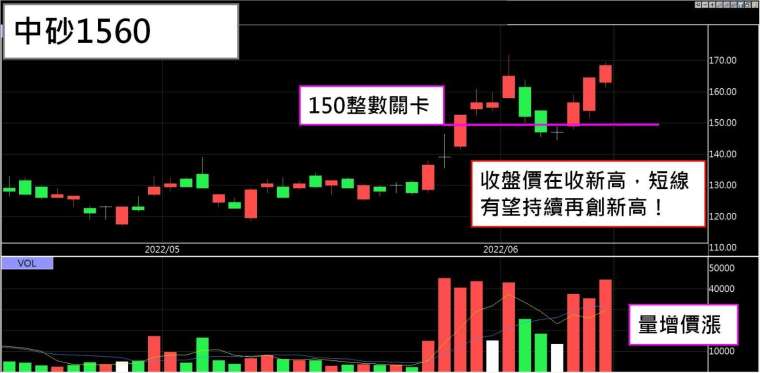

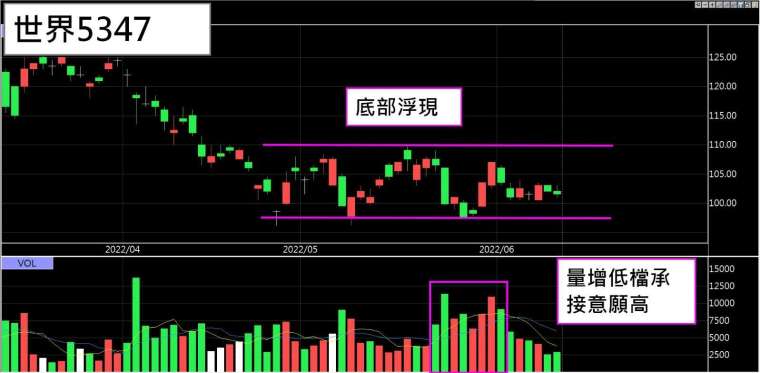

歐、美股市持續震盪,要逢低檔承接個股,可以考慮跟巴菲特一樣,選擇股東權益報酬率 (ROE) 持續向上,再投資效益佳,搭配五月營收、獲利持續成長的公司,且技術面轉強或已經出現底部訊號的股票,符合這些條件的類股,投資風險應可大幅降低,符合條件的股票可以參考:錩泰(1541-TW)、中砂(1560-TW)、世界(5347-TW)、飛捷(6206-TW)

錩泰 (1541-TW),工具機類股,主要從事手工具、電腦機械、自動控制系統、電腦機械等,過去工具機業者受新台幣升值影響外銷競爭力,隨著美國升息,帶動新台幣出現貶值趨勢,工具機族群重拾競爭力,近四季 ROE 從 17.19%升至 22%,首季 EPS:2.2 元,季增 86.4%、年增 113%,股價跳空突破 55 元後,持續在缺口 55-56 缺口之上震盪,缺口不跌破,多頭格局沒有改變。

中砂 (1560-TW),台積電 3 奈米下半年要量產,製程中所需的鑽石碟主要就由中砂提供,目前市佔率高達七成,除了鑽石碟之外,中砂也是半導體再生晶圓供應商,隨著台積電資本支出持續擴大,中砂將持續受惠,ROE 持續向上,投資再投資效益高,首季每股盈餘 2.21 元,再創歷史新高,3、4、5 月營收持續再創歷史新高,成長動能強勁,股價回測 150 元整數關卡後,持續向上挑戰新高,短線多頭格局沒有改變。

世界 (5347-TW),晶圓代工廠,第二季產能利用率維持 100%以上滿載,雖然 DDIC 市場需求轉弱,預期會將 DDIC 訂單減少後空出的產能移轉生產電源管理 IC,對於整體營收、獲利影響有限,近四季 ROE 從 20%上揚至 38.12%,五月營收 53.2 億,再創歷史新高,股價在 100 之上震盪打底 3 個月,同類股族群台積電、聯電、力積電都漲起來了,短期股價反轉機率高,股價再次回測 100 元不跌時,可以考慮進場佈局!

飛捷 (6206-TW),POS 系統廠商,疫情提高商家自動化意願,帶動 POS 的需需求提高,缺料的問題逐漸改善,訂單能見度已看到第四季,ROE 去年第一季的 10.11%大幅提昇至 18.4%,公司再投資效益非常好,5 月營收 5.7 億,月增 18.7%、年增 51.55%,營運動能強勁,股價再創今年以來的新高,短線如果有拉回 5 日線、10 日線可以考慮進場投資。

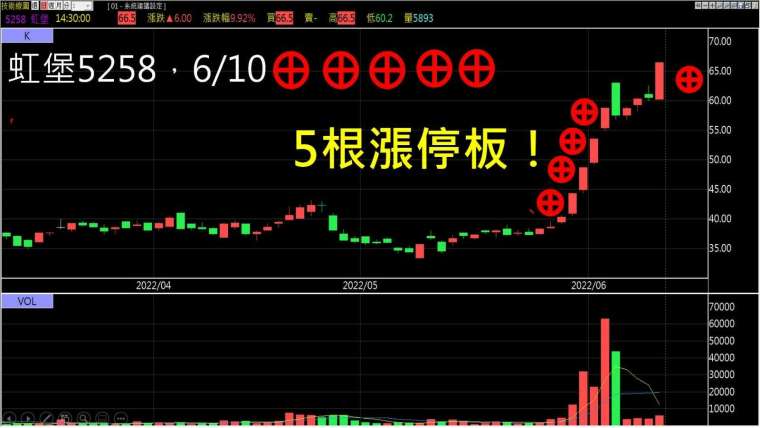

5/30 專欄介紹自動化概念類股虹堡 (5258-TW) 、金雨(4503-TW) 本周不畏大盤下跌,表現依舊強勁,虹堡 (5258-TW) 短期已經出現 5 根漲停板,金雨 (4503) 本周連續出現兩根漲停板,上週介紹鴻海相關類股類股,友威科 (3580-TW)、樺漢(6414-TW) 也有不錯的表現,相關內容可以參考下面連結:

-------------------------------------------------------------------------------------

獲得更多盤中『獨家』即時資訊

➤投機藝術家 何基鼎 LINE 粉絲團

https://lin.ee/ojbZVvL

➤投資藝術家 何基鼎 FB 粉絲團

➤股市航海王 何基鼎 YOUTUBE 影音頻道

https://reurl.cc/mqzQ9G

本公司所推薦分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險

- 美債、黃金、日元全倒 美元何以獨自挺立?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 【量大強漲股整理】台股震盪,止跌回穩的關鍵看甚麼?股票如何掌握?

- 台股恐慌殺盤,融資斷頭壓力浮現、AI股等待洗盤機會

- 別讓恐慌影響你的判斷!台股低點指標?挺過修正的報復性買點在?

- 台股三萬點邁向新常態,新一代主動式高息ETF強勢出擊! 00999A野村投信獨門高息3D策略,掌握台股「零時差」

- 講座

- 公告

上一篇

下一篇