BitMEX創辦人推廣將ETH視為債券而非貨幣,助於接觸傳金投資人,年底上看1萬美

鏈新聞

BitMEX 創辦人 Arthur Hayes 在其最新文章中分享了其對 ETH 商品分類的最新想法,認為將其視為債券將有助於進行估值,並推廣給更多的投資人。此外,他也分享了合適的進場時機及自己的加密投資組合,認為減少 BTC 的並增加 ETH 的比重將有助於獲得更高的利潤。

(本文為鏈新聞的重點整理,如有疑義請以原文為主)

前言

在正式進入文章重點前,Arthur Hayes 表達了其對全球財務受託人的厭惡。他認為這些商學院出來的受託人們,透過複雜的金融術語來欺騙大眾,令大眾相信他們是適當的資金管理者。這麼做的目的皆是為了從客戶中 (無論是個人、公司或政府) 以管理費和績效費攫取資金。然而,在受託人獲得大量經濟利益的情況下,客戶的表現卻低於股票或債券指數。

此外,當談到加密貨幣時,受託人一般不會建議其客戶將其添加至資產組合中。不為什麼,只因沒有任何與加密貨幣相關的產品可以賣給其客戶以賺取佣金。

不過,受託人也有其可利用之處,本篇文章即為說明對推薦給個人、公司及政府的投資商品進行分類的重要性。

ETH 是什麼?

如果你說 ETH 是一種商品,它將吸引某類投資人;若說他是一種貨幣,同樣會有一部分人被吸引。然而,Arthur Hayes 認為將其視為一種債券才是最有利可圖的。

當以太坊在今年完成合併後,其共識機制將轉變為 PoS,驗證者獲得的 ETH 獎勵及驗證節點支付的網路費用將使 ETH 變成一種債券。若能使受託人相信 ETH 是一種債券而非貨幣,那 ETH 將出現在更多投資組合中。

此外,若加上 ETH 2.0 的 ESG 合規標籤,以及相較於其他 Layer1 更具吸引了的協議,將使得 ETH 在與比特幣、法定貨幣及其他 L1 競爭對手相比時被嚴重低估。

註:ESG 代表 Environmental (環境)、Social (社會)、Governance (公司治理), 是一種企業責任、永續投資的概念。

為 ETH 進行估值

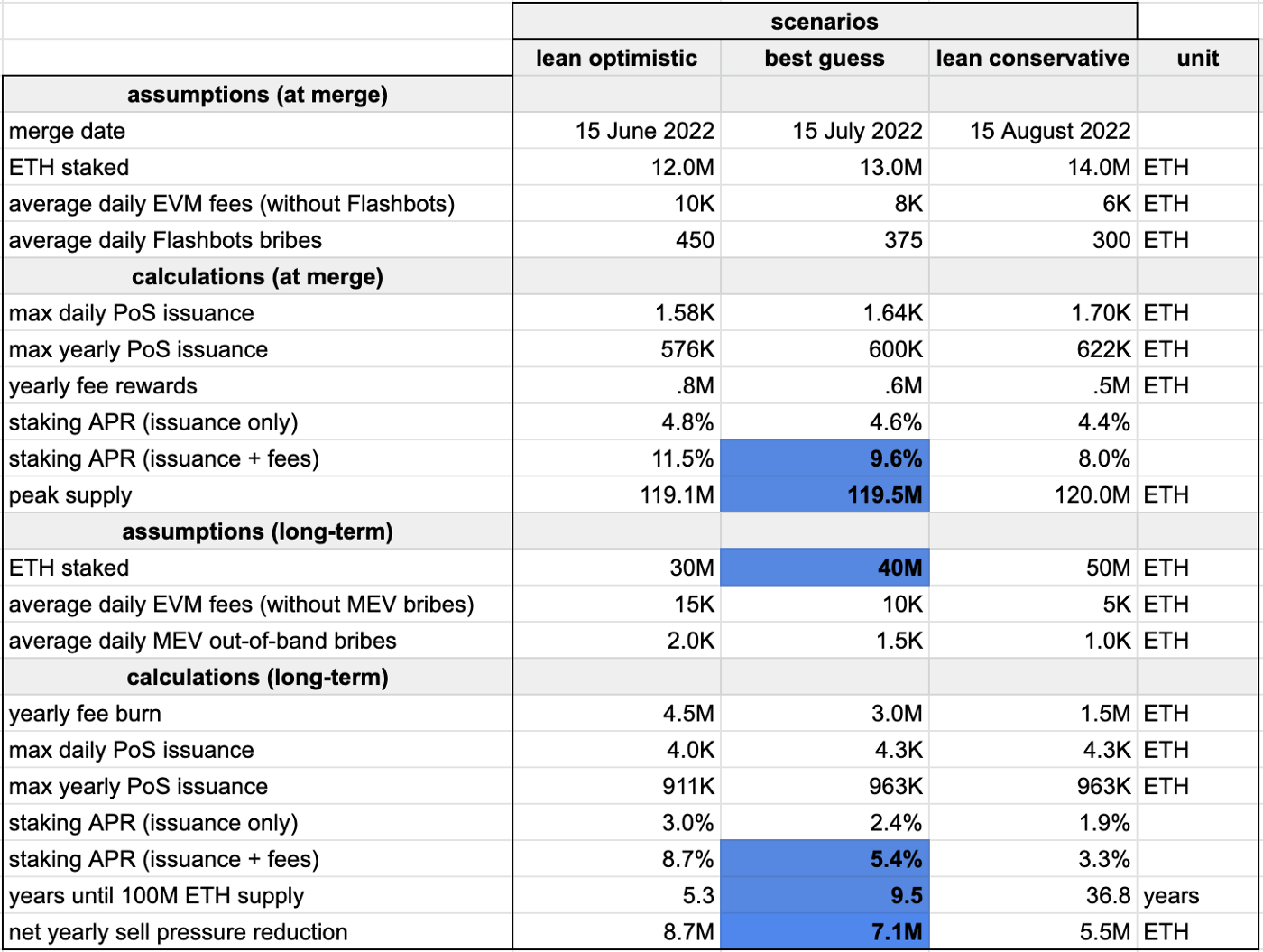

根據 ETH 研究員 Justin Drake 的估計,以太坊在合併後,質押 ETH 的 APR 將在 8~11.5% 之間。而 Arthur Hayes 將用此數據並視 ETH 為債券進行估值。

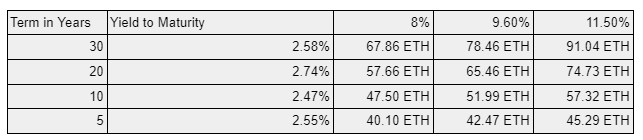

由於運行一個節點最低需要質押 32 顆 ETH,因此在此分析方法中,最一開始會先假設賣出等量的美元以購買 ETH。接者,分別使用 5 年、10 年、20 年和 30 年的美國公債到期殖利率 (yield to maturity) 作為貼現利率,並將上表中估計的 ETH 質押 APR 當作債券利息。

以下為詳細步驟:

下表為以 ETH 計價的 ETH 債券現值:

計算出來的結果以 ETH 計價,且包含原先投入的 32 顆 ETH。市場慣例通常是以債券面值的百分比進行評估,但為了凸顯數量上的差異,直接以 ETH 的名義數量作為結果。此外,質押獲得的 ETH 並沒有進行再投資,若將其用來連續複利,債券將更有價值。

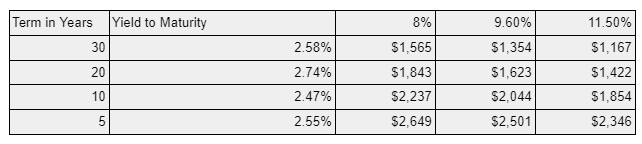

下表則為 ETH/USD 的損益兩平價格,假設所有 ETH 現金流皆以固定的匯率轉換為美元,當債券到期時若 ETH 價格沒有低於損益兩平價,便不會有虧損產生。

下圖為上圖的不同版本,改以 ETH/USD 的價格變化百分比呈現 (以當前價格 3,320 美元為基準)。在 5 年期 ETH 本幣債券的情況下,假設年收益率為 11.50%,則 ETH/USD 價格必須下跌 29.35%,投資者才會在 5 年後以美元計價虧損。

Arthur Hayes 表示,若 ETH 被視為債券的想法是可以被接受的,作為一個投資人並考慮到其長期利率,每個人都應該購買 ETH。

最適合的 ETH 質押池

在當前情況下,若想購買 ETH 債券需要無限期鎖倉資金,因為一旦抵押在信標鏈上,便有可能無法取消質押。即便是在合併後,共識機制轉變為 PoS,質押者的 ETH 仍然無法自由提取。

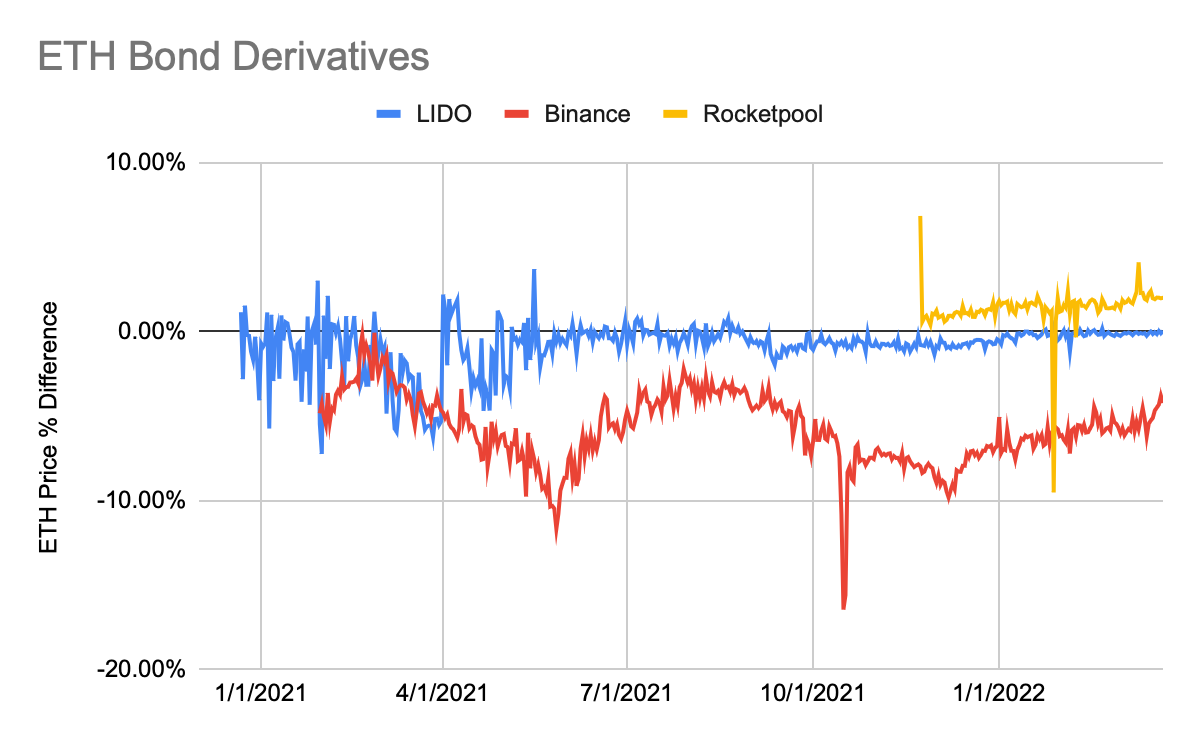

若要避免流動性問題,可以使用各種驗證池,目前最大的三個礦池分別為 Lido、Binance 及 Rocketpool。以 Lido 為例,如果將 1 ETH 投入到 Lido 池中,將獲得 1 stETH,可於市場上將其轉換回 ETH。

下圖為各驗證池的 ETH 憑證代幣溢折價圖,Arthur Hayes 認為代幣價格溢價 = Rug Pull 風險 + 隱含的 ETH 獎勵 + 流動性偏好。

在這 3 個礦池中以 Lido 擁有最大的市場份額 (約 85%),質押 ETH 後獲得的 stETH 可以用來作為其他 DeFi 協議的抵押品,且不影響 ETH 獎勵的累積也沒有設定質押上限。Arthur Hayes 認為在種種條件下, stETH 是 ETH 債券現值的最佳近似值,若市場同意 ETH 為債券的觀點,stETH 相對 ETH 的價值將隨著時間逐漸溢價。

stETH 作為抵押品

如上所說,質押 ETH 後獲得的 stETH 依舊可於其他 DeFi 協議使用,像是 Aave 及 MakerDao 皆允許 stETH 作為抵押品以借出資產,透過槓桿的功能增加用戶的資金使用效率。

企業家們該如何使用 ETH 債券

以下為 Arthur Hayes 的推薦做法,假設 ETH 價格為 3,320 美元:

經計算過後該 ETH 債券現值約為 41.28 ETH,盈虧平衡的價格為 2,573 美元,也就是從當前水平下跌 22.48%。而 Arthur Hayes 認為除了債券的收益為,這些企業們大舉購入 ETH 的舉動,將使他們被貼上 DeFi、web3.0、元宇宙等標籤,進而提升 Reddit 迷因鄉民們對企業股票的投資興趣。

以太坊殺手們

在這人人有公鏈的時代,新興公鏈們也掌握了數千億美元的市值,在如此競爭的環境底下,以太坊是否能持續穩坐其王位呢?

Arthur Hayes 首先從開發者數量的觀點出發,目前以太坊約有 4,000 名開發者,跟第二多的 Polkadot 比起來多出了三倍之多,其認為越多的開發者將能為一條鏈帶來更高的價值。

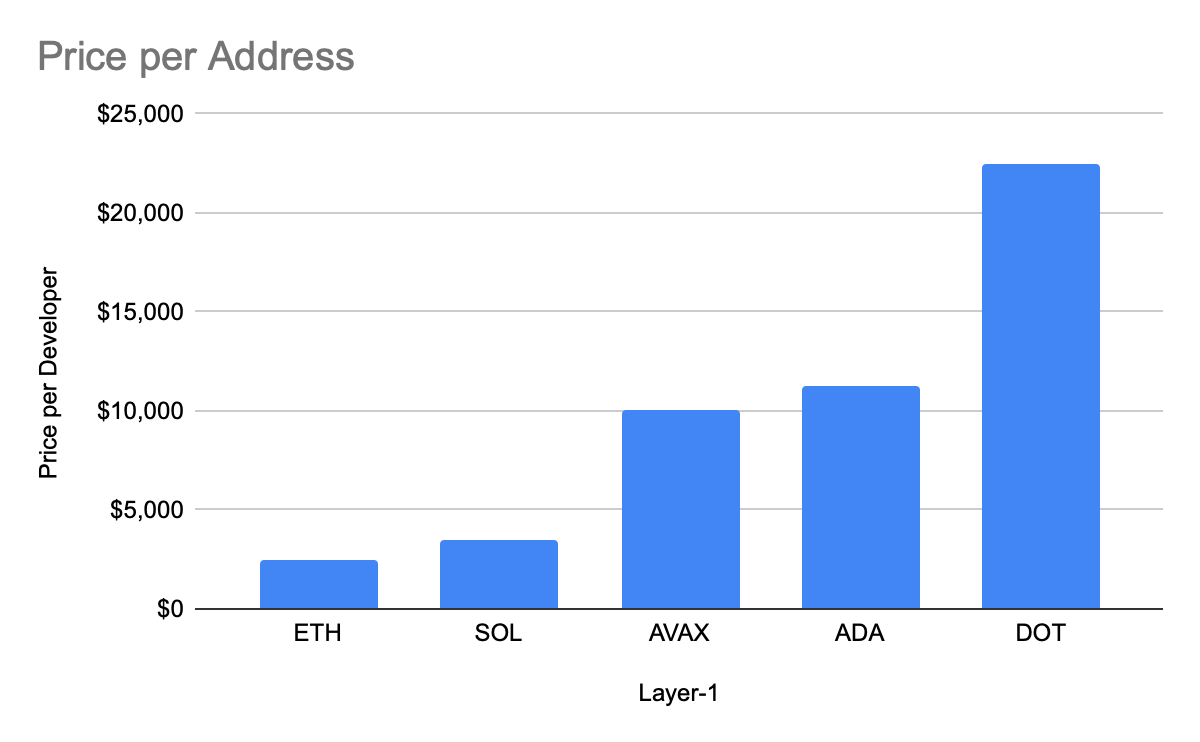

其次,他計算了公鏈市值與總地址數的比值,數字越低代表在同樣的市值水準上有更多的地址數,健康程度也越高。而以太坊在此指標上居冠,第二名為 Solana。

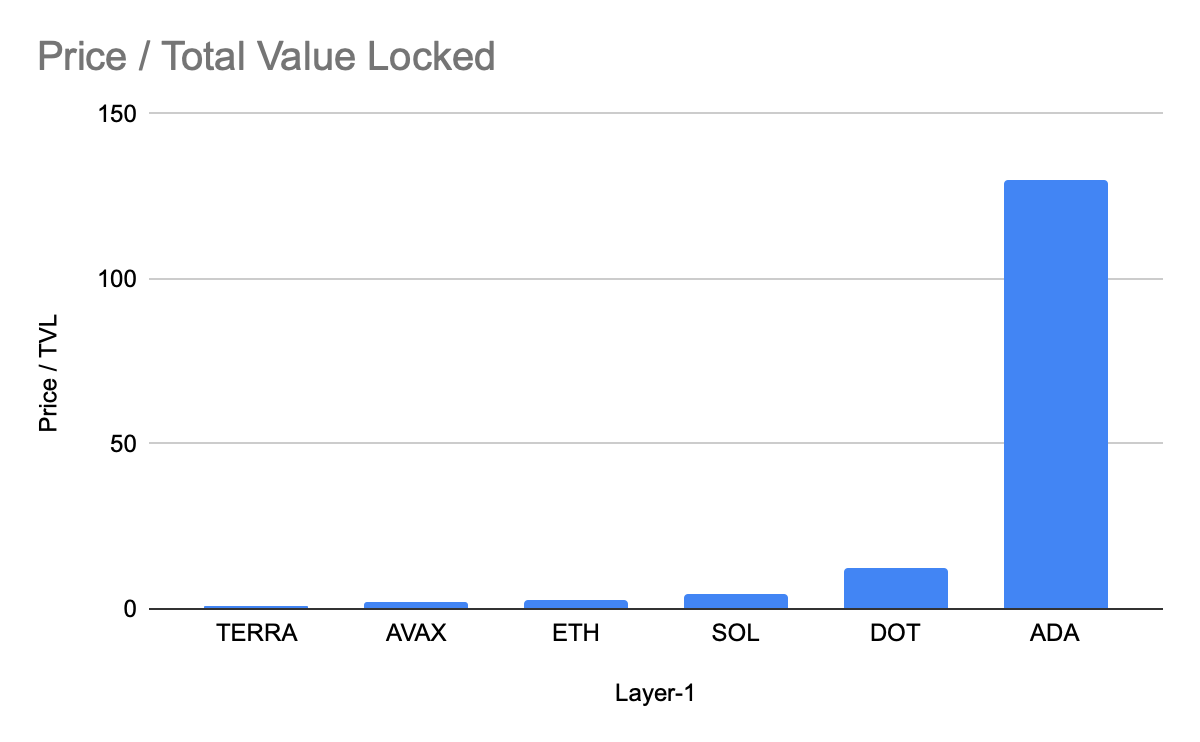

最後,來看看市值與 TVL 的比值,數字越低代表在同樣的市值下獲得越高的 TVL,可以代表一條鏈對用戶的吸引力。在這個指標中以太坊排名第三,僅次於 Terra 及 Avalanche。

何時才為 ETH 合適的進場點

下圖為 ETH 及 Nasdaq100 去年至今的相關性圖,可以看到它們之間的相關性逐漸提高,甚至超過 0.8。在此種情況下,Arthur Hayes 認為 ETH 大型美國科技股一樣為風險股票,在聯準會持續升息及兩年期及十年期美國公債利率倒掛的雙重利空下,ETH 將與美國股市一同下跌。

唯有在風險資產市場崩潰後,或是與 Nasdaq100 或 S&P 500 的相關性開始下跌,才會是再度進場 ETH 的時機。

BTC 及 ETH 此消彼長

在 2022 年初時,Arthur Hayes 的資金分配為 50% BTC、50% ETH。然而在當前時空背景,BTC 不再被視為價值儲存及通貨膨脹的避險資產,大幅降低了其價值。而在全球利率實際為負的狀況下,從利差的角度來看,持有 ETH 的報酬率對收益將更有幫助。

此外,由於跨鏈橋被害事件頻傳,若交易者厭倦了擔心他們使用的跨鏈橋是否會成為下一個受害者,將有助於 TVL 的回流,並為以太坊帶來更高的價值。

因此,Arthur Hayes 目標將投資組合從各半轉變為 25% BTC、75% ETH。

「我已經度過了當前的起伏,並對我加密投資組合中 ETH 分配的規模感到非常滿意。2022 年剩下的時間將屬於 ERC-20 的天使們,並由 Vitalik 殿下所領導。當年底塵埃落定時,我相信 ETH 的價格將超過 10,000 美元。」Arthur Hayes於最後說道。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 延伸:一堂從配置角度看懂幣圈的入門講座

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇