【邱志昌專欄】鉅亨易策略:如何將系統風險量化?

首席經濟學家 邱志昌 博士

(說明:本文為「鉅亨易策略」財務理論依據之一,依此未來將會化為該策略一部分,供機構投資者檢視投資布局思維)

壹、前言

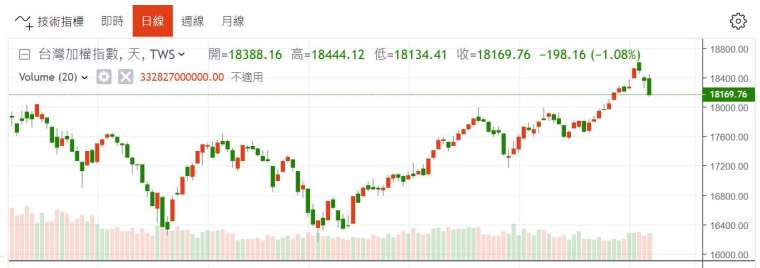

近期全球股市驟然大跌,受到所有投資機構,閱讀 Fed 經濟褐皮書後,詮釋 Fed 即將對付通貨膨脹,將推出的可能政策與手段;投資銀行經濟學家大吃一驚。原來在上一次 Fed 的 FOMC 會議中,不僅將所謂「暫時的通貨膨脹」閉嘴不敢再談,還可能在 2022 年 3 月之前,啟動收縮每月丟出來的 1,200 億美元熱錢,還可能會立即升高利息。更令人錯愕的是,Fed 還要將收回來的資金,以類似企業減資的方式,將這些回收資金,在資產負債表上註銷;這意味著回收後的資金,從此之後不再循環使用。經濟學家還判斷,2022 年三月之後,每月的寬鬆資金將大幅縮減減半,從 1,200 億美元縮減、驟降為 600 億美元。而且 2022 年將會升息三次,預估的升息幅度將從零利率,可能升高到 1.25% 左右。

貳、變種疫情致死率降低、Fed 選擇嚴控通膨!

以上這一些判斷真是令人驚訝,因為目前 Omicron 的 COVID-19 變種疫情病毒,正在橫掃歐洲與美國;美國感染變種病毒的人數,已攀高到每天百萬人以上,近日雖有所緩和,但仍以每天數十萬人感染的速度在成長;如果繼續這樣演變,則「疫情確診」災難可能會比 2020 年還嚴重,雖然現在所見這種變種疫情,所造成的死亡率似乎不高,但是否又會變形成另外一種病毒,周而復始擾亂經濟活動?有這樣一個不可測的風險,Fed 還要進行這樣迫不及待、規模異於過去的收縮、升息政策?要趕在無限量 QE 進行滿兩年之趕緊縮手?對於資金的收縮,經濟學家可以解釋為,還是繼續小規模的寬鬆政策,因為畢竟只收掉 600 億美元 / 月,還會剩下 600 億美元 / 月繼續投放;但如果真的開始升息、那就是緊縮貨幣政策了。為何 Fed 要如此著急?到底上一次 FOMC 會議中,Fed 是看到甚麼經濟情勢?使得絕大多數 Fed 成員如此緊張?這想必是通貨膨脹所惹的禍,及其所帶來的憂患。

就時間點而言,Fed 應該不是因為滿兩年的期間因素,而是通膨肇始起於 2021 年的 CPI、消費者物價指數從去 2021 年 3 月,突然竄升為 4.9%;接下來半年每月 CPI 年增率多是扶搖直上,最高達到年增率 6.9%。Fed 一定不會容許 2022 年 3 月的 CPI 年增率,再度以如此的年增率攀高;那無異宣告通貨膨脹已經完全無法控制了,屆時對於金融市場將會非常動盪。因為屆時必然不得不祭出,更令投資者驚嚇的緊縮政策。即使 Fed 不會也不想如此無預警地做出這樣的宣告,但這對金融投資者絕對還是會這樣預期。與其到時不管是通膨程度,或是緊縮貨幣政策、多會使金融界極度驚悚、賣出有價證券彷如戲院著火。Fed 心想與其這樣?那不如就現在進行預警政策宣告,用最為嚴格或是嚴謹態度,讓全球金融市場不敢掉以輕心。我們通常多以可信任媒體的「事件」報導,做為投資策略的依據。其實這種觀念是需要修正的。

理性預期學派就是根據,大多數投資者的「預期」,做為未來的投資買賣依據;我們再度強調一次,投資不是用聽到甚麼事實消息,做為投資依據。最重要的是「預期到」甚麼利多或利空。看看最近一個多月,外資大買台積電的股票就可以理解。這群外資真是斗膽居然藝高人膽大,在此時此刻大買台積電股票;當然這些買盤多不是省油的燈,他們是衝著對台積電 2022 年第一次法人說明會,預期其資本支出或是 2021 年的業績結算,必然會出乎預期的構想、出手買進這麼高價的股票。他們當然算準 FOMC 開會決議、也算準褐皮書公告的時間、與貨幣政策必然轉向內容。但顯然的是 Fed 最後褐皮書內容公告,是如此地顯著超越其預期;造成當日道瓊指數大跌 390 多點、NASDAQ 大跌 500 多點、費城半導體股價指數也慘跌 110 多點,台積電股價也連續重跌兩天。影響股價的變數太多,但是外資總不至於不知道 Tesla 的創始者馬斯克,就在去年 2021 年剛剛很風光地拋售不小的股權吧?如果連馬斯克多可以感受或預期到 Fed 的心思,而敬業於本業的投資銀行還如此魯莽?那未免也太?

叁、投資實務可以做為系統性風險大小衡量的財務理論?

像是這樣的局面,在投資財務理論上稱為系統性風險;在某些層面上,系統性風險類似「黑天鵝」、預期不到的利空突然浮現。系統性風險是所有投資組合,如何將投資標的分散多無法迴避的。投資機構因為資金龐大,當然會對於有價證券投資做風險分散措施,而這項措施就是擴大投資標的。因為所有的股票不見得會跟大盤同步;大盤在大漲、但是個股則未必、可能還會反向大跌呢?這在投資者的現實世界多不是難以見到的事?很簡單就以疫情演變、就可以遇見疫苗股票會上漲,而如果沒有無限量 QE 的話,傳統與電子業可能就一路慘跌了;這就是在 CAPM 理論上,個股與系統風險的正或負面關係,或是無關。

在現代投資組合理論的一系列期刊中,最為熟悉的理論是 1964 年 Sharpe 的 CAPM 理論,該理論開啟統計學與計量經濟學,進入投資理論的量化分析。質的分析是較為主觀,且彼此之間之間無法比較,例如要比較近期,Fed 的收縮貨幣政策的效果時,是為了控制通貨膨脹;但談到通貨膨脹,大多數的消費者也無法仔細精準說出其程度大小,連全球最厲害的財金研究團隊,它也無法預估或清楚描述,這次的通膨到底有多嚴重?只能說暫時或是非暫時?或許總體經濟學家,可以運用計量經濟方法,依照這一段兩年 QE 的時間,以 GDP 成長率、每個月人均所得、物價上漲率、與租金上漲等等數據去定義何謂「暫時性通膨」,何謂是「長期性通膨」?

但這一些判定多應該由 Fed 的成員、這些手握貨幣政策尚方寶劍的專家來告訴我們。而現在連經濟褐皮書多經開會情況描述到這麼嚴肅,其實也就意味通膨非同小可、它是系統風險。CAPM 理論不僅將股價,帶入單因子迴歸分析 (Regression Analysis) 中,也敘述了「系統性風險」(Systematical Risk) 對於投資組合報酬率有舉足輕重地位。簡單地說,CAPM 模型是將報酬率區分為兩部分,一部份是即為「機會成本」(Opportunity Cost)「無風險利率」,一部份則是冒風險得來的報酬、即「風險溢價報酬」(Risk Premium)。CAPM 最重要的假設理念是建立在,有風險、勇敢冒風險才會有投資報酬,簡單與白話的說法就是:唯有風險才能擠出報酬率來。是系統性風險釀醞出報酬率出來,如何醞釀?當然是因為風暴來臨之際,股票的估值被低估、恐慌賣出來的,而在風平浪靜後又回歸自然、均數復歸 (Mean Reversion)。

肆、結論:將引發 CAPM 風險溢價報酬衝擊因子量化可找到底部區!

所謂「順向投資策略」就是「買強賣弱」,其實它與「逆向投資策略」是反向、「買弱賣強」。前者認為,由於市場需求大幅增加、產能將會積極擴張、因此要增加資本支出,而現在的資本支出會創造未來現金流量(Cash Flow)。不過現在並不是適用「買強賣弱」順向策略時候,此時此刻應該去尋找,為了對付當下通膨繼續燃燒,Fed 收縮 600 億美元 / 月資金,萬一將聯邦資金利率升息到 1.25%,對於股市的動能會造成那些總體、與結構性的影響?其實運用一些統計學或計量經濟學,是可以概估到底哪裡是可能的底部區?至少不要讓剛從高檔落下來的尖刀給刺傷!

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多- 講座

- 公告

上一篇

下一篇