【普徠仕觀點】全球高收益債仍具吸引力

Michael Connelly (普徠仕全球高息債券策略共同經 2021-10-28 15:10

重點摘要

- 全球高收益債券的信用利差遠低於歷史平均水平,但其信用品質可能從未如此好過。

- 由於評價面看來合理,產業策略諮詢小組對整體高收益債持中立的戰術觀點。

- 我們的信用分析師仍通過由下到上的基本面分析在個別債券中尋找有吸引力的機會。

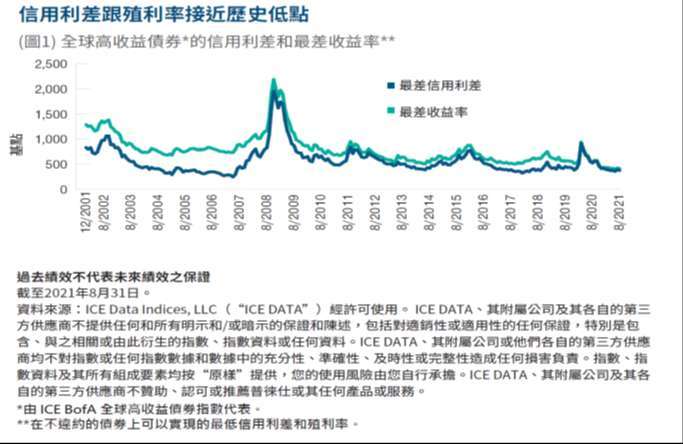

由於美國公債殖利率陷入低水平,全球高收益債券的信用利差遠低於截至 9 月底的歷史平均水平,使得投資等級以下的殖利率處於歷史低位,利差收窄的另一面是,廣泛的全球高收益市場的信用品質可能從未如此好過。由於評價面看來合理,產業策略諮詢小組對整體高收益債持中立的戰術觀點,話雖如此,我們的信用分析師仍通過由下到上的基本面分析,在個別債券中尋找有吸引力的機會。

強化信用品質

自疫情大流行開始以來,一些總體趨勢有助於加強全球高收益市場的基本信用品質,信用最差的公司在 2020 年危機高峰期已違約,並已離開市場,與此同時,大量 “墮落天使” 從投 資級降級到高收益領域的發行人,大幅增加了市場上 BB 級 (高收益債中的最高評級) 信用的數量。產業信用品質持續改善中,發行人的槓桿隨著獲利能力恢復而下降,新發行的承銷標準在很大程度上是合理的,部分原因是缺乏積極的結構化槓桿收購(LBO),市場的技術條件也有支撐作用,因為在持續的低利率環境下,對收益率的追求支撐了投資級以下債券的需求,而新發行的債券已從 2020 年的高點回落。

輕鬆取得流動性

此外,發行人目前可以通過出售新債券、從銀行借款或通過次級股票發行市場來輕鬆獲得流動性,私人信貸有時也可以通過特殊目的收購公司 (SPAC) 獲得股權融資,股權投資人在 2021 年初將後者搶購一空,許多公司已經使用股權融資的收益來償還債務。在由疫情大流行引起的經濟停擺後,這些對信用的正向趨勢使違約率保持在異常低的水平,在截至 2021 年 8 月 31 日的 12 個月內,美國高收益債違約率(不包括能源部門)僅為 0.58%,而 2005 年以來的平均每年違約率為 3.88%,鑑於該產業的強勁信貸品質和堅實的經濟成長,我們預計到 2022 年違約率將保持在歷史低位附近。

信用利差緊縮

全球高收益債的信用利差目前收窄,我們認為這準確反映了該行業當前強勁的信用品質,截至 8 月 31 日,ICE 美國銀行全球高收益債券指數的利差為 375 個基點 (bp),而 10 年平均值為 505 個基點,再加上美國公債殖利率仍接近歷史低點,這推動該指數的殖利率接近歷史最低水平:截至 8 月 31 日為 4.12%,此外,該行業的信用曲線異常平坦,投資人通過投資在較低信用品質的高收益債券,僅能獲得少量的額外利差。這些廣泛的趨勢,強勁且不斷改善的整體信用品質伴隨著緊縮的信用利差,通常也適用於美國以外的高收益債市場。

相對於美國,歐洲投資級以下的債券市場通常會提供一些額外的價差,但目前這種額外的價差比平時小。我們還看到大多數投資級別以下的新興市場債券,對美國的利差溢價很低,然而,亞洲高收益市場是一個明顯的例外,由於中國政府試圖遏制某些中國房地產開發商(尤其是中國恆大)的過度槓桿作用,該市場正在經歷高度波動。這種波動導致許多亞洲高收益發行者的債券下跌,我們看到了增持我們喜愛的高品質亞洲高收益債的機會,我們相信它們的價格已經跌到有吸引力了。

大量潛在的「明日之星」

許多信用品質不斷提高的高收益債券可能會升等為投資級債券,在那裡它們將成為「明日之星」。在美國高收益債券中,截至 8 月 31 日為止,彭博美國高收益債指數中有 9.5% 的債券評級比投資級別低一級,而 2019 年底為 7.0%。值得注意的是,美國高收益債指數中有 23% 的債券評級比投資級別低兩級或更少,高於 2019 年 12 月 31 日的 15%。這一趨勢源於信用評級升級和墮落天使進入市場,說明該行業的整體信用品質有多大改善,它還能為全球高收益債提供技術面支持,因為隨著債券被提升至投資評級,它們就會大量從高收益債市場中移除。

全球高收益債利差仍具吸引力

儘管狹窄的信用利差,限制了通過利差緊縮造成的資本升值空間,但相對於其他信貸行業,其中大部分都接近其創紀錄的低利差水平,全球高收益債仍然提供有吸引力的利差,在全球高收益債領域中,我們確實看到一些利差收緊的潛力,能很快成為明日之星的債券。我們大幅依賴我們的全球高收益信貸分析師團隊,來選擇相對於其信貸品質而言似乎具有吸引力的債券,這種自下而上的分析和證券選擇是對任何產業的加碼或減碼的推動力,我們目前在受疫情大流行影響最嚴重的產業中發現了一些機會,在這些產業中,對 Delta 變種病毒的擔憂給價格帶來了壓力,這些領域包括航空公司(特別是由航空公司里程計劃支持的債券)、國內遊戲和汽車,我們還長期看重有線電視行業,尤其是在歐洲,受益於穩定的商業模式,儘管近期大宗商品價格上漲,但我們對能源相關信貸持謹慎態度。

銀行貸款吸引力 VS. 高收益債吸引力

在許多情況下,我們更願意投資銀行貸款而不是相同發行人的高收益債券,貸款的信用評級通常低於投資級,但在資本結構中高於債券,因此在發生違約時優先償還,銀行貸款息票支付根據基準短期利率的變化進行調整,例如三個月倫敦銀行同業拆借利率 (LIBOR),這意 味著它們的存續期間較短。目前,許多貸款提供相對於同等信用評級債券一樣、甚至更好的利差。最小的利率風險、較不與大宗商品價格連動、強大的技術面支持加上相對較高的利差,使銀行貸款具有吸引力。

潛在的宏觀和技術風險

雖然我們對全球高收益債的這些精選機會充滿信心,但我們正在監測可能導致拋售和信用利差擴大的幾個潛在風險,Delta 變種病毒可能對成長產生大於預期的影響,並可能會拖累大宗商品價格走低(全球高收益債市場中約有 20% 與大宗商品相關),並整體對全球經濟造成壓力。與疫情大流行相關的財政刺激措施正在逐漸減少,這將對從大流行中艱難復甦的經濟消除有意義的支持。此外,秋季新的高收益債發行時程看起來很緊湊,因此額外的供應,可能會給全球高收益市場帶來更具挑戰性的技術條件。除非公債殖利率急劇上升、或全球經濟成長深度下滑,否則我們預計對收益率的持續追求,將繼續支持對全球高收益債和銀行貸款的需求。

我們接下來關注什麼

來自新的擔保貸款憑證 (CLO) 的健康需求,即將銀行貸款組合分拆為具有不同信用風險水平的部份,有助於支持貸款市場的技術面條件。儘管我們預計新的 CLO 短期不會出現下跌,但是一個實質的減速,可能會減緩推升銀行貸款價格的技術面順風因素。

【萬寶投顧獨立經營管理】本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金投資風險及基金應負擔之費用(含分銷費用)已揭露於基金公開說明書或投資人須知,投資人可至萬寶基金投資網(www.efund.com.tw)或境外基金資訊觀測站(www.fundclear.com.tw)查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。「T. ROWE PRICE」、「大角羊」圖樣以及「普徠仕」三字均為普徠仕集團之商標。此廣告由萬寶證券投資顧問股份有限公司發佈。

- 掌握全球財經資訊點我下載APP

上一篇

下一篇