首席經濟學家 邱志昌 博士

(嚴肅聲明:本人從未在 Telegram 等社群,建立「飆股聊天室」,探討「飆股基因」等。本人特此鄭重聲明,該社群冒用本人肖像,請即刻停止並自負責任。)

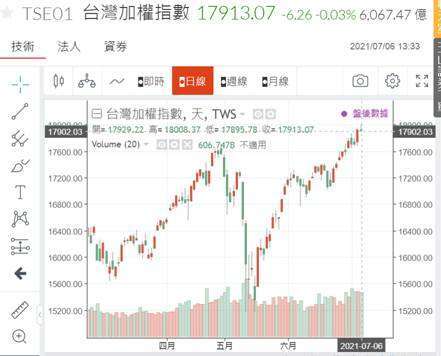

這次台股指數從底部 15,165.27 點,向上攻堅的多頭行情,是否能像 2020 年 3 月 30 日時,是「風險溢價報酬」(Risk Premium) 時機?就是突破 17,709.23 點之後,再大漲一大波?如果股市行情能夠這樣複製的話,代表市場對 Fed 的寬鬆貨幣政策,原有態度的改變不在意了。但是即使不在意 Fed 的寬鬆與緊縮態度,投資者還得注意國際資金流動趨勢,它會影響新興市場股、債、匯市。雖然 Fed 目前不說收縮資金,但 Fed 對貨幣市場隔夜拆款、或所謂債券隔夜附買回;每天在紐金融市場操作金額越來越大;而且也微幅調高,銀行超額準備存放在 Fed 的利率。這些開始為緊縮做布局的暖身,隱含了萬一物價不斷增高、而發生顯著通膨之際,可迅速端出有順序的緊縮政策,而不會讓貨幣市場造成慌亂而無所適從,影響到原有的蓬勃發展。

美股、債市投資機構關心的通膨指標,包含眾多可觀察的約六種指標:一、消費者物價指數 CPI 年增率變化;二、Fed 的例行性會議;三、Fed 重要成員、如主席與副主席等、對經濟情勢的非正式公開談話;四、債券市場各期公債殖利率變化;五、長、短期殖利率利差 Spread 變化;六、美元指數轉強或轉弱與否?至少有這六種指標關係到市場投資者,對通膨情勢判斷與投資行為調整。當然這些判斷,最終還是會將股債市多空箭頭,指向 Fed 緊縮與否決策。即使是如此,但本文要強調的是,只是 Fed 的政策改變,並未全然表示股、債市必然因此走入空頭。回顧 2017 年也是 QE 開始退場、升息、收縮資金;當時美股指數的確有一段期間走入空頭,但並沒有步入極為長期的空頭,只是多頭暫時受波折。

根據經驗統計,美股步入空頭的因素約有:一、科技類股泡沫化,股價的估值衝太高、如 2000 年、2008 年等多有這種歷史經驗;二、因為系統性風險變數,使得股市劇烈波動;例如 2018 年 1 月 29 日,川普總統在白宮簽署「中國經濟侵略備忘錄」,引爆美中貿易戰爭;在此之後,美股下修整理期間約有半年。三、2020 年 3 月 COVID-19 疫情擴散,這項非經濟重大災難、經濟外生變數。美股被 2008 年次級房貸空頭洗禮後,在長達 6 年、三次分階段的 QE 救援下,產業競爭力與創新力道更為強勁。道瓊股價指數從 Fed,葛林斯班主席的 3,000 多點,20 多年來漲幅達 10 倍。四、真正能將美股視為空頭趨勢,只有 2020 年 3 月當時疫情,突發的一個多月的恐慌。那一次劇烈大幅的熔斷修正,才是真正的大空頭。唯在這次 Fed 的無限量 QE 下,多頭股市趨勢從 2009 年 3 月也延續至今,尚未有真正長期沉悶的空頭。

總之,依照過去經驗,因為科技產業創新不斷,美股空頭因素多是來自於系統風險、與非系統黑天鵝;除此之外,幾乎無所謂的產業景氣循環 (Business Cycle)、景氣衰退風險。全球投資於美股基金投資者,現在幾乎將利空、看成就是投資入市的好機會;真的空頭絕對無法在美股生存。這是美股在諸多考驗後,越戰越勇的魔力。最重要的是因為對金融危機處理,Fed 多像在打仗、迅速端出高度流動性、極端寬鬆貨幣政策;這自葛林斯班到伯南克、葉倫、鮑爾,從來沒有失手過。但從股市的操作面分析,即使是長期持股幾十年的巴菲特,在股市操作中,還是會把握賣點;防備個股或大盤下跌風險。美股不可能只漲不跌、一路完全以漲勢為主,還是會有盤整或是下跌機遇。

禍福相依,魔鬼藏在細節之中;2021 年 7 月 2 日,美國勞動部公布相關就業數據中,出現就業人數增加、但失業率卻攀高的異常現象:一、美 6 月就業人口新增了 85 萬名,其中受疫情影響的飯店與休閒產業,就業情況多有顯著改善。但 6 月份的失業率,卻從 5 月的 5.8% 增加到 6 月的 5.9%;失業率尚未降到 4% 左右,這表示美國目前處於尚未充分就業狀態。二、這與 2009 年救援金融海嘯時的 QE 成果相比,顯然是遜色很多;2016 年時失業率、一度曾降到 3.6%。三、當然這麼漂亮的數據,多是要藉由龐大的寬鬆資金 QE 所推動,而且有需要運作時間。四、經濟學將「失業率」加「通膨率」是為「痛苦指數」,如果將 5% 的 CPI 年增率,加上 5.9% 的失業率,則目前美國「痛苦指數」為 10.9%;這個數據與疫情發生、2020 年 4 月或 5 月,當時動輒 14.9% 失業率相比、情況並不嚴肅,但仍然需要盡快改善。

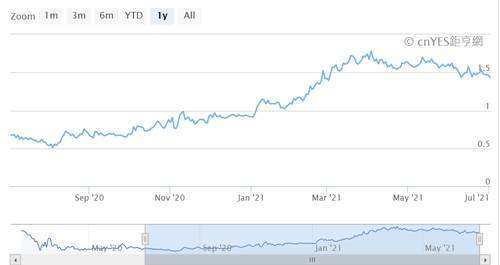

但在貨幣政策兩項效果、物價與就業中,我們現在看到的是,美國物價 CPI 年增率上揚速度,顯著地要比失業率改善要快。再檢視幾項指標發現,美元指數正因為 Fed 在隔夜拆市場,進行債券附買回的賣出、每晚暫時收縮在金融市場氾濫資金;這一個多月以來,也迫使美元指數正緩緩上揚中。這使得我們得先撇開疫情演變,去檢視東南亞新興國家股市;投資者會發現目前東南亞股市,以越南股市表現最為強勁;但印尼與馬來西亞股市,則呈現短期空頭,其中以馬來西亞股市、下跌走勢較為嚴重。

從資金面檢視,馬來西亞貨幣吉令兌換美元走勢,在 2020 年曾有過升值波段。但 2021 年初之後,就步入貶值,終於在 4 月 27 日引發股價下跌;這個時間點剛好就在,台灣疫情出現破口之際。這也意味著,在 Fed 的 QE 下、疫情輕重與否仍然是,影響經濟與股市一項無可迴避的變數之一。但是一旦 Fed 對資金寬鬆態度有所改變,則牽動新興市場股市還是最大影響因素。上週一台股加權股價指數,盤中觸及 18,008.37,雖然尾盤下殺,仍以歷史高點 17,913.07 點收盤,表面上擺脫了 17,709.23 點糾纏;投資者要注意的是,這對照新台幣匯率,27.5 兌換 1 美元的匯價,是否是長期新台幣匯價高價區?不會慢慢趨於貶值?當 QE 失去邊際效果之際,外資是否也對台漸漸股轉趨淡然?這當然需由上市公司,第三季的預期獲利、上半年盈餘與下半年預估所決定。根據去年底到現在的預估趨勢,台灣 2021 年經濟趨勢,第二季是 GDP 成長率最高峰,第三與四季則由高峰緩降。因此,若以 GDP 預估的趨勢,其實第二季末、或第三季初,是廠商獲利最亮麗季節,領先業績的股價表現,也極有可能在此時達到最高峰。

換個角度,這由台股股價結構變遷檢視,如果電子類股股價不再發動暑假攻勢,行情的回落與整理的確會出現。但如果電子半導體類股,第三季 7 月之後,演出的是解套戲碼,藉由上半年的利多、高檔出貨,則股價指數大幅回落的機率會增大。以 GDP 季節成長態勢預測股價,或許只能見到成長幅度快慢,不代表股價多空態勢的轉換;但從股價結構的變遷轉變、卻可以見到大盤真正意圖所在。例如 7 月 5 日台股一開盤,投資者迅速見到熱夯一季,運輸類股在 SCFI 報價繼續大漲 (7 月 2 日揭露) 之際,股價卻大幅滑落、且以散裝運輸股價回跌最為顯著。然另外一方面,資金迅速推紅了電子類股,不少 IC 設計股價突圍盤整格局,繼續反彈向上奔馳。這樣的結構演變意義,代表領先於實體經濟的股價,對於通膨預期效應接近結束。不管 7 月 5 日當天大跌的航運類股、或是買盤強勁的鋼鐵與塑膠類股,後兩類股的股價,只能依賴長線產品價格上揚續創新高;例如中鋼季廠盤價、及石化業的石油價格、是否能持續推升中間原料、如乙烯價格的上揚。

這在即將面對半年報考驗,與面對暑假全球央行年會、與美 6 月 CPI 指數年增率公告前、多有謹慎的必要。當投資者已清楚預見通膨,且股價也已經展現通膨產業價差收益後,資金轉回電子類股的意圖,到底是短暫?還是長期?這不僅攸關加權股價指數是否,突破 17,709.23 點之後、確定再發動攻擊,而且還夾帶台灣電子產業絕對優勢,是否持續攻城掠地。仔此時投資者無可迴避,需要做膽大有邏輯的事先判斷。

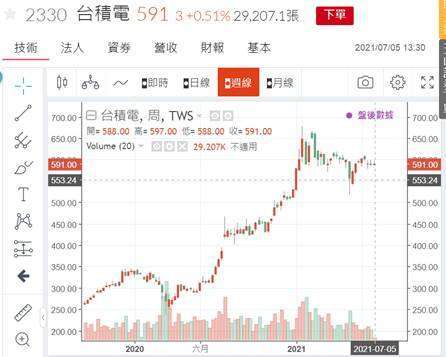

在通膨情勢未來必然確定之下,美 10 年期公債殖利率高居不下,已削減股息的未來實質購買力;持股者或現在積極買進者,除非是以長期看好態度,否則 8 月後的配息引誘,相對過去的要低、因為未來購買力將被侵蝕。再則外資是否再重新布局台灣半導體股票?這也是一個深沉的疑問?因為這一年下來,外資多在調節半導體股票;但國內生產記憶體晶片、或是低階半導體的廠商,對於產業景氣卻仍然相當看好。甚至所謂包產能,國際各大廠出資、為台商共設生產專線等等;熱絡的擴廠行為時有所聞。在這些熱絡情緒的撥動挑逗下,不為所動者的投資者恐怕是少數。但福禍相依,包產能與共設專屬生產線,的確會保障該公司未來營收、但卻無法迴避成本上揚、下游庫存過多等的風險。當一家上市公司未來營收與盈餘成長,多可以事先在此估算之際;它的股價其實已反映未來幾年的盛況,少掉股價因為盈餘推動爆發性成長機會。且產品長期供貨價格勢必會被,包產能者的合約條件受限;當工資、生產原料成本節節上揚後,會僵化的合約價格、擠壓談判調價的空間。且當現貨價格上揚之際,合約價格與包產能廠商會綑綁調整彈性,這種看似風險分散的生產銷售模式,其實還是會有意外的不確定性。本文非產業經營專家,對於更精細的運作商業模式,以經濟學廠商理論,不揣淺陋提出上述可能的疏漏。本文認為,供需雙方在此時決定未來的定價條件,必需要具備相當彈性空間。畢竟市場是動態的,最終還是取決於消費者、是否對電子產品需求是否有增無減。

本文認為電子類股價,在未經過大幅整理或修正前,目前走的可能還是反彈行情。因為當 2021 年 1 月 18 日,台積電創下 679 元 / 股;聯發科在 2021 年 5 月 3 日,創下 1,185 元 / 股之際;皆為電子類產業景氣盛況空前。以當時時空背景去預估未來營收獲利,可能會有順勢高估之虞。因此當股市資金,在 7 月 5 日從航運回航電子主流後;適逢 Fed 在美元貨幣市場,開始從事所謂「類收縮」隔夜拆運作;而美元指數也確實緩步上揚,東南亞貨幣匯率貶值、東南亞馬來西亞等國股市下跌、北海布侖特原油已攀升到 74 美元 / 桶以上。雖台股指數近期續創新高、士氣如虹,但時空背景已時不我予。機構投資者最好審慎檢視,上市公司自結半年盈餘數據宣告後,再大膽宣告電子類股股價評等,是否的確還要再大幅調高?否則仍將是大多數個股走解套行情,只有少數類股與個股股價創新高;指數創新高、但對價差投資者獲利卻無感。而且在指數創新高之際,如果 QE 只能推動通膨、匯率貶值,則外資資金若以外逃為主、短進短出為輔;則慎防、隨指數大漲後可能是,出現一段格局不小的回檔下跌路。

(提醒:本文為專業學術研究,非投資建議書;不為引用本文為商品行銷投資損益背書。)

上一篇

下一篇