【郭恭克專欄】美極度貨幣寬鬆不具轉向條件 股市創高嚴選投資標的 忌與市場對作

郭恭克

跨過 2020 年後,武漢肺炎在全球肆虐的災情仍未舒緩,截至元月 12 日,全球確診人數已高達 9183 萬人,死亡人數突破 196 萬人,其中美國染疫人數高達 2287 萬人,死亡然數達 38.1 萬。雖然多種疫苗陸續在各國接種,但效率仍不顯著,歐、美、日等已開發國家的疫情甚至出現病毒變種、疫情轉劣趨勢,英國爆發新變種病毒的威脅,更讓全球超過二十個國家對英國實施禁航措施。2021 年上半年全球經濟能否擺脫武漢肺炎病毒桎梏,疫苗在第一季能否發揮抑制病毒傳播的效果,將是最重要的觀察重點。

嚴重的疫情似乎並無礙美國股市強勁的多頭走勢,四大指數同步續創新高;自元月初至 13 日止,道瓊指數續漲 1.48%、S&P500 上漲 1.43%、那斯達克上漲 1.87%、費城半導體指數大漲 7.03%。台股受台積電 ADR 於那斯達克漲勢猛烈、屢創新高激勵,於 2021 年元月上半個月至 14 日止,再現驚人漲勢、漲幅達 6.62%,在台積電股價屢創新高帶領,台股一舉突破並站穩一萬五千點的整數關卡。

美國國會於元月 6 日正式認證民主黨拜登當選第 46 任總統。拜登近日談話主張將提出高達數兆美元、新的經濟刺激紓困計畫,其中包括將去年 12 月通過對美國民眾每人發放 600 美元提高至 2000 美元,並對州及地方政府提供援助與疫苗接種資金。市場對新政府刺激經濟,積極防疫作為寄於高度期望。

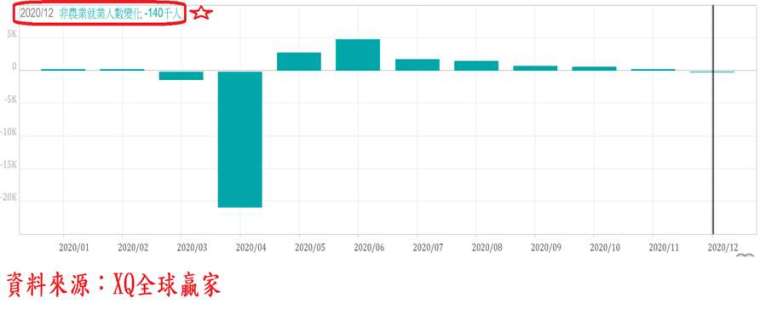

受疫情於 2020 年第四季更加惡化衝擊,美國就業市場出現復甦停滯,甚至轉差現象。12 月非農業新增就業人口從 11 月的增加 24.5 萬人下降至減少 14 萬人,不僅連續 6 個月下降,且新增非農就業人口轉為減少;12 月失業率 6.7% 與 11 月持平,經連續 7 個月下降後,12 月的持平表現,顯示整體就業市場復甦速度再現停滯,疫情再度攀高壓抑就業市場的持續復甦,結構型失業仍讓美國就業市場面臨瓶頸。

過去 8 個月新增非農業就業人口合計為 1218.6 萬人,仍僅及 3 月、4 月的減少人數合計數 2216 萬人的 55%。武漢肺炎爆發前的 2 月失業率為 3.5% 的 50 年低點,美國就業市場雖已走過疫情爆發後的最低迷期,但因部分經濟消費行為模式改變,導致就業市場結構改變,致仍遲遲無法恢復正常水平。疫苗接種後,是否能有效抑制疫情擴散,讓經濟活動及人際交流恢復疫情爆發前景況,將是就業市場能否重回穩定復甦軌道的關鍵。

事實上,除就業市場受疫情桎梏外,美國其餘重要經濟數據仍表現良好。製造業 ISM 採購經理人指數 12 月自 11 月的 57.5 躍升至 60.7,創 2018 年 8 月以來最高,連續 7 個月重回代表景氣擴張的 50 以上,顯示製造業景氣已重回穩定擴張軌道。

美國非製造業採購經理人指數 (ISM)12 月上升至 57.2,為連續兩個月下降後的再度上升,遠優於市場預期的 55 以下,非製造業採購經理人指數 (ISM) 已第 7 個月回到代表景氣擴張的 50 以上。整體服務業經濟活動已回復至疫情爆發前的水準,但對照疫情大幅惡化,卻也隱含經濟活動與疫情控制無法兩面兼顧的困境,疫苗接種對疫情控制能否發揮作用,將是 2021 年美國經濟是否保持穩定擴張的重要關鍵。

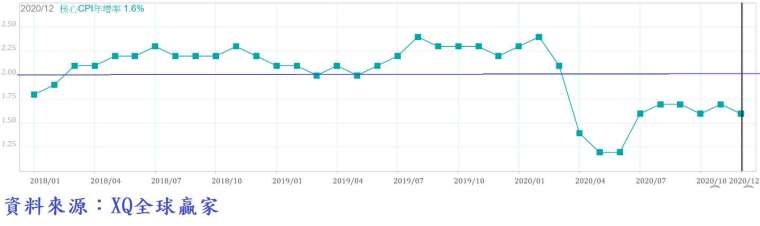

美國 12 月消費者物價指數年增率自 11 月的 1.2% 小幅上升至 1.3%,已連續第 10 個月低於聯準會設定的下限目標 2.0%,5 月消費者物價指數年增率最低下降至 0.2%,顯示漢肺炎對美國消費在第二季造成重擊,下半年經濟雖持續回溫,但從第四季消費者物價指數再度回落,顯示整體消費動能並未持續增強,第四季景氣擴張趨緩。

去除能源、食物類的 12 月核心消費者物價指數年增率自 11 月的 1.7% 小降至 1.6%,連續第 9 個月低於聯準會設定的下限目標 2.0%。

在一般消費者物價指數、核心消費者物價指數年增率均維持低檔之下,美國聯準會由極度貨幣寬鬆政策轉向收縮銀根的客觀條件仍不存在。

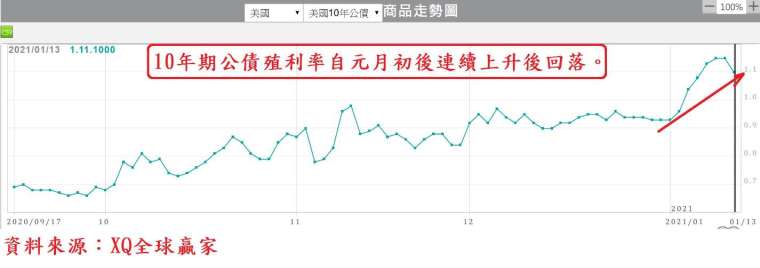

近期因美國總統大選爭議已塵埃落定,在民主黨取得參眾兩院的多數黨地位之後,拜登政府已成為完全執政狀態,市場對美國長期經濟景氣展望轉為樂觀。反應在長年期公債殖利率由 2020 年底的 0.93%,至元月 11 日上升 1.15%,13 日回落至 1.11%,相較三個月前的 0.81% 明顯上揚,顯見市場對總體經濟長期展望並不悲觀。

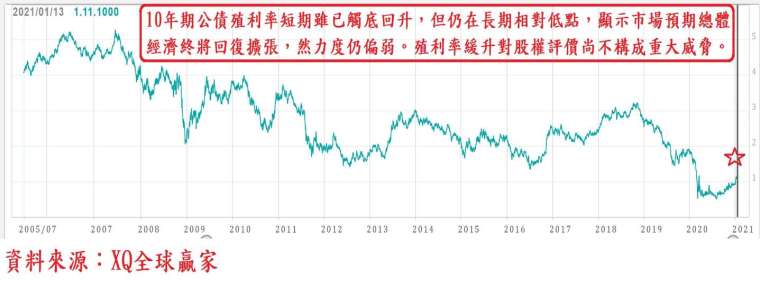

長年期公債殖利率上升,讓部分美股空頭試圖借題發揮,認為美國 10 年期公債的上升是美聯準會貨幣政策可能轉向的先兆,而債券利率的上升亦可能造成股票資產評價的下修。聯準會貨幣政策是否轉向,從物價情勢觀察已如前述,不值一駁。至於股權資產是否因美國 10 年期公債殖利率重回 1% 以上,便立即面臨重新評價下修命運,讓吾等看看更長一點的美國 10 年期公債殖利率走勢圖吧!

無論從美國的就業市場現況、物價情勢觀察,均不構成美國聯準會短期內釋出可能調整極度貨幣寬鬆政策訊息,而長年期公債殖利率的短期上升亦非總體經濟已走上大幅快速擴張軌道,更非全球總體經濟已再度面臨通膨危機。

美、台股市均同步續創新高,投資者提高風險意識,嚴選投資標的,是穩健投資者面對股市的理性態度,但若長期忽略市場大勢與總體資金情勢,危言聳聽怎不讓人嘆息!

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#A型反轉

延伸閱讀

- 【郭恭克專欄】疫苗牽動2021全球經濟展望 台股基本面、資金面有利續攻堅

- 美12月ISM製造業PMI升至2年半高位 ISM:勞動力問題恐成阻力

- 〈觀察〉無畏疫情我出口刷新歷史紀錄 兩大不對稱隱憂成潛藏風險

- 主動式ETF齊揚跑贏大盤 00988A高居海外型績效四冠王

- 講座

- 公告

上一篇

下一篇