鉅亨網記者陳蕙綾 台北

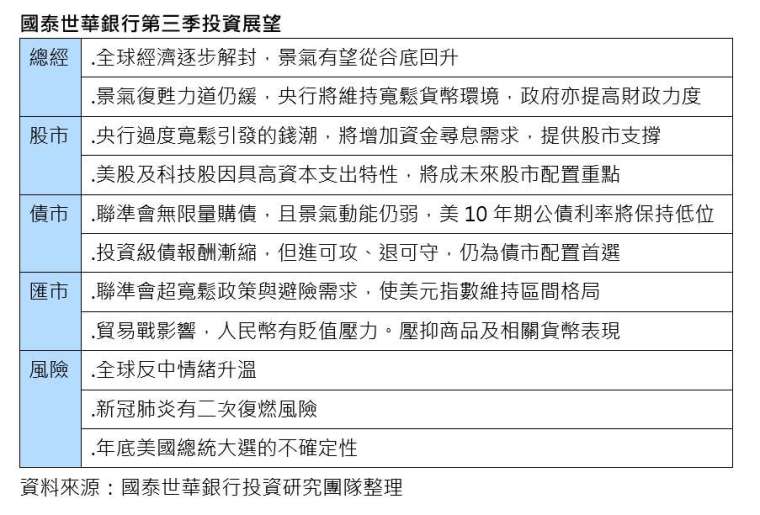

今 (2020) 年上半年,全球金融市場表現深受新冠肺炎疫情所影響,面對大病初癒的投資市場,國泰金 (2882-TW) 旗下國泰世華銀行表示,投資策略建議股債平衡配置,關注「高企業資本支出、高股息、高評級」三高標的,同時留意「疫情二次復燃、全球反中情緒升溫、美國總統大選」三項市場雜音,審慎迎接第三季的復甦行情。

庚子年的金融市場表現受新冠肺炎影響自年初開始便不平靜,隨著部分地區防疫有成疫情趨緩,歐美等地陸續規劃解封,國泰世華銀行認為,景氣態勢有望與全球經濟活動同步,從谷底緩步回升;加上各國政府與央行的超寬鬆政策對市場挹注了信心、引發的錢潮將增加資金尋息需求,預期股市仍有一定表現。

國泰世華銀行表示,經濟狀況混沌不明時,資本支出更成為關鍵,投資人以企業資本支出狀況,作為產業前景的衡量指標。統計過去 5 年,資本支出的增速,和股票的表現具有高度正相關,「高企業資本支出」將成為產業的前瞻指標。例如 5G 三大廠設備商的「資本支出與研發費用」年增速逾 10%,代表科技主流產業仍看好未來成長。

在產業類股方面,國泰世華銀行表示,可發現到新興科技與健康照護類股在股市的報酬率相對來得高;若以市場指數觀察,特別是美國企業資本投資動作最明顯,且科技股比重高,因此,研判美股與未來科技類股將最具漲勢動能。

國泰世華銀行表示,美國十年期公債殖利率來到 1% 以下的歷史新低,使得債券型商品吸引力下降,預期全球低利環境將維持 1 至 3 年,尤其當前的「世界指數股票股息收益率」已明顯高於公債收益率達 4 倍水準,主要市場股息率達 2%,甚至 4% 之高,明顯優於定存及負的公債殖利率。國泰世華銀行建議,現階段投資人可逐步提高股市部位,並聚焦「高股息」標的,以提高整體收益率。

國泰世華銀行亦提醒投資人,後市必須要留意「疫情二次復燃、全球反中情緒升溫、美國總統大選」等三大風險點。若景氣復甦速度好於預期,債券的利差仍有收斂空間,若疫情復燃,避險需求及聯準會買盤支撐,提供下檔保護。因此,具備 2 至 3% 殖利率的高評級債,仍是投資人「進可攻、退可守」的安心配置。至於高收益債與新興債,雖具有高息特性,但波動也大,較適合當衛星資產。

國泰世華銀行強調,儘管解除封印後的第三季將相對樂觀,但很難複製第二季末的驚人漲幅,預期起碼至 2021 年中才可能回復今年 1 月的水準。國泰世華銀行預估,標普 500 指數今年有機會上看 3300 點,投資人除了可適時階段性獲利了結外,在持續寬鬆的政策環境下,美股及科技股等具高資本支出特性的類股,將是長期配置重點。想要提高整體報酬的投資人,可待股市回落後持續增持,審慎把握後疫情時代的投資契機。

下一篇

#散戶進大戶拋