影/負殖利率債創高後 「股5債5」最能穩健獲利

鉅亨網新聞中心

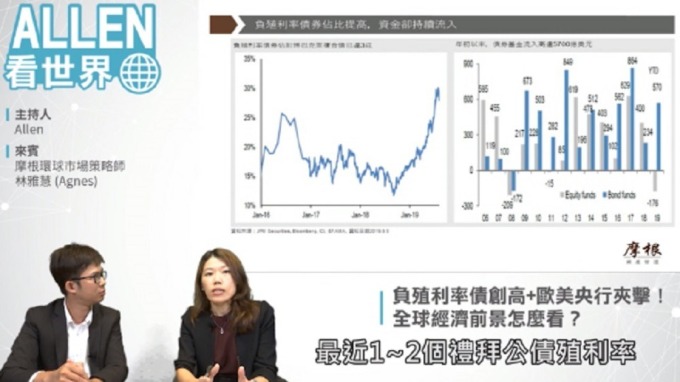

全球負殖利率債規模近期攀上新高後,美國聯準會(FED)也在 9 月 18 日降息一碼,全球經濟前景陷入混沌,摩根環球市場策略師林雅慧建議,隨著景氣循環愈來愈短,採用「股 5 債 5」資產配置,最能創造穩健獲利。

鉅亨「 Allen 看世界」財經直播節目,近期邀請摩根環球市場策略師林雅慧副總,解讀投資人關切的負殖利率債規模創高,及歐美央行寛鬆貨幣政策下的全球經濟前景。

林雅慧表示,今年負殖利率債券占複合債指數超過 3 成,買盤主要來自兩種類型,一種是央行的購債需求跟大型金融機構的投資目標,另外就是投機型的買盤;因今年是一個降息年,所以,很多人會擔心除了日本及歐洲負利率之外,會不會有更多國家變成負利率。

另外,基金投資人擔心,自己的債券型基金是否也陷入負殖利率債券的規模之中,對此,林雅慧認為不是所有基金經理人都有配置負殖利率債券的需求,投資人投資債券基金時,可以先看一下經理人跟操作團隊過往紀錄跟風險報酬的數據,並回頭檢視投資的債券類型,例如新興市場債跟美國高收益債,現在都是正的殖利率。

以歐洲而言,歐元區從 2014 年 6 月開始實施負利率,本身的經濟結構跟美國有點像,都是消費比較穩定,但製造業相對疲軟一些。根據歐洲央行預估,今年經濟成長率大約 1 個百分點左右,雖然呈現低增長而非衰退的情形,失業率也還在滑落,但經濟活力有待提升。

另外,歐股今年表現落後全球股市,本益比現在約 13 倍。明年歐股企業獲利若能維持 5~10 個百分點的增長,本益比可望擴增到 15 倍,倘若獲利不如預期,則要留意評價面修正風險。相對的,歐元要看美元的臉色,若美國降息的力道跟幅度沒有想像中大,錢要回流到歐元區,可能會比較謹慎一點。

值得注意的是,沙烏地阿拉伯油田 9 月 14 日遭空襲後,地緣政治風險可能增加,對通貨膨脹的現狀相對不利,通膨若往上走,會限制央行寛鬆的力道,此時投資人可以留意黃金走勢,但黃金短線漲很多,現在不建議直接買進黃金避險。

另外,林雅慧表示,美國經濟今年問題不大,2~2.5 個百分點的增長應該可以達標。美國這次降息也還在預期之中,由於通膨的關係,年底前不排除還有寬鬆可能。以上半年美國整體企業獲利約成長 2.3 個百分點來看,若下半年表現比上半年好,甚至開始反映明年企業獲利,可能會是另外一個漲升的開始。

整體而言,下半年美股可留意類股輪動,除了成長型類股,最近價值型股的表現也不錯,加上 11 月是美國消費旺季,總統大選又要開始,除非未來一年碰到經濟衰退,否則美股應該不會太差,至少會有一些政策紅利。

反觀中國市場,未來半年到一年,仍將走開放路線,如果 10 月中美貿易的氛圍有突破性的進展,明年農曆年前的中國,仍可正面看待,選股可留意內需和政策紅利相關的題材。香港股市第四季有機會跟著全球旺季行情反彈,但要有政治面好轉、中國數據帶動或傳統消費旺季的觸媒點火才行。

整體而言,今年投資人偏好債券投資,但其實股票也可以帶來股息的收益。隨著景氣循環在可預期的未來會愈來愈短、愈來愈快,建議投資人採「股 5 債 5」的資產配置,進可攻退可守、相對穩健增值。

>>>>>> 觀看完整影片

- 免費體驗5萬美元模擬交易 投資全球資產

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇