鉅亨網編輯江泰傑

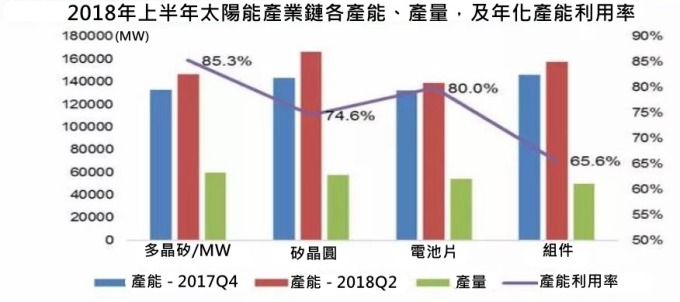

太陽能產業近幾年來在中國政府補貼政策的衝擊下,顯現出產能過剩的慘況,其中,太陽能矽晶圓過剩的情況更為明顯。根據 PVInfolink 的統計資料,截至 2018 年第 2 季底,全球太陽能矽晶圓總產能超過 160GW,年化產能利用率只有 74.6%,低於上下游的多晶矽和電池片產業。

雖說太陽能矽晶圓面臨產能過剩問題,但新產能的生產成本較舊有產能有明顯優勢,促使 2018 年太陽能矽晶圓的產能仍不斷大舉擴張,其中單晶矽從 46GW 增加至 73GW,年增 60%,成長主要來自隆基、中環等龍頭企業;多晶矽部份則從 98GW 增加至 114GW,年增 17%,主要來自金剛線切割技術的改造所帶來的產能自然增加。

龍頭企業持續搶食

在產業過剩的背景下,矽晶圓產業的規模效應非常明顯。主要在於一線大廠產能更大,供給穩定,即便在不利的環境下開工也能取得優勢。相較而言,二三線廠產能較少,開工率受行情波動大,導致毛利率和競爭力都偏低。同時龍頭廠為了加速形成規模壁壘,紛紛加速擴產以鞏固市場領導地位。以單晶矽片市場為例,近年來隆基、中環兩大龍頭的總產能比重已從 2015 年的 50% 左右迅速提升至 2017 年年底的 70% 以上,預計還將進一步提升。

協力廠商為主、垂直整合廠為輔的供應格局

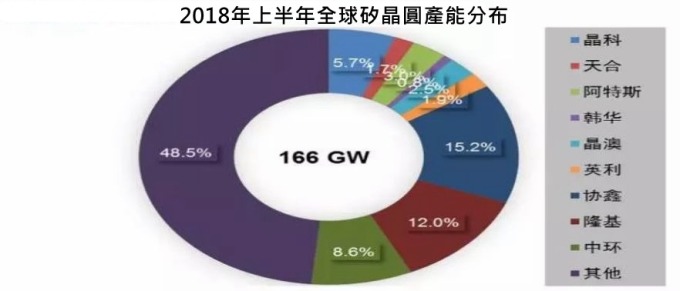

太陽能矽晶圓市場的主要供應商分為兩大類。第一類是上下游垂直整合的廠商,如晶科、晶澳、天合等,只要自產成本不超出外購成本,一般會使用自己生產的矽晶圓。第二類則是協力廠商,比較有代表性的是隆基、中環和協鑫三大供應商,他們能滿足垂直整合廠的矽晶圓缺口,以及其他電池廠的矽晶圓需求。

根據 PVInfolink 的統計資料,截至 2018 年上半年,六大垂直整合廠和三大矽晶圓廠的產能比重已達全球產能的 50% 以上,產量比重則超過 55%。其中,協鑫、隆基、中環三大矽晶圓廠 2018 年上半年的產能和產量比重分別高達到 36% 和 40%。

單多矽晶圓廠正面交鋒

單晶矽市場目前是由隆基和中環主導,兩家廠合計占整個矽晶圓市場 16.7% 的比重,占整個單晶矽市場則高達 55.8% 的比重。至於多晶矽市場則是協鑫一家獨大。從 2017 年來看,排名前九大企業的市場比重達到 60%,其中協鑫占多晶矽片市場比重為 26%,其餘協力多晶矽廠商市占率最高的也只有 6.5%。

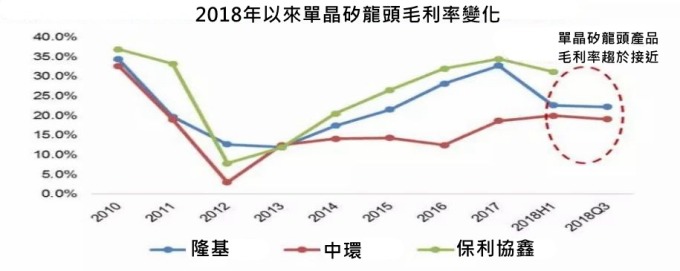

隨著大型單多晶企業產能進一步擴張,協鑫、隆基、中環三大企業勢必將出現激烈的正面交鋒。預計到 2018 年底協鑫、隆基、中環的產能分別達到 30GW、28GW 和 23GW,而垂直整合廠的矽晶圓產能可達到 30GW 以上。假設 2019 年全球矽晶圓需求為 110GW,光三大龍頭廠和垂直整合廠產能已可滿足全部需求。由此可見,以短中期來看,整體產業仍是供過於求,價格下降趨勢不會改變。長期來看,這些大廠成本將趨於相同水準,價格戰所衍生出來的低毛利時代將來臨。

單晶矽或多晶矽廠內部競爭的關鍵是成本,因為矽晶圓本身同質性高,品質和價格的差異不會很大,成本是決定企業獲利能力的關鍵因素,此外規模、財務健全度也是決定企業未來命運的重要因素。

至於單多晶廠商之間的競爭關鍵是效率和成本的綜合性價比,單晶矽近幾年來在成本方面大幅下滑,而多晶矽在效率追趕上的進步卻不明顯,導致主客易位,未來多晶矽努力的方向仍是在加速轉換效率的提升

終究為薄利多銷的時代

目前,太陽能矽晶圓產業中的二三線廠商還能存活,隨著價格戰的延續,高成本產能逐漸退出市場,產業集中度將更進一步提升,在這個過程中產業內企業的毛利率下滑是無法避免。一旦下游議價能力提升和龍頭企業發起價格戰,產業集中度將更顯集中,而整體產業格局也會趨於穩定,至於毛利率則會在低檔震盪,形成薄利多銷時代。

上一篇

下一篇