困擾全球經濟的九大風險 這是一筆18兆美元的大買賣!

華爾街見聞

2018 年,全球股市包括美國股市在內,已經從 1 月初的峰值蒸發了超過 18 兆美元(18.281 兆),破壞性程度僅次於 2008 年全球金融危機。

本文圖片來源:Zerohedge

全球股市如一瀉千里,潛在原因很多:地緣政治動盪,全球貿易摩擦,經濟增長放緩演化為全球衰退的風險......

股市已經跌到位了嗎,2019 年是否有錢可賺?至少要考慮以下九大因素:

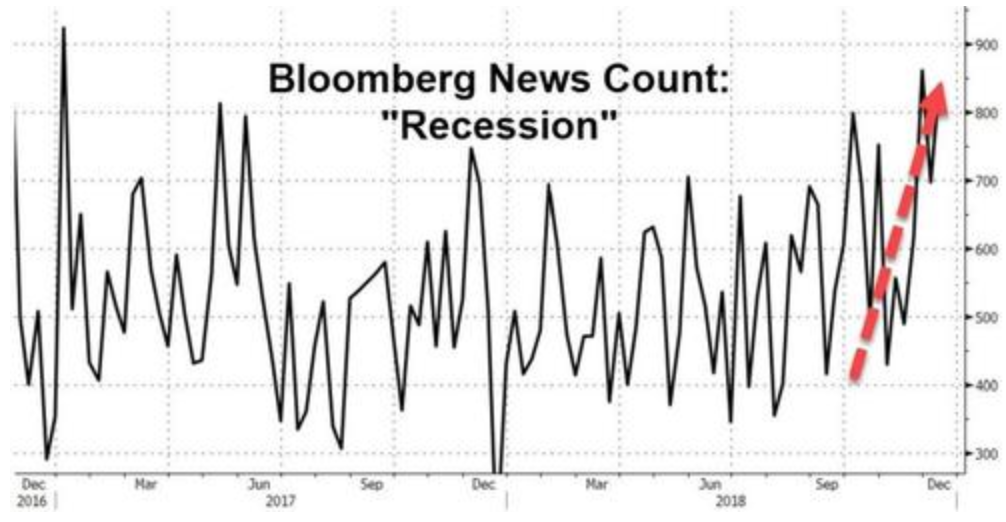

第一個因素:(經濟)衰退一詞出現在彭博終端的頻率,創 2017 年第一周以來的歷史新高。

「衰退」這個詞越來越多地出現在新聞報導中。但據彭博調查,經濟學家預測的美國和歐元區 2019 年發生衰退的可能性分別為 15% 和 18%。即使是備受脫歐打擊的英國,陷入經濟衰退的風險也只有 20%,而日本的衰退風險則上升至 30%。或許人們對經濟衰退的擔憂有些過頭了。

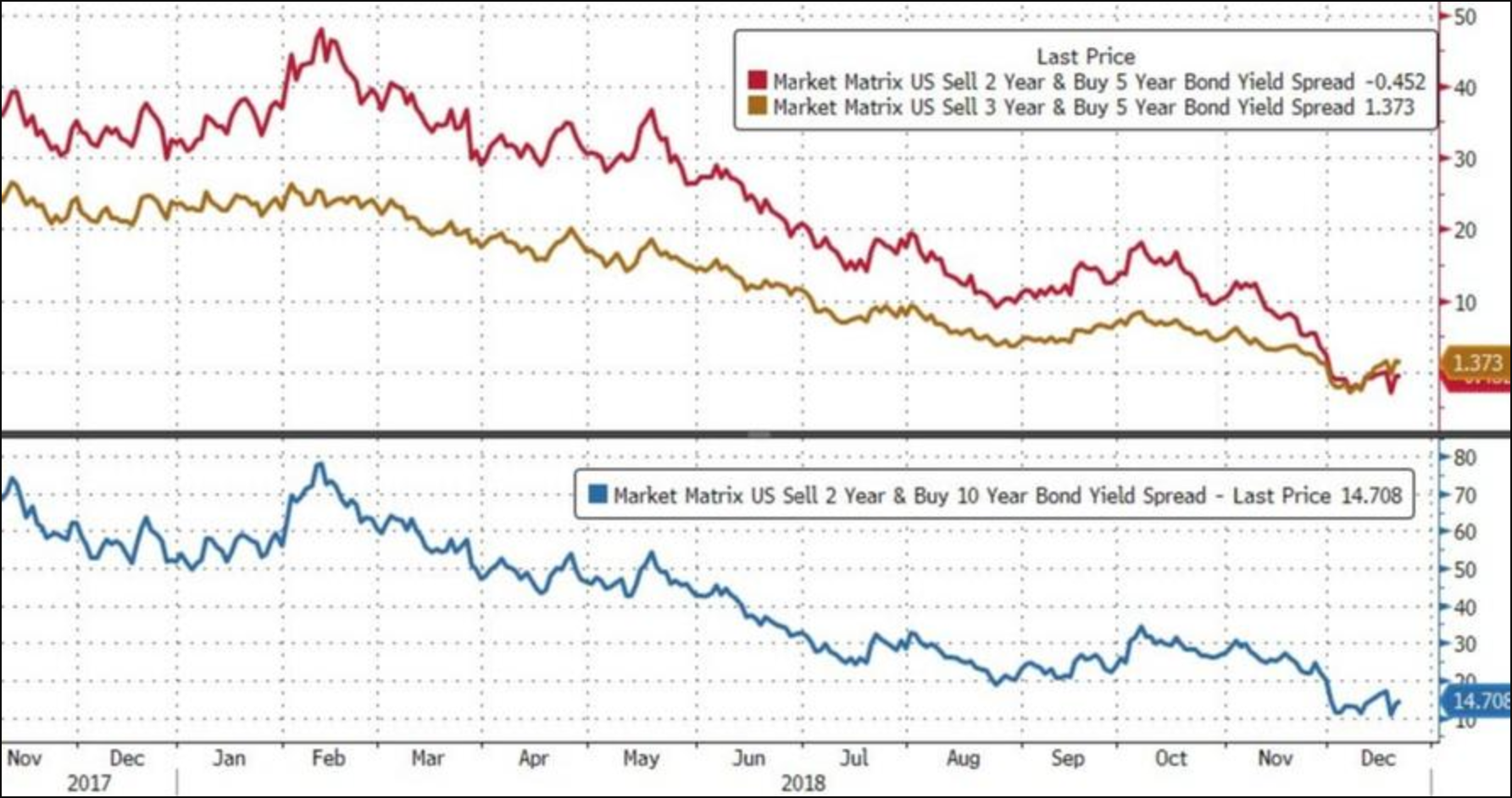

第二個因素:美債殖利率更平坦化甚至倒掛

12 月初,三年期和五年期美債殖利率出現 11 年來首次倒掛。兩年期公債與十年期公債的殖利率差也跌至 16 個基點以下,創下 2007 年以來新低。

殖利率曲線倒掛一直以來都是一個可靠的經濟衰退信號,雖然經濟衰退通常要幾年之後才會到來。不過,美國財政部長姆努欽此前一再否認殖利率曲線倒掛是經濟先行指標,他稱這只是一種市場現象。

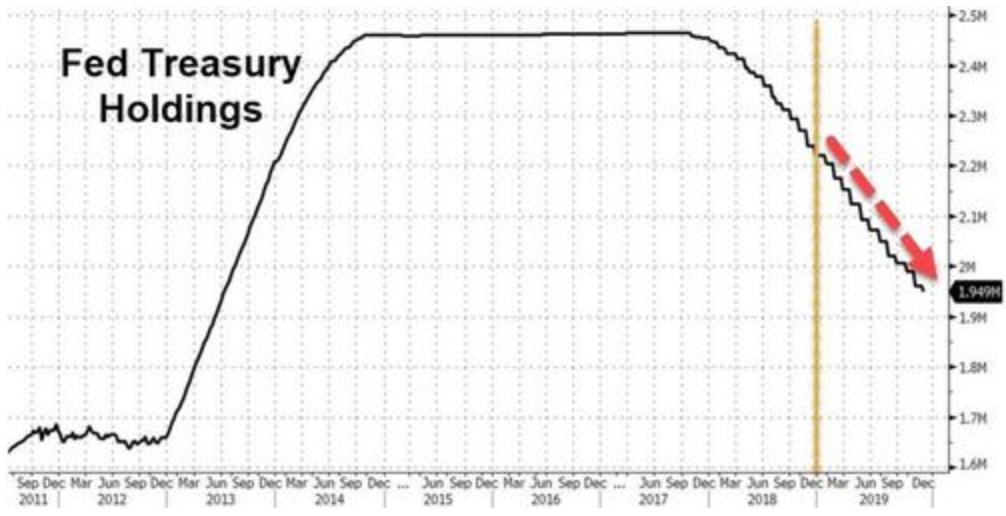

第三個因素:量化緊縮

聯準會今年已經升息 4 次,預計明年還將升息 2 次,同時堅持每個月 500 億美元的縮表計劃。歐洲央行年底也將結束購債計劃。

聯準會的「貨幣正常化」負面影響已經在 10 月份的美股暴跌中有所體現。2019 年聯準會面臨着棘手選擇,即升息和縮表計劃的規模能否持續。

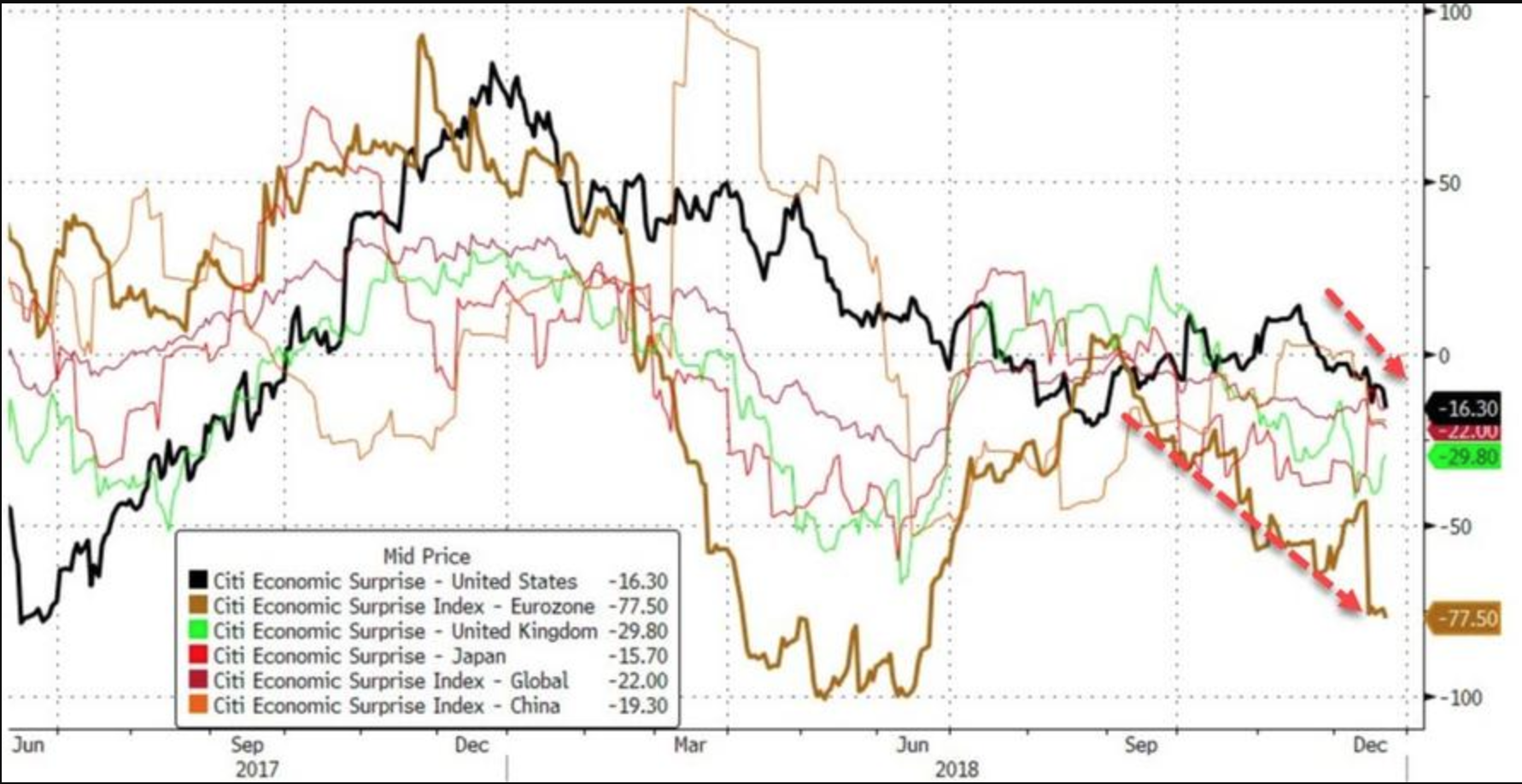

第四個因素:主要經濟體意外經濟指數

經濟意外指數是用來對比實際經濟數據和預測,同時也是重要的經濟前瞻數據。2018 年,這一指數對全球經濟趨勢預測相當到位:美國經濟增長勢頭放緩,英國正在遭受脫歐產生的內亂,歐元區第三季經濟增速遠不及預期,義大利環比陷入停滯,德國環比負增長。

2019 年的前景更趨於中性,對美國經濟數據的預期要均衡得多,歐洲仍將表現最差——尤其是考慮到英國正處於脫歐困境的情況。

第五個因素:「枯萎」的歐洲經濟

歐洲經濟增長今年停滯不前,持續時間較長的義大利政治危機和法國巴黎騷亂等都對歐洲經濟構成傷害,而德國出口支柱——汽車業也因為柴油排放造假受創。目前,歐元區只有西班牙經濟尚表現出活力。

第六個因素:依賴中國

2008 年全球金融危機之後,中國拯救了全球經濟。中國現在占全世界經濟比重達到 16%,每年對世界經濟增長貢獻達到 30%。中國經濟面臨的壓力,也是全球經濟面臨的壓力。

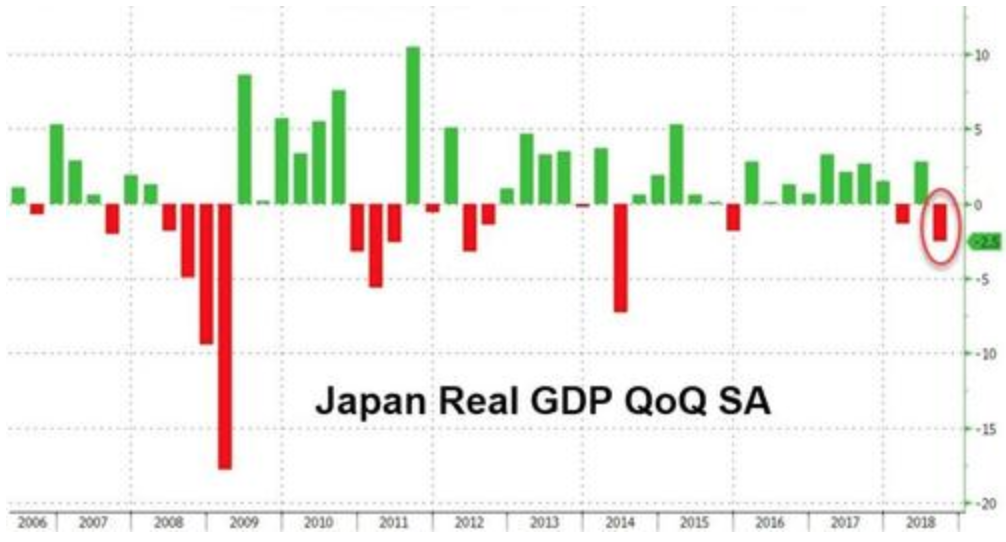

第七個因素:日本經濟再度負增長

日本首相安倍晉三的「三支箭」未能成功,通膨離 2% 的目標依舊遙遠,第三季實際 GDP 季環比終值 - 2.5%,創四年來最大萎縮幅度。

以貿易立國的日本,在全球貿易摩擦和日元升值中,將遭受雙重打擊。同時,日本占 GDP250% 的債務,迫使日本加征消費稅至 10%,這可能將抑制日本內需。面對經濟不斷下行的風險,日本央行別無選擇,只能維持目前的刺激措施,但已經幾乎沒有政策空間來應對另一場危機。

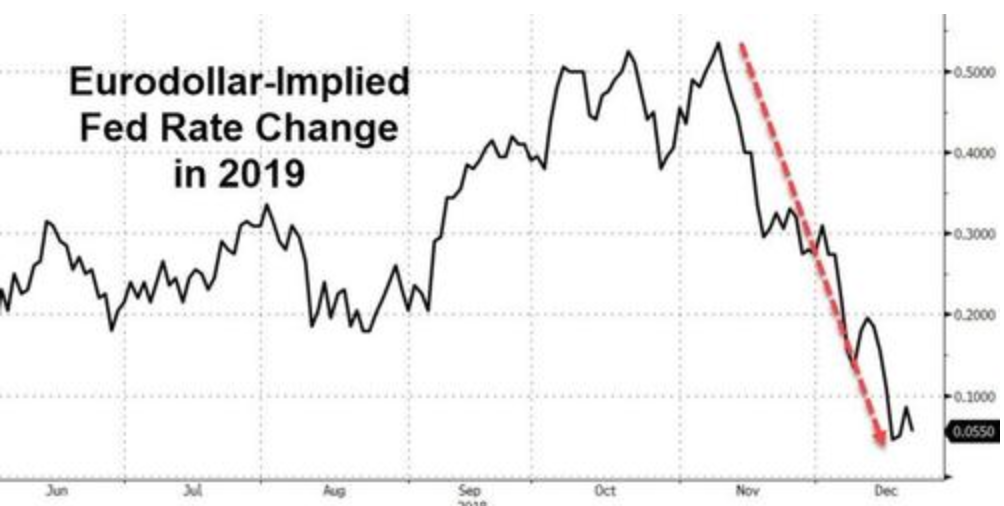

第八個因素:尋找「中性」利率

市場對 2019 年聯準會升息次數的預期已經由此前預計的四次,下降到可能的兩次。2018 年底與 2019 年底到期的歐元美元期貨合約價差不斷縮小,說明聯準會進一步收緊政策的預期在日益減弱。

第九個因素:信貸緊縮

2018 年,隨著聯準會上調基準利率,美元公司債與美國公債的殖利率差已大幅上升。公司債券的價格也相應下跌。鑒於聯準會暫停升息的前景,美國公債殖利率升勢的放緩應會給公司債帶來提振——前提是債務違約不會隨之上升。

『新聞來源/華爾街見聞』

- 避險需求上升 解析美元、日圓的波動規律

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇