富蘭克林華美

美國企業債財報佳、油價趨穩,美國高收益債走勢抬頭

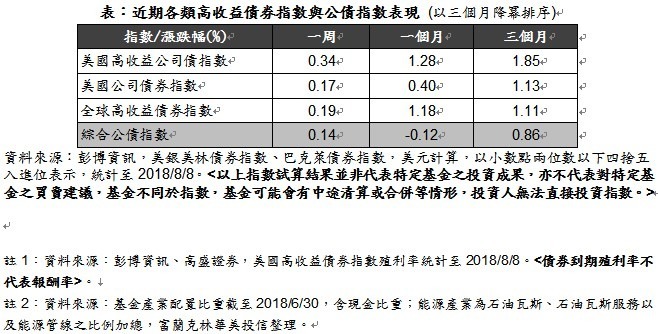

根據統計至 8/9,美國 10 年期公債殖利率來到 2.96% 附近高檔盤旋。富蘭克林華美投信表示,伴隨近期國際油價趨穩,美國第二季企業財報表現不俗,貿易戰干擾部分新興市場匯率震盪,以及美國財政部上調長天期債券發行量至 780 億美元等各因素,估計新債持續供應下,美國 10 年期公債殖利率將持續於 2.9%~3.0% 高檔震盪格局,意味著市場對經濟穩健成長的信心超過擔憂,搭配部分新興債市資金反轉潮下,相對挹注美國債市,尤其是高收益債市獲得資金面流入空間,將幫助美國高收益公司債走勢抬頭(見表)。

根據 EPFR 統計至 8/1 當週,全球高收益債券型基金已獲得淨流入 2 億美元,緩步重啟資金歸返氣氛。富蘭克林華美全球高收益債券基金(本基金主要係投資於非投資等級之高風險債券且基金之配息來源可能為本金)經理人謝佳伶分析,面對中美貿易戰關稅議題,可能引起的經濟不確定性上升,近期新興市場匯率震盪、各國受到的干擾不一,使當地貨幣債嚴陣以待,造成部分資金反轉潮回流至相對不受匯率影響的美國高收益債市,突顯美國高收益債市在價格面、基本面、匯率面上較不受議題波動的投資特性。

另外,美國信用市場過去一個月表現穩健,主要受到經濟與企業成長前景改善因素。謝佳伶表示,近期能源產業維持穩健的收益率成長,目前與現行油價相比,企業獲利仍有上行空間,相對看好基本面改善的能源業;美國第二季財報公布後,受惠美國川普醫改政策、過去價值被低估的健護產業表現出色,預期將挹注企業債券的價格面走勢,目前美國高收益債券指數殖利率上升至 6.2% 附近,長期投資價值浮現(註 1)。

惟風險評估上,謝佳伶表示,目前市場對升息預估與進度正面看待,而升息循環環境下,顯示經濟與景氣前景維持轉佳,仍可持續支撐高收益債市,惟須留意通膨議題、國際油價變動、以及高收益債市信用評級之調整等條件,加上國際貿易戰議題干擾因素不少,篩選債券時,建議選擇短存續期間及成熟國家公司債的全球高收益債券型基金,以避免長天期債券遇上利率波動問題,或新興市場債券匯率震盪之疑慮。

展望後市與操作策略上,謝佳伶表示,富蘭克林華美全球高收益債券基金(本基金主要係投資於非投資等級之高風險債券且基金之配息來源可能為本金)在佈局地區上,目前美國高收益債的占比超過七成,現階段前五大佈局產業包括能源、媒體、健護、包材、食品飲料等,近期以健護與電信債為主要正貢獻次產業(註 2),也持續看好相關企業債券的長線表現。未來進入九月將有歐洲央行會議、美國聯準會等兩大重點會議,觀察日前 Fed 預估 2020 年底基準利率可能升至 3.5% 左右,估計利率再大幅彈升的風險已降低許多,將可望支撐高收益債券後續走勢。

由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重,投資人應審慎評估。

此外,本基金可投資於美國 Rule 144A 債券,該債券屬私募性質,較可能發生流動性不足,財務訊息揭露不完整或因價格不透明導致波動性較大之風險,本基金可投資 Rule 144A 債券之比重限制及相關風險,請詳閱基金公開說明書。

基金配息率不代表基金報酬率,且過去配息率不代表未來配息率。基金淨值可能因市場因素而上下波動。配息型基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。該基金進行配息前未先扣除應負擔之相關費用。本公司於公司網站 www.FTFT.com.tw 揭露各配息型基金近 12 個月內由本金支付配息之相關資料供查詢。投資人於申購時應謹慎考量。* 本公司亦將視收益分配侵蝕本金之情況,適時檢討配息率之適當性,且將視市場狀況重新評估配息率之訂定是否合理,故實際配息率可能改變。

以上指數試算結果並非代表特定基金之投資成果,亦不代表對特定基金之買賣建議,基金不同於指數,基金可能會有中途清算或合併等情形,投資人無法直接投資指數。

本基金經金融監督管理委員會核准或同意生效,惟不表示本基金絕無風險。本證券投資信託事業以往之經理績效不保證本基金之最低投資收益;本證券投資信託事業除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益。投資人申購前應詳閱本基金之公開說明書。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。富蘭克林華美投信獨立經營管理。

上一篇

下一篇