上班族懶人投資法:低檔價值選股、高檔順勢操作

鉅亨台北資料中心

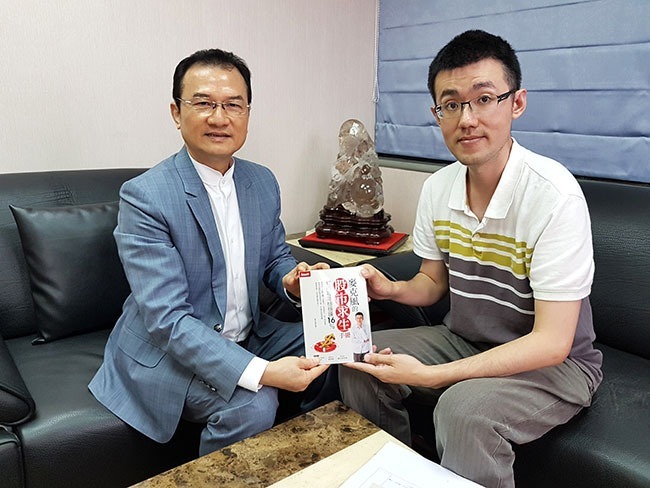

文.洪寶山

「一天賺進一百萬?!」上班族再忙沒時間看盤,也能一邊工作一邊抱股賺錢,股市投資達人麥克風,目前是直流電通公司的主管,著有《麥克風的股市求生手冊》,他大學就開始投資股票和期貨,擅長挖掘冷門價值股,一路抱到成長股後,大波段獲利了結,就連在外島當兵也能賺錢,曾上過財經雜誌封面、東森財經節目等各大媒體。

「我投資快二十年,第一次在大學時,拿小時候存的壓歲錢十萬元,買了兩檔股票,一檔是 1227 的佳格,另外一檔是 1517 的利奇。」麥克風指出當時台股上看一萬兩千點,很多人預期會持續上漲,電子股本益比大約二十倍,他選擇相對低的股票:「買的時候大概二十幾塊,這兩檔股票本益比十倍而已。」不幸大盤已經上萬點,「兩檔股票跌到剩一半賣掉,賠了 50%。」

第一次投資就賠錢,麥克風得到教訓,「去追熱門題材股,不見得是好事。」他舉例:「當時最熱門的題材就是 DRAM 和 CD-R,錸德和中環當時股價三位數,現在只剩個位數了。」由此可知:「當市場很熱時,進場就要保守。」

二低一高原則 追求相對報酬

很多上班族沒時間研究股票,麥克風建議:「可以買零股就好,但殖利率不會太高,就像中華電信殖利率只在 4%、5%左右。」麥克風用「二低一高」選股法,就是「低本益比、低股價淨值比和高現金殖利率」,然後用一般的選股軟體,篩出符合這些條件的股票後,「再一檔一檔的去看每家公司的財報─損益表、資產負債表和現金流量表。」

麥克風會平均分散持股比例:「我通常會持有二十檔,甚至三十檔股票,每檔可能比例在 3%到 5%之間」,他認為,「只要建立一個相對便宜、公司體質還不錯的投資組合,不管怎麼樣都會有幾支大賺,加上小賺小賠的互相抵銷,照樣可以獲得超越指數的報酬。」他以三到五年為單位,「不追求絕對報酬,追求的是相對報酬」,年報酬率大概在指數的 5%到 10%左右。

針對評估一間公司,未來會大賺、小賺的細節,麥克風透露:「不要有特別的問題,例如:負債比太高、應收帳款太多、存貨太高等,看公司長期三到五年是不是有足夠的現金,可以配股息,而且本益比最好是十倍以下,還有資產報酬率 10%、股東權益報酬率 18%,只要符合這些條件,股價夠便宜我就會去選。」

留意產業變遷 每半年檢視投資組合

但投資人不能只看每股稅後盈餘 (EPS),因為損益表可能作假,麥克風提醒:「應收帳款和存貨比例太高,就算 EPS 很高,也要打個折扣。」他舉例:「英格爾(8287) 跟華美 (6107) 去年營收都很漂亮,但是季報應收帳款比例很高,占了將近八成,其實是收不回來的,這種股票就應該要避開。」

另一種情況是,獲利表面上增加,營收卻沒有增長,可能是折舊方式不同而高估:「假設一台機器是一千萬,一年折舊攤提兩百萬,分為五年或六年折舊,六年折舊獲利就會比五年好。」

「不要單看 EPS 的表現,有些原本長期獲利很好,但後來都變差」,麥克風呼籲投資人小心產業變遷,他舉例:「陞泰 (8072) 做類比式監視攝影機,過去是很領先的公司,後來市場主流逐漸變成數位、IP cam,雖然過去連續十年都賺錢,但是因為轉型太慢,加上大陸的海康集團把台灣的監視攝影機公司打得很慘,獲利都越來越差。」

所以麥克風每半年檢視自己的投資組合:「便宜的就把它留著,如果股票漲很多,就會用季線當作停利點,股價突破季線就出掉,再去看看市場上有沒有相對便宜的股票,如果找不到便宜的,那就持有現金。」

「我不太需要看盤,一年三百六十五天,交易搞不好十天都不到!」麥克風在馬祖當兵,也能利用休息時間打電話下單:「當時網龍 (3083) 營收大幅成長,而且遊戲產業本身毛利率很高,再加上網咖幾乎所有的人都在玩這檔遊戲,買的時候大概二十幾塊,賣的時候九十幾塊,不到兩個月,中間很多根漲停板。」

價值選股 大賺小賠

麥克風的選股方向和別人不同,他提出相對安全的「價值選股法」:「市場沒消息但公司有很多利多,股價跌不下去時去買股票,然後在大家覺得這檔股票很好,市場成交量爆量的時候把股票賣掉。」只要能遵循這樣的簡單法則,賺的股票比賠的股票多,就能做到大賺小賠。「譬如營建股的季報年報,可以知道接下來幾年會認列哪些建案,就可以從建案銷售金額,估出接下來每年會有多少 EPS。」麥克風說,在市場冷門時多做功課就可以先進場布局。

接著可以「順勢操作」:「如果股價跌破季線就賣出,當一檔股票出現一段很大的波段,漲到一倍、兩倍、三倍時,大部分可以靠這一條均線待在場內,這是一個很棒的操作方式。」

他進一步解釋,漲多或跌破均線時就賣掉,市場貴的時候,就多持有現金,「像是大盤七千點時,我就百分百持股,因為市場上有很多便宜的股票,到一萬一千點,找不到相對便宜的股票,就降低持股到三成,提高現金比例,等到市場崩跌 20%至 30%再來撿股票。」只要遵守這樣簡單的法則,「就不會踩到大雷,買到幾百塊股票最後跌到幾十塊。」

新手先從冷門價值股下手

對於股市新手,麥克風建議,不要太刻意去挑成長股,先從冷門價值股下手。「例如現在最熱門的 AI 或挖礦題材,創意 (3443)、撼訊(6150) 目前本益比都很高,可以過兩年再檢視股價,每年熱門題材股,通常後面表現都不會太好。」

他認為便宜的股票,好處是公司獲利變差,也不太會跌 (利空),「這就是所謂的安全邊際,只要獲利轉好,咻一下就漲上去了。」他舉例 2015 年買了博智 (8155):「從冷門價值股變成投信最熱門的成長股,買的時候十幾塊,最高漲到 120 至 130 元,我七十幾元就賣掉了。」果然現賺六、七倍。

麥克風強調分散投資的重要:「一年至少持二十、三十檔股票,最好不要低於十檔,因為功課做得再深,也可能因為公司作假帳,或九二一大地震廠房被震垮而受影響。」他比喻:「就像五洲製藥的廣告詞,先求不傷身,再講求效果。」

來源:《理財周刊》 921 期

更多精彩內容請至 《理財周刊》

- 掌握全球財經資訊點我下載APP

文章標籤

鉅亨贏指標

了解更多- 講座

- 公告

下一篇