【林嘉焜專欄】保險與稅02:保單變更要保人,贈與稅判決實例分析

林嘉焜

在前一期專欄《保險與稅 01:保單變更要保人,贈與稅來敲門》當中提到,許多父母會把子女的受贈資金存放於保單中,避免不必要的誤會與查稅,但保單關係人的安排是一門學問,若要保人是父母自己,就浪費了贈與規畫。這一期以實例來進行分析。

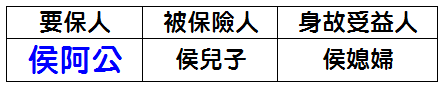

侯阿公購買了三張保單,有 2 張還本終身險與 1 張養老保險。保單關係人配置如下表:

某位財稅顧問告訴侯阿公的家人,將來阿公過世時,上面這 3 張保單必須要誠實申報遺產稅。因為保單屬於要保人的資產,當要保人死亡,但是被保險人卻未死亡的話,該保單必須計入要保人的遺產。於是,阿公與兒子就到保險公司去,把保單的關係人改為以下狀況。

國稅局針對轄區內的高資產人士過世時,都會詳加審核遺產稅申報書,是否有遺漏遺產。當這位阿公過世後,稽徵機關果然去函到銀行,要求銀行提供阿公帳戶的進出明細,有可能就看到阿公帳戶與保險公司之間有資金往來。於是推論阿公在保險公司持有保單。於是,高雄市國稅局再發函給保險公司,要求提供阿公為保單關係人的所有保單明細以及保單變更紀錄。結果,阿公變更要保人的事實就被發現了,於是阿公的繼承人被國稅局要求課徵贈與稅。由於阿公的繼承人認為課稅不合理,於是申請複查與申訴,最後還是進入行政訴訟。然而,法院最後仍判決這些保單變更行為,必須課徵贈與稅。法院對此案判決的法律依據及邏輯,整理如下文。

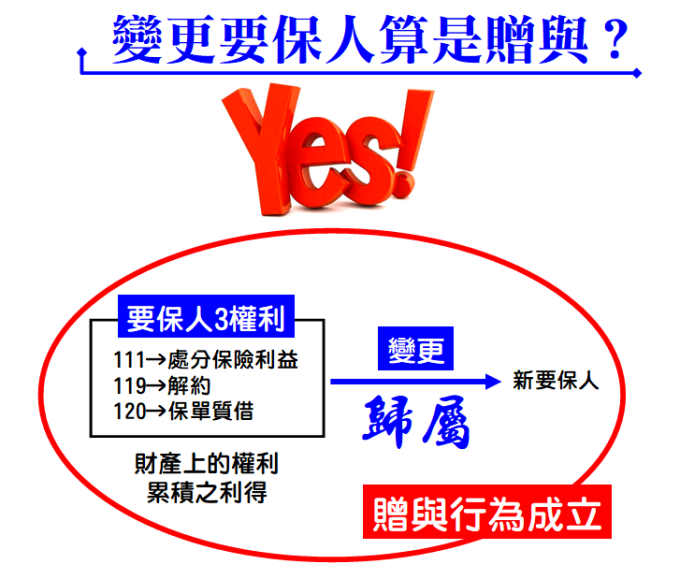

爭議點:變更要保人屬於贈與行為嗎?

依據高雄高等行政法院判決 100 年度訴字第○號:「… 本件爭執之重點在於:原告之父○○於 96 年○月○日變更系爭保單之要保人為原告,是否涉有贈與情事?原處分核定補徵稅額有無違誤?」

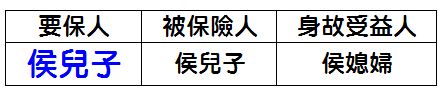

首先確認保單是屬於要保人的資產

目前現行保險法中,並未明定「保單為要保人之資產」的條文,但本案承審法官以下列三法條,推論保單是要保人的資產。相關法條整理如下表:

保險法第 111 條說明要保人可以處分保險利益,可見要保人對保單擁有所有權。再者,要保人可依保險法第 119 條的規定,將保單解約,取回解約金,可見保單是要保人的資產。另,保險法第 120 條規定,允許要保人以保單契約為抵押物進行貸款,可見要保人是保單契約的所有權人。

因此,法官在判決書推論保單為要保人的資產。參照高雄高等行政法院判決 100 年度訴字第○號:「即要保人於繳納保費保險契約生效後,享有隨時終止契約並取得解約金之權利,亦得以保險契約向保險人借款,並得指定或變更受益人,是要保人依保險契約即享有財產上之權利。」

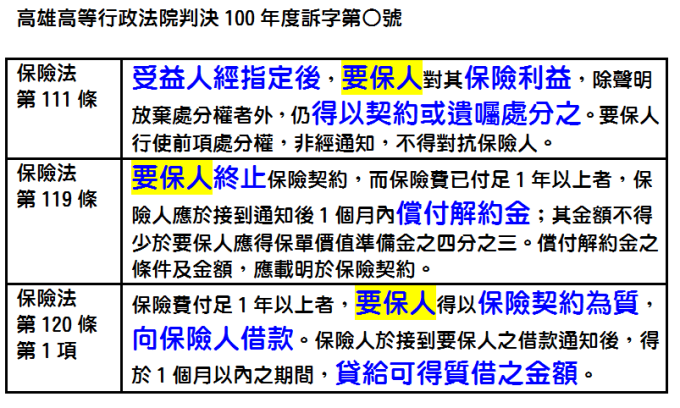

確認保單變更要保人為無償贈與

當阿公把 3 筆保險之要保人變更為他的兒子,實際上,乃是阿公把原來所享有保單三大權利都轉由兒子 (新要保人) 繼受而取得。何況,兒子也跟阿公一起去保險公司親自簽章更正,事後,兒子仍陸續按期繳納保險費,法官認為兒子的行為已經表示同意享受利益。因此,法官在判決書提到「申言之,○○(阿公) 先前以要保人身分繳付保險費所累積之利得,則因要保人之變更,全部歸屬原告 (兒子) 所有,原告 (兒子) 難謂無受有財產之利益。」所以,法官判決「贈與行為即為有效成立。」

保單贈與價值為保單價值

國稅局以阿公變更當天的保單單之價值(解約金)分別為 270 萬元、538 萬元及 289 萬元,核定阿公當年度贈與總額 1,097 萬元,應納贈與稅額 157 萬元。

結論與心得

1. 保單的要保人於生前變更要保人為他人,若他人未有對價補償或付款,則屬於無償贈與行為。

2. 保單變更要保人時,以當天的保單價值為贈與金額。

3. 變更保單要保人行為,若符合贈與事實,則必須與原要保人當年度的其他贈與金額,一起合併計算。不能單獨只看保單價值是否未超過免稅額 (現行 220 萬元),就誤以為免申報贈與稅。

4. 台灣人在台灣境外購買的保單,屬於 CRS 的審查範圍,若購買保單的資金屬於逃稅所得,此人在外國購買的保單仍有機會被當地主管機關查獲,送回居住地國調查。

5. 美國人在美國境外購買的保單,也可能因為「出生地為美國」而露餡,境外當地主管機關會依照肥咖 (FATCA) 規定,將保單價值 (cash value) 通報回美國。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

林嘉焜

稅務名師

專精個人資產之稅務規劃、企業股權安排。曾任職於台灣及香港之壽險、銀行及證券商。目前十餘本著作主題涵蓋理財、信託、稅務、保險,應邀演講場數近2千場,連續十年獲得台灣金融研訓院菁英講座殊榮。

- 講座

- 公告

上一篇

下一篇