鉅亨網編譯許家華

全球投資者和資產管理人在一波幻覺被重擊後,重新準備捍衛生計,回到現實股價上,他們不斷重複念著「不會再來一次了…」。

然而,經過這血腥的一週,被社交媒體撕毀後,全球經濟現況重述,許多人開始意識到一切不太好,或甚至這脆弱的「波坦金村」支柱已經崩潰了…

「波坦金村(Potemkin Village)」,專門用來形容一些搭建出來的、自欺欺人的政治門面工程。這些所謂政治門面工程,最初是指利用虛假的社區建設和扮演各種生活角色的演員,塑造一種看似非常繁榮的假象,呈現給外來者或訪客看,企圖粉飾太平。可是,在這種虛假繁榮背後的真實世界,卻恰好完全相反。

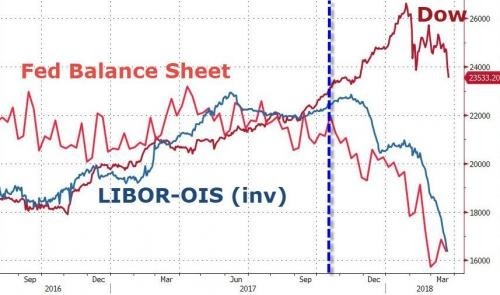

美元融資市場受到極大壓力,而 Fed 收縮資產負債表(以及其明顯的流動性收緊)並沒有幫助...

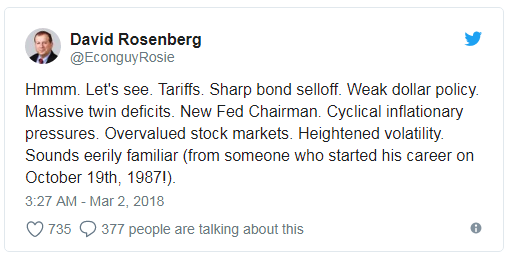

財富管理公司 Gluskin Sheff 首席經濟學家兼策略師 David Rosenberg 常表示擔心大眾盲目投入股市而無視這些相同處:如今與 1987 年之基本面、地緣政治面,以及技術面。

他先前曾在推特發言…「嗯… 來看看吧,關稅、大幅下跌的債券、弱美元政策、巨額的雙赤字、新 Fed 主席、週期性通膨壓力、高估的股市、加劇的波動率… 這些聽起來詭異地相似!(對一個自 1987 年 10 月 19 日開始職業生涯的人來說)」

在他最新的推特中,他警告…「這是黑色星期一前的黑色星期五!」建議投資者「看看傳奇人物 Louis Rukeyser 的『華爾街週 (Wall Street Week)』,其 1987 年 10 月 16 日的這段令人難忘的剪輯。關注 Marty Zweig 說的話,給你自己一劑強心針。」

(Marty 的談話大概在 6 分鐘後開始…)

David 可能是在說,「你正處於這裡。」

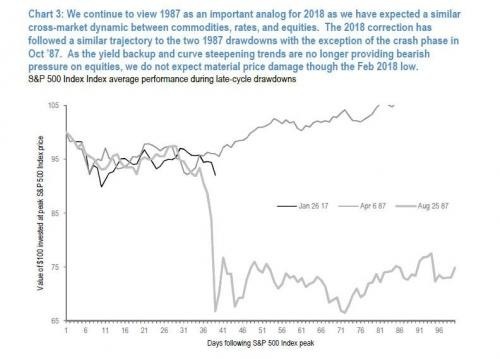

這些全部證實了我們最近的說法,即 JPM 持續認為 1987 年對 2018 年來說是一個重要的類比,「因為我們預期,類似的跨市場動態將進入利率和曲線波動性對股市波動率是基本動力的一年。」

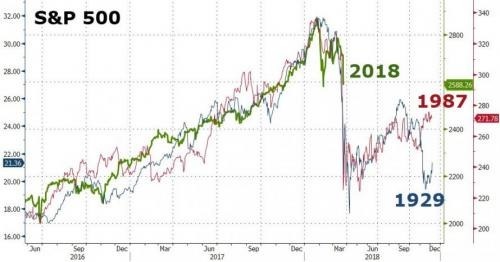

為了強調這一點,技術人員注意到一個令人驚訝的相似性,今年迄今,2018 年的回檔已經追溯到與 1987 年 4- 5 月和 8 - 10 月之間盤整類似的軌跡:

「1987 年,這兩個盤整時期從高峰過後的 35 天,其走勢都非常相似。在 4-5 月時期,S&P 500 已自第一次回檔建立了一個明確的支撐區間,市場重新啟動且在 5 月下尋找到支撐,到 8 月頂峰之前強力上漲了 20% 之多。接著從高峰初始下跌到 1987 年 9 月建立了支撐區間,一如先前春季那樣,除了 10 月中旬該支撐力無力持續下去。」

換句話說,1987 年高峰過後到 S&P 要決定上漲或崩跌之前,大概有 40 天的時間,如果現在的市場真的類似當時,那 S&P 現在就面臨了同樣的選擇。

JPM 其他進一步的觀察:

我們認為,形成該支撐的止損訂單,以及顛峰到盤整的 10% 關卡被激發,貢獻了定義為 3 日股市崩盤的市場動力。值得注意的是,積極升高的公債值利率和曲線陡峭化趨勢加劇了股市疲軟,直到 1987 年 5 月和 10 月的谷底。即使在短暫的崩盤期間,利率升高的趨勢也強化了股市走疲,直至崩盤的最後一天。就跨市場動力來說,殖利率積極上升和 2018 年初曲線加深的趨勢有部分逆轉,所以我們認為股市走疲的動力與 2 月初相似的可能性偏低。

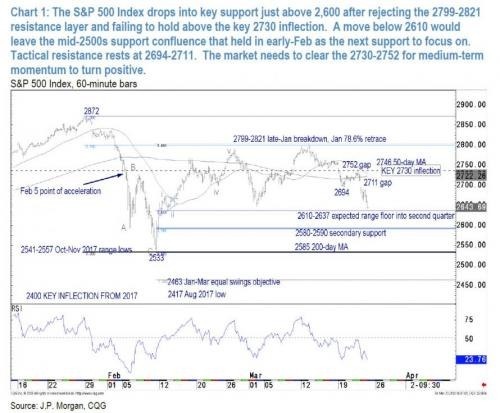

當然,除非… 這就是 JPM 主張密切關注 S&P 下一次會用什麼方式突破的原因。JPM 說,雖然另一波上漲明顯移除了另一個「1987 年事件」的危機,但低於 2610-2637 支撐力匯合點的走勢將會讓市場容易重新測試 2 月份守住的關鍵支撐點 2500 點。「我們建議,如果市場跌破 2610 點,我們建議至少部分減少 2 月交易期間和 3 月初回檔期間累計的新長倉。」

200 日移動平均線已經上升至 2585,僅略高於 2017 年 10-11 月區間低點 2541-2557,和 2 月 15 日谷底 2533 點。這個區域也大致等於 10% 的峰谷值,即大部分晚期循環跌勢的地板。即使真的進一步下跌,我們認為市場應該會守住該區域,但要等到建立一波反轉趨勢才建議重新進入任何之前削減的多頭部位。長期支撐落在 1-3 月的 2463 點均價波動目標,2017 年 8 月 2,417 低點以及 2017 年的關鍵轉折 2400 點,一開始是阻力,後來是支撐力。

所有這些總結在下面的圖表中:

上一篇

下一篇