鉅亨網 首席經濟學家 邱志昌博士

2018 年 1 月初起,川普開始積極實踐 2016 年美國總統大選,他對美國公民所許下的山盟海誓。在「美國優先」、再造「偉大美國」企圖心下,對全球貿易自由化展開強烈反撲。美國貿易總署、商務部與國會部門、配合白宮經濟政策;從洗衣機等日常用品入手,展開對貿易對手國產品傾銷、補貼等調查。進而提出所謂「WTO 組織的制裁措施」,執行「美國的正義與公平」。2018 年 2 月 28 日,美國正式對全球相關國家發動「貿易戰爭」,尤其揚言將對中國 1,000 多億美元,輸美產品進行調查與報復,美國希望從中課徵到 600 億美元關稅。

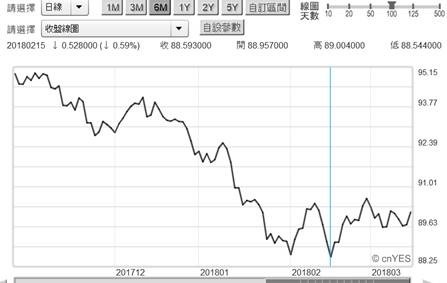

美國道瓊工業指數、與上海上證股價指數、及新興市場股價指數多應聲大跌。根據所有股市實踐的財務理論,所有有價證券價格變化多是走預期與領先型態;也多是在事件揭露那一天,必定是落幕時刻,上演的戲碼也必然利多或是利空出盡;該跌的也會跌到底,該漲的也會停止上揚。但是這次川普在 228 所發動的貿易戰爭,對全球股市利空效應,卻是從 228 才開始。原本在沒貿易戰爭之前,1 月 27 日到 2 月 28 日期間,股市就已經出現大跌預期警訊;但在 228 訊息揭曉後、股價還是繼續下跌,多頭無力再反攻回到原來趨勢。這表示 2018 年的 1 月 29 日頭部價位,是個表達貿易戰爭領先信號。在 228 宣告日之後,道瓊股價指數是應該走回原來強攻趨勢,但是它無法也無力調整回來。就效率市場理論而言,這項事實變化顯示在 228 貿易戰爭後,還會有使股市承受壓力不確定性利空將會出現;或是貿易戰爭劇情曲折,是所有現在投資者無法逆料,外人無法了解的驚心動魄戲碼。

貳、人無信不立!川普每次剃刀邊緣策略已被識破!

樂觀的投資者會認為,川普過去的行為模式其實心存善念;何況會叫的狗不會咬人;川普是個「言惡心善」的人?因此未來很多國家會獲得豁免,最後結果會由緊張轉為喜劇?有這種想法是非常危險的,人無信不立;如果沒有誠信,行為反覆無常,他在社會上是無法立足。為人處事最好不要為討好甲方而唬弄第三方,最後絕對會被第三方識破。投資者千萬不要認為,貿易戰爭只是川普要唬弄,美國選民的一時權衡巧計;時間一過貿易戰爭煙硝味就雲消霧散。如果川普是這樣如是想,那他永遠沒有第二任期時間去兌現,美國偉大的理想;會被選民在連任選舉前、掃地出白宮之門。如何由美國公民角度去檢視美國強大?就用經濟金融市場量化指標,一個強大的國家是 GDP 規模高度成長,是股價指數不斷向上攀升;這一些量化現象多出現在 2017 年 10 月前。但這一切美好已經多在 2018 年初消散殆盡,美元購買力並還沒有漸漸轉好,但是貿易戰爭已經將股價指數往回,拉到 2017 年 10 月底水準。這代表自 2017 年底至今,白宮川普政權在減稅政策與美國貿易政策上,不但是做白工、而且是沒生雞蛋、只拉出雞屎。沒拿到強勢貨幣的購買力前,金融財富已先行大幅減損。

惡劣情勢下從事金融投資,成敗最最重要的關鍵是,投資者本身實力是到哪一個水準?不是看對或看錯行情;看對或看錯是次要成功要件。即使在 2016 年台灣總統大選後,投資者非常很有遠見判知;台股加權股價指數將會在三年內攻上萬點。但投資者資金實力卻只有數百萬,或是有龐大資金卻無膽量。或是多沒選到強勢股票?那今天的結局又將是雷聲大雨點小?在股市趨勢轉為大幅震盪後,擁有資金就非常重要;它會穩定眼前潰敗的績效,有反敗為勝機會與本錢。尤其是在系統性風險即將發生的現在,穩健投資就是不急不徐布局;策略方法近似基金定時定額,如此則到最後不賺錢也難。除非投資者對有價證券投資「賭大了」,否則要在定時定額投資下,最後以大賠出場;那表示投資者根本沒有一絲等待耐心。對專業投資者而言,這家公司股價的合理與否,這在任何一個時間點去判斷絕對是沒問題,除非他根本不是財金專業,出來混飯吃的;但是最困難的卻是選擇機遇與時間點,把資金丟進去的那一霎那。最簡單執行方法與經驗告訴投資者,當認定一家估值被低估的股票,投資者認為天時地利人和,判定市價遠低合理股價,而且也耐心等候時機已到,下定決心將大筆資金投入後;最快也要需要約存在,一個月左右的時間落差。股價的發動攻勢就會清楚驗證出,這個投資行為是對的?還是根本是自己一廂情願?如果一個基金經理人連這點遠見與耐心多沒?那他所有操作只會是為市場打工,活絡全球資本市場;是一個「噪音投資者」Noise Trader,只是來亂的;不是 Talent Investor,一點多沒有投資能力。

這樣的推理邏輯在 2008 年 3 月之初,到當年 9 月金融風暴橫掃全球時,曾經非常清楚地在公開信息,與股價變遷的互動中活生生發生過。2008 年 2 月之後,從冰島與歐洲金融體系,偶爾就會傳出投資銀行所發行,固定收益與房地產價格連動債券價格下跌、或是已到期的連動債,本金與利息違約的信息;當時多數投資者認為是個案,不以為意。到 2008 年 5 月時,情勢發展越來越頻繁不妙,當輪到 6 月美國銀行體系開始出現相似性反應後;蝴蝶效應現身、股市偶發性的下跌成為暴跌演成股災。川普的貿易戰爭就是這樣,一會兒搞這、一會兒玩那,已經成為目前與未來每個交易日,資本市場最關心議題;今天讓你哭、明天使你笑,成為系統性風險的機率越來越高。

叁、莫非殺紅眼了?中國資本市場大改革選在此時與美貿易戰對打?

而太平洋另外一邊中國大陸,自 2018 年起根據 2018 年 19 大後權力分工嚴謹。至今已清楚見到,在金融整合策略上;習近平將權力交給郭樹清與劉鶴,中美貿易則由外長王毅與楊潔箎。中國大陸每月外貿出超金額有 550 億美元,由於有淡旺季差異,其每年出超總額為 5,500 多億美元。川普立下誓言,白宮的經濟貿易戰爭團隊,要削減掉中國 1,000 億美元貿易順差金額。在更換兩位主戰派大將後,白宮將目標鎖定中國電信與科技百項以上產品。美國每年貿易逆差金額約為 5,660 億美元,2017 年對中國逆差金額達 2/3 左右。當然就中國貿易對手而言,輸出最大的地區是歐盟;但美國自從發動鋼與鋁高關稅後,整體國際經濟已處在貿易戰爭下,連 IMF 多已宣告山雨欲來風滿樓了從最早的 2018 年 1 月 22 日,美國宣告對中國太陽能板課徵高關稅,並且要對韓國洗衣機輸美進行反傾銷稅。這些措施使中國火大;楊潔箎 2 月 8 日銜命在華府,與當時國務卿提勒斯開始激烈談判。在此之前中國商務部就在 2 月 4 日宣告,要對美國輸往中國大陸的高梁植物,也要進行反補貼與傾銷調查,幫楊潔箎當啦啦隊。但在此同時美國也已動手,對中國輸美鋼與鋁輸美進行傾銷;這一來一往終於在 228 引爆貿易戰爭。由白宮首席經濟顧問與國務卿,雙雙先後掛冠求去局面顯示;這場貿易戰爭廝殺相當火爆,以班農為主的強硬派目前正在談判桌上,與中國楊潔箎、劉鶴等團隊進行正面廝殺。

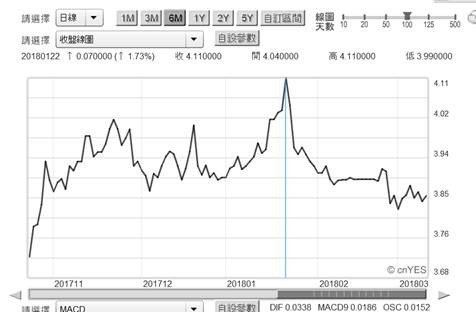

可是中國資本市場中 A 股將於 2018 年 5 月,正式被 MSCI 指數納入指數成份股中。當國際熱錢流向「領先指標」;也就是中國 10 年期國債殖利率,從 4.11% 下降到 4.0% 以下;目前在 3.85% 的水位附近,熱錢漸漸進入中國境內之際。中國證券監理單位,順勢提出一系列市場大改革方案;這些方案讓投資者感受強烈的前瞻。這些方案多在鼓舞與誘導,中國在境外掛牌企業回流到中國。大陸股市由多元多層次逐步收斂。境內的機構投資者,對這些措施「做多效應」並不陌生。在 2005 年 6 月時,大陸證監會也曾經進行「股權分置」長期股改,維基百科描述當時「股權分置」,提到是大陸企業大股東對國營股、法人股等股票進行補貼,包含資產重組等方式,實現大股東持股流通。也就是盡其所能對各種不同的外資股、法人股等等,各種紛雜雜亂無章權利趨於一致。該次改革的多頭效果非常顯著,它使中國上證股價指數由低檔上揚到最高 6,124.044 點;這個點數是前無古人、也尚未有來者,時間就在 2018 年 1 月 26 日。這時間點是歐洲主權債務危機萌芽時,首件冰島次級房貸違約;當時總體經濟相當旺盛,但 2017 年下半年後,人民銀行已有警覺,開始多次調高人民幣存款準備率。

次級房貸危機由 2008 年 2 月出現,從此半年內橫掃歐洲與美國,最後波及全球金融市場。中國上證股價指數當時也是節節敗退,最慘指數跌到 2018 年 11 月 1,678.96 點。但當道瓊與 NASDAQ 於 2009 年 3 月,Fed 首次 QE 政策甦醒時,上證指數仍在酣睡;之後隨著美國 Fed 再次、三次 QE 續推後,才把這隻睡龍搖醒。上證指數開始築底,2014 年的 7 月才由谷底 1,991.06 點緩步上揚。中國股市特質就是,上揚的趨勢一旦啟動後就像瘋狗找到骨頭一樣、一路急衝向上,一波到頂;完全遂行 CAPM 模型,無風險利益可無限借貸的美好理想假設;借錢也要買股。這次高點發生在 2015 年 6 月中 5,178.19 點;被不良金融債權打下來,還給銀行的錢沒有借出去的多。以財務理論邏輯概念,上證指數完全是羊群 Herding 衝動行為的典範。依據上證股價指數瘋狗浪來去特性,資本市場改革多被視為是大行情發動前的暖身行為;這次是否能夠藉由 CDR 轉為 A 股等開放與鮭魚回流措施,再由底部異軍突起再漲一波?甚至突破歷史新高,這由系統性因素的全貌現狀檢視,似乎是對準川普貿易戰爭而來?最後會得勝的會是資本市場開放?

(提醒:本文為財金研究分享無政治立場,運用財務理論分析時事,有諸多假設性議題、對股市無多空立場;說明與判斷無任何貶損,只為研究用,不為任何引用者行銷或投資背書。)

上一篇

下一篇