〈鉅亨主筆室〉泡沫後債、匯、股市之必然現象?

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

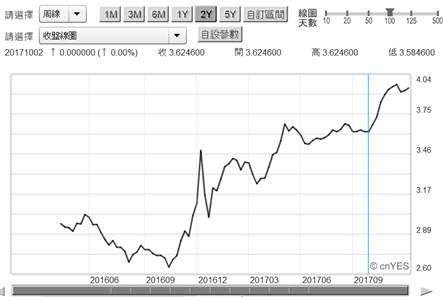

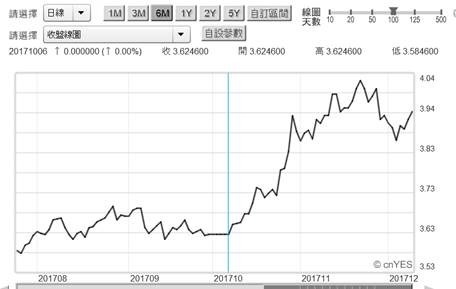

在 2017 年 10 月初,中國 10 年期公債殖利率、開始由短期谷底上揚,一度逼近 4.04%。從圖一長期月曲線圖檢視,可見中國債信評等變化。雖然該圖無法見到 2016 年 6 月之前發展,但在 2015 年 6 月時殖利率由低檔升溫,表達中國建政以來,最大金融不良債權存在。而在 2016 年 5 月才漸漸降溫後,從此次後降溫後,殖利率就無法回降了;起身再漲時、已再從 2016 年 9 月後、殖利率反而惡化、越來越高。這種現象只能由同一期間,人民幣貶值趨勢才能領悟;因為在此之後至今;中國貨幣市場資金多是緊縮的。本文判斷此時在中國境內,多數「內部人」資產投資是站在賣方的,有管道、有辦法的人就將變現的人民幣兌換為美元、三十六計跑為上策。

貳、當資產泡沫結束後的匯率?股市?債券會如何發展?

假說 I:中國 10 年期公債殖利率上揚,則人民幣兌換美元匯價將貶值。

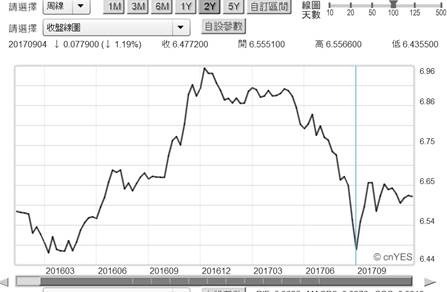

由圖二檢視,自 2016 年下半年 12 月,中國債殖利率衝高後、人民幣兌換美元匯價是貶值;貶值是金融帳外離現象,有利於貿易經常帳、但不利於金融帳。緩慢小幅貶值是好現象,但幾年長期續貶,則是金融危機。貨幣匯率升或是貶值,是「選擇題」、不是「是非題」。這之所以為何 2016 年 1 月,起漲的上證股價指數是緩漲,而且至今是個股表現格局;目前中國並沒有權值股,發動表現的大趨勢存在。在中國金融市場中,中國債券債殖利率上揚、對應的是人民幣匯價貶值;這就是資本管制國家必然現象。越是資本管制越嚴,則黑市交易越是蓬勃。在本國貨幣貶值趨勢形成後,黑市中美元兌換人民幣價位也將上揚;站在銀行換匯立場,官價當然也想將美元外幣賣到好價錢,跟進黑市有何不可?尤其是出現羊群效應 Herding Effect 後,官價通常難以抵擋黑市價格誘惑。這若是反向的人民幣升值也一樣,官價能多收一些美元,那為何又不多收?市場趨勢就是由黑市形成,所謂黑市就是那隻看不見一隻手、Invisible Hands、市場真正潛在的供需。

假說 II:金融不良債權的清理效率關係到中國股市是個股表現?還是大盤搶眼?

但目前中國股市所連結的卻是不良金融債權。這問題的解決是金融監理首要工作。以日本經濟金融歷史經驗,一般金融資本市場,經濟泡沫化後、多會進入長期沉澱整理過程。而且在整理過程中,狀況不會是一直穩定;每次遇到國內外系統風險時,日經 225 指數多還是往下跌。如此穩住在低階水準後,若系統風險再來、則股價指數又是再跌一段。在 2015 年 6 月中國金融不良債權爆大量,也就是中國資產泡沫化破裂後,上證或深圳股市現在情況就是個股表現,2018 年正式成為 MSCI 指數股票後,滬深指數大盤多空格局發展值得期待?目前習近平以「一帶一路」、與「供給側改革」持續推展,使國際投資焦點多集中到,中國經濟軟著陸身上;忽略了中國資產泡沫已破裂。由日本股市歷史經驗,如果泡沫化經濟還伴隨貨幣匯率升值,那在政府那邊是很難做人的,一方面要處理金融不良債權,一方面又要保持對外貿易順差、壓抑升值的匯價;此時外資對該國企業產品外銷,價格競爭力弱勢衰退會保持警覺,對上市公司股價也不敢抱以厚望。若此則投資股市應慎選個股,因為在高估的本國貨幣匯價下,上市公司外銷價格難以與外界競爭,產業發展會被其它後進國家追上。

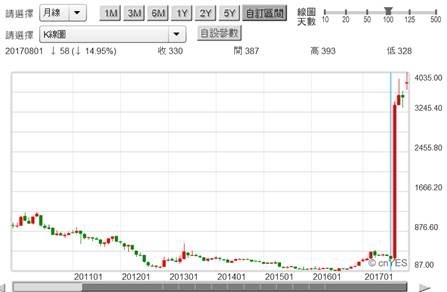

例如在 1990 年代之後日本的 TFT LCD 產業,如圖三這種面板技術創始者夏普公司,最後多被台灣鴻海集團收購。長期日本股市投資人,如果在泡沫後時代,不買夏普、而是去買豐田汽車股票,一定是戰果輝煌。這就跟近期中國股市大盤指數、上揚不顯著;投資人只能仰賴主動式共同基金,投資大中華基股票基金類似。而長期持有騰訊的中國股票型基金,其基金淨值成長必然贏過權值類股。日經指數在泡沫化後半段,2012 年指數真正起漲前的 2011 年 10 月,技術與品牌商譽最高的豐田汽車,股價就已從 2,330 日圓 / 股開始上揚,這一路就漲到 2015 年 5 月 8,783.00 日圓 / 股,漲幅約為 3.77 倍。而在 2015 年 5 月過後,由於最大新興消費市場中國經濟軟軟下行,股價也隨同下跌。在處理泡沫經濟期間中,日本股市個股表現轉為指數、大盤上揚時間點,就是在 2012 年底。日本自民黨釋放出,將要再次年進行日圓 QE,日經指數才從此走出陰霾。未來日本金融史可能記載,2012 年 11 月之後、由於日本自民黨重新執政;重新任職首相的安倍晉三帶領日本脫離與結束長期通貨緊縮歲月。

叁、泡沫經濟破裂後的金融產業還能發展?

假說 III:資產泡沫化後的國家,政府傾全力貨幣寬鬆,公債殖利率下降,成為有價證券最佳投資標的。

是在那一段日圓強勢升值歲月中,外資因為要賺取匯率升值匯差;因此大量進入日本貨幣市場。低利率下當然停泊的對象不會是銀行裡的定存,而會是類貨幣的政府公債。政府的債券違約機率很低,其實一國公債就是貨幣,當時持有類日圓貨幣、等同持有升值的日圓,這就是當時日本國債殖利率不斷下降,但升值趨勢也陪同原因。

CAPM 風險溢價報酬理念,的確存在債券市場中。日本是慢性經濟衰退還多是如此了;而 2012 年得到債務危機,希臘主權債務危機更是如是。在 36% 這麼高殖利率進場投資者,不要說賣在 7%;只要賣在 15% 那也就賺翻了。因此在一國經濟泡沫破裂後,尤其是出現金融風暴?那更是買進該國公債時候。因為政府必然會顧及貨幣市場流動性而放鬆銀根,公債殖利率自然下降;當時買進公債投資,往後大多會賺到債券價差。站在長期投資者壞心眼立場,如果中國 10 年期國債殖利率升高到 5% 以上,則勢必會引發全球金融市場恐慌。這時漸漸買進中國公債,就是 CAPM 投資理念的實踐。但要出現這種機遇的機率不會大於 1%;如果會出現,最快可能要在 2018 年第一季,與 2019 年底、或是中國經濟確定軟顯著著陸時、或是等不到了?

假說 IV:陷入泡沫經濟的最大新興經濟體,金融業的發展將因此受阻?

金融業是所有新興國家,進到已開發無可避免的發展;以錢賺錢當然是快於以勞力賣命。中國在 2013 年下半年起,由上海自貿區開始進入金融資本、貨幣利率與匯率、及地方債改革。從 2014 到 2016 年底,「滬港通」與「深港通」全部開通,這使得中國三地股市、單日成交額度幾度達到全球首大。目前這樣整合的股市,將配上 2018 年 5 月,要正式策馬入林的 MSCI 股票新興市場指數;中國資本市場國際化於焉開始。而與金融業相關的利率與匯率政策,人民幣利率自由化改革;則以廣設民營銀行、縮短民營與外資從事人民幣業務時間。人行目前已經將至少 20 多兆以上地方債漸漸置換為國債,再將國債透過香港市場渠道,賣給國際投資機構;這就是中國公債國際化。而人民幣匯率自由與國際化,則以一帶一路、絲路基金、及金磚國家合作等為主軸,擴大人民幣國際使用量。中國人行目前應是在抓取時間點,在匯率較為穩定但非弱勢時,擴大外匯交易每日波動區間,完成完全浮動的匯改工程。在全球 SDR 組成貨幣中,目前唯獨人民幣還是管理浮動。

肆、結論:同樣的戲碼、會在不同的國度、不同的時空一樣上演?

比對中國未來與日本過去經濟泡沫破裂經驗,日圓在經濟泡沫化後還是再升值,而中國是否會照本宣科?這將成為投資中國股市與債市的選擇題。如果投資者看準了人民幣還是長期升值,而且 GDP 成長率仍可維持 6.5% 於不墜,則股市大盤的揚昇是可期待;在台灣股市中對中國的投資獲利方式,就買進股票共同基金、或是 ETF 即可。如果是走向日本老路,則在台投資機構就買進中國國債、或是債券型基金了。

他山之石可以攻錯,藉由日本過去的長久經驗,與中國本身的經濟、金融特色,及其未來必要的改變。可從兩者的時空交錯與變遷預估中,獲取一些實際未來的必然發展;這些就是本文上述的四個假說 Hypothesis。其實從結果論而言,這也是很簡單的概念;不是投資於預期報酬率高、風險也高的股票,就是投資於兩者皆低的固定收益證券?不是嗎?

(提醒:本文是為財金專業研究分享,就事論事無任何政治與多空立場;非投資建議書,不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇