〈鉅亨主筆室〉道瓊外另一攻勢凌厲的股市??

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

日經長期仰攻 38,957.44 點??日經 225 股價指數長期趨勢;在 2021 年前將仰攻其歷史最高點?日本國會眾議院,在 2017 年 10 月 22 日再次改選;現任首相安倍晉三所領導的自民黨,在選舉完後這會期眾議院中,席次超過 2/3、佔盡全面執政優勢。這場日本國內政黨政治戰爭的勝利,再度為自民黨帶來長期執政曙光;至少有多項利益會澤披。一為安倍晉三與自民黨夢寐以求的「日本修憲」,未來將會逐步落實在國會議程中。自二次世界大戰後,日本一直想成為「正常化國家」。日本在二戰時被美國與同盟國打敗;根據舊金山和約,得接受美國軍方軍事管理。到目前為止,琉球群島與橫須賀等地、多還駐紮美國軍隊;例如美國第七艦隊就以此為主要停泊。日本軍隊在二戰後需要自廢武功、成為防衛隊,禁止對外進行攻擊式的軍事行動。在中國藉由核子武力、文化革命、生產大躍進、與跳躍方式經濟科技發展、改革開放,目前成為目前世界第二大強國後。這種中日國勢發展差異的發展,使日本極右派認為,一個國家光是有科技、與金融經濟還是不行;最後還是一定要擁有自己強大武力。現在這種武力、已與過去侵略鄰國不同;武力不一定是用來侵略、但是一種肌肉秀展示、拿來壯膽或是嚇唬人;至少與北韓金正恩動機是一致。

貳、日經 225 股價指數長期以往、可以攻擊到何種程度?

二為在這次拿下眾議院大多數黨派後,2018 年 9 月 3 日安倍晉三,將會續任自民黨總裁;他可能成為執政歷史最悠久日本首相。如果黨魁之選無意外,則這次首相任期將到 2021 年。根據維基百科紀載,若只以黨派,自民黨成立於 1955 年至今;在這一段期間中、執政位子坐得較長、較為長期的首相、或稱總理約有:佐藤榮作、中曾根康弘、小泉純一郎、及目前這一任的安倍晉三。安倍晉三先生曾在 2006 年 9 月 20 日、到 2007 年 9 月 23 日擔任過一任首相,但當時歷練不足、任期短暫。自 1955 年至今,自民黨執政權力的變遷可歸納為下列期間:一、在 1955 年到 1983 年間,自民黨獨大、長期執政。二、1983 年、1993 年後自民黨由溫和分裂、最後越走越黯淡、步入慘敗階段、六神無主。三為雖在 1994 年到 2007 年間、自民黨勢力短暫再度興起;但真正再度崛起的復出,則在 2012 年;就是這一任安倍晉三擔任首相。四、也因為目前自民黨聲勢、與安倍晉三聲望鹹魚翻身、如日中天;在 2017 年 10 月 21 日,眾議院確定拿下多數後日經指數大漲 239.01 點。一個施政團隊穩定會帶給金融市場穩定與安定,財務金融政策貫徹不懈怠結果會使多頭受益。

自 2012 年底起就對日本股市,就充滿著多頭的期待與祝福;但近幾年來日經 225 股價指數,最高也只有攻到兩萬點附近就停了。購買主動式投資商品投資人、股票型基金報酬率,常常被日圓貶值匯率給折騰得東倒西歪。這幾年來,我們契而不捨以財務理論、國際金融、利率、匯率與產業發展追蹤與驗證發現到,日圓貶值是日本股市多頭主要力量。對股市而言,我們從不認為政治面會完全決定趨勢;除非哪一個國家領導得了失心瘋,才會以迫害自己國民為樂;否則只會希望市場欣欣向榮。當然股票也是用來投資,不是拿來炒作的。成熟股市中誰當國家領導多一樣、對於政黨政治不會敏感。但對財金政策運作與平衡,股市卻會是相當在意。這也與兩岸關係一樣,除非是兩岸領導人多失去理智,否則怎會兵戎相見?談到經濟那只有競爭與合作。

自民黨對產業與股市、外匯的一貫政策,就是責成日本央行進行資金寬鬆政策、日圓兌換美元匯率要貶值、再貶值、無所不用極的貶值。日本央行乃至日本財政部,對財務金融或是經濟租稅政策,通常有「蕭規曹隨、美規日隨」習慣。例如 QE 政策、Fed 啟動於 2009 年 3 月,但日本央行遲至 2012 年底後也開始,最後還請到柏南克到日本去指導。而這位美國前 Fed 主席竟然端出,「無到期日」政府公債、與負利率政策;兩大前所未有極端寬鬆貨幣政策,建議日本央行 Follow me 跟著他這樣做。還好日本央行只選擇了後者,因為後來實際效果卻是剛好相異其趣。原本希望貶值的日圓,一知道要執行負利率政策、匯率竟然出現節節上揚預期;讓總裁黑田東彥的臉真是黑了。由日經指數周 K 線圖檢視,日經指數最窘困的一段是,2016 年初到 2016 年 7 月中;在全球各國股市不斷上揚之際,日經指數卻裹足不前、似是酣睡了。這多讓日本央行也感到非常唐突與難堪,柏南克在美國、全球新興市場紅透半邊天、喊水會結冰,但一到日本就水土不服?

叁、再談「因子模型」?行為財務學?這些多快成阿嬤時代常識了?

這樣窘境到 2017 年第三季才結束,最後還是 Fed 的升息預期「貶了」強勢日圓,這才使黑田東彥臉變白,也使得日本股市由底部區爬起來。但由 2016 年 7 月到 2017 年 8 月,整整一個月時間中,日經指數多頭還是停滯不前。這種情況一直到,Fed 宣告它真的會縮表了才真有所轉變。當然這樣的詮釋、這樣講真還似乎是有點「為賦新詩」。莫非日本股市多空要靠美國 Fed 財金政策?其實國際化的金融投資,國與國中間的橋樑還是在匯率連結;日圓兌換美元匯率。在目前這種投資無國界,超現代化財金現實世界中;全球財金學界還未有關,匯率與股價指數假說驗證?這也是需要加強的。具備一個在真正基金跨國投資,對於國際投資基本觀念;一個非常粗略但又簡易概念。就是已開發國家貨幣要保持弱勢?新興國家貨幣匯率則要保持強勢?該國股市多頭才會發動昂揚、為什麼?理由也非常簡單與粗略,就是新興國家需要熱錢、而開發國家需要經常帳。

此一假說看起來似是似非,但在此國際化已翻天覆地時候,如果每次提到「風險溢價報酬」就又是,傳統的 CAPM 與「三因子模型」;那會是現代投資學?全球財金學界可以從「系統性因素」中拆解?將 CAPM 模型中的「系統風險」項目下手?暫時迴避 Fama Macbath 橫斷面方法 (Cross-section),由系統風險去拆出非系統性風險因子。本文深信,一定可以找出「匯率風險溢酬、利率風險溢酬」等等。這些可成為跨國基金投資者,一目瞭然效率前緣配置根據。其實跨國投資運用套利模型,以系統風險配置資產概念,是資金配置首要思維。例如日圓兌換美元曲線圖,在 2017 年 9 月 4 日的 107.32 兌換 1 美元,貶值到 113.74 兌換 1 美元;日經指數明顯上揚。

長期日經 225 股價指數起漲為 2012 年底,是安倍晉三當選日本首相,自民黨重新拾回執政權力之際。當時核心財經政策是產業三隻箭,及金融寬鬆貨幣政策,日圓量化貨幣政策 QE。由日本近代社會發展歷史見證,自明治維新後日本追求科技、基礎科學態度,一直多以美國為師;不管是在戰前或是戰後、彼此是敵人還是朋友。在科技研究與技術創新,日本各大學院與工業科學家,多以美國經濟學大師熊彼得為師;因此在雙方反面成仇、戰爭前日本科技已不同凡響。歷史上日本的一向親美態度,可能是使美國軍方鬆懈,而也被日本軍國主義認為有機可趁;為防止美國全面介入東亞戰爭,日本海軍三本五十六將軍率軍艦群,悄悄突襲夏威夷珍珠港;這當然惹火美國,在有仇必報的原則下,日本與美國的交流一切兩段。但戰後日本仍然持續科技研究與創新,還是以美國為師、抓著美國不放。

肆、結論:日經指數會以美股為師?仰攻歷史高點?

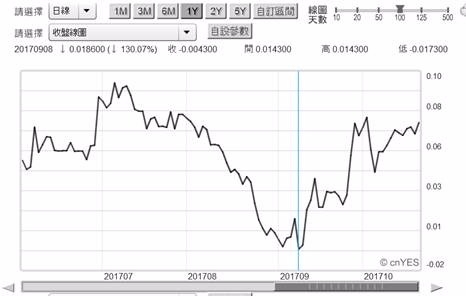

在 Fed 縮表在即之下,日本股市難道會幸災樂禍?反而演出多頭大趨勢?難道不為資金緊縮所困?利率上揚?如圖日本 10 年期公債殖利率日曲線圖。日本債市在 2017 年 9 月之際,已由多轉為空頭;殖利率已經由負數翻為正。由長期股價趨勢與線型圖觀察,近期日本日經 225 股價指數攻勢的確凌厲。在中期近似平台式整理後,於 2017 年 9 月 4 日 19,280 點開始起漲,至今已攻上 20,000 點,達 21,503.86 點。這種強勢上揚顯著趨勢。如用台股觀點去想像,則日經指數目前長期,似乎準備與遙望歷史最高點。若將自民黨重新執政的 2012 年,當成是 Fed 進行 QE 的 2009 年 3 月?後續如能進一步推出寬鬆貨幣、或是跟隨美國推出擴張財政政策,則日經 225 指數類似過去美股走法,看回不回、向上緩揚的機率大增。只是在國家負債已經達到 250%GDP 以上的國家,財政政策財源將由何而來?難道真要發行日圓無到期日的政府公債?

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇