【林嘉焜專欄】房產節稅攻略3》案例:規避交易稅 遭判加罰!

林嘉焜

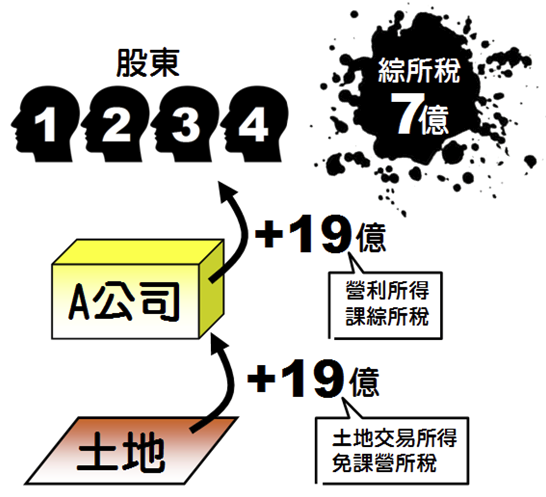

曾經有 4 位兄弟姊妹及配偶共 7 人,透過 A 公司持有一筆土地,於 2002 年,以 45 億元出售,當時這筆土地價差獲利 19 億元。雖然,台灣當時尚未實施房地合一稅制,公司出售土地交易所得,可依法免課營利事業所得稅,但是這筆獲利分配給 4 位股東時,則個人股東必須申報營利所得,以當時綜所稅最高邊際稅率達 40%估算,4 人合計需繳交 7 億餘元的所得稅額。

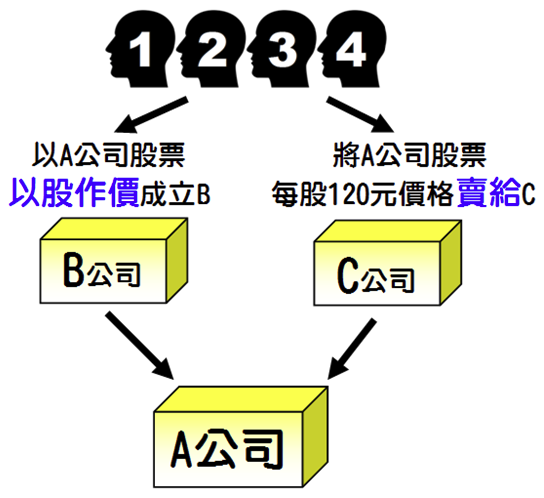

為避免此高額稅賦,於是 4 位股東將名下持有的 A 公司部分股權合計 1070 萬股,「以股作價」成立一家 B 投資公司,4 位股東又將名下持有合計 220 萬股的 A 公司股票,以每股 120 元價格賣給另一家 C 投資公司。

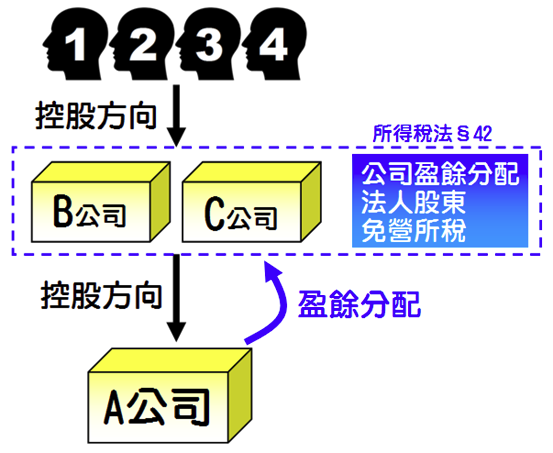

以上股權規劃都趕在 A 公司分配股利前完成。所以,A 公司配發股利的對象,就從 4 位股東變成 B 及 C 投資公司,而根據所得稅法第 42 條規定,B 及 C 投資公司收到 A 公司配發股利,不須計入所得,免課營所稅。

法律依據:所得稅法第 42 條第 1 項

公司組織之營利事業,因投資於國內其他營利事業,所獲配之股利淨額或盈餘淨額,不計入所得額課稅,其可扣抵稅額,應依第六十六條之三規定,計入其股東可扣抵稅額帳戶餘額。

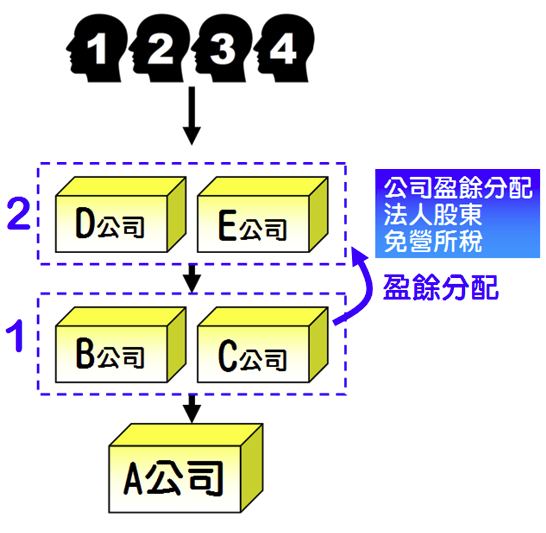

但是,售地獲利已經分配到「B 及 C 投資公司」這一層,下一年度要分配給 4 位股東時,仍然要計入個人綜所稅。於是,4 位股東又以 B 及 C 公司的股票作價,又成立了 D 及 E 兩家投資公司,以承受 B 及 C 兩家公司分配的股利。(如下圖)

B 及 C 公司分配股利給第 2 層的 D 及 E 公司,由於公司分配盈餘給法人股東,又依法免課營所稅。隨後 4 位股東辦理 D 及 E 公司清算,將以股作價出資額退還給 4 位股東。

4 位股東透過上述租稅規畫,取得售地價差 19 億元,透過成立投資公司實施避稅,將原本應承擔綜所稅 7.6 億元,變成只需繳納股權移轉的證交稅 78 萬元,節稅效果高達 980 餘倍!

但是國稅局並不認同上述的節稅規劃,主張:

「藉股權移轉之取巧安排,將原應受配之營利所得轉換為營利事業不計入所得額課稅之股利,有不當為自己規避綜合所得稅納稅義務之情事,乃依所得稅法第 66 條之 8 規定,於報經財政部核准後,按原告及配偶實際應獲配之股利予以調整,核定增列原告及配偶 92 年度取自 A 公司營利所得…」(摘錄自臺北高等行政法院判決 98 年度訴字第○號)

行政法院在判決中指出各項疑點:

- 股權移轉之過程均無對價之支付;

- 各投資公司除獲配之股利外,無其他營業收入;

- 各公司股東間具有親屬之關係,足見該公司實為關係密切之股東所掌控之關係企業。

行政法院於是判決:

「出售土地免徵土地交易所得稅之規定,係針對公司而言,公司出售土地之利得是用以彌補虧損,倘公司未用作彌補虧損,而改為發放股東個人,即應課稅,本件 A 公司就出售土地之利得已經作成分配股利之決議且已經分配,自應就此部分予以課稅。況原告及其兄弟均為 A 公司、B 公司、C 公司及 D 公司之股東,對於各該公司既具有實質的控制能力,足以決定操縱各該公司前揭分配股利之年度,各該公司一則作成股利分配之決議,原告等人又於相當期間內同時進行設立公司、移轉股權之安排,其結果減少原告及其兄弟等人當年度原因 A 公司分配股利而應增加之綜合所得稅,已詳述於前,則獲得稅捐減少之利益者為原告等人,原告規避稅捐之意圖至為明確。」(摘錄自臺北高等行政法院判決 98 年度訴字第○號)

部分股東對法院判決不滿,甚至欠稅未繳,行政執行署拍賣股東名下的 A 公司及 B、C 投資等 3 家公司股票來抵稅。

[後記 1] 大原則:個人賺價差,稅較省!不要用公司名義持有將來價差獲利大的資產。

[後記 2] 凡全年營業收入淨額及非營業收入合計在 3,000 萬元以下之營利事業,可以適用擴大書面審核,自行依法調整純益率申報納稅者。參照前述的 A 公司賣地獲利查稅案件,如果其他公司售地獲利不高,是否可以利用擴大書審結算申報,達到節稅效果呢?答案是:不妥!非營業收入並不包括土地及房屋之交易增益。如果當年度若有出售土地及房屋增益之非營業收入,不可以與營業收入淨額加總合計,按擴大書審純益率核算全年所得額。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

林嘉焜

稅務名師

專精個人資產之稅務規劃、企業股權安排。曾任職於台灣及香港之壽險、銀行及證券商。目前十餘本著作主題涵蓋理財、信託、稅務、保險,應邀演講場數近2千場,連續十年獲得台灣金融研訓院菁英講座殊榮。

延伸閱讀

- 講座

- 公告

上一篇

下一篇