鉅亨網 總主筆 邱志昌博士

這是 Fed 最鷹派的一次會議,狼終於來了、鷹爪究竟還是現身。在歷經三次升息前後,債券殖利率與股價指數,最常演出戲碼是利空出盡,根本不把全球最大國央行放在眼裡,尤其是高收益債、升不升息多是葉倫自己家事,新興國家每天債市多是嘉年華會;現在終於出現緊縮貨幣政策威力了。雖是談笑決策,但用兵架式十足;Fed 於 6 月 14 日 FOMC 會議中,議題內容觸及 2013 年中以來,美國最鷹派貨幣政策論述。包含對通貨膨脹目標的彈性調整,及計畫收縮資產負債表模擬過程;這些論述多指向緊縮貨幣政策。就經濟與貨幣政策意義而言,這是否意味美國景氣將邁向復甦?或這只是 Fed 認為這是必要貨幣市場干預?但不管結論為何?貨幣市場供需「均衡利率」必將由低檔向上爬升,資金使用成本將會提高;這些變遷多是「單乘車票」(One Way Ticket),QE 已經是「無法再回頭的回憶」了。

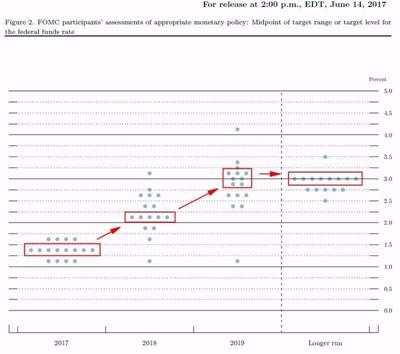

一如全球貨幣市場所預料,Fed 在 2017 年 6 月 14 日 FOMC 會議後宣告升息一碼;Federal Fund Rate 由 1.0% 升高到 1.25%。這離 2014 年底 Fed 在 QE 退場前,所設下「正常目標」的 2.25% 越來越近。檢視 6 月 14 日之前,相關金融資產價格情勢演變;如美元指數 (USDX)、美股、美債、油價與金價等等。它們對 Fed 此次升息先行反應,可深度理解或掌握此次升息,與未來進一步的錦眾策,對未來金融貨幣與商品市場將如何影響。瞭解此項意義後便可以此為基礎,進一步預期金融市場長期趨勢。在這些商品市場中,以美國股票市場、尤其是科技類股價指數表現最為敏感。NASDAQ 股價指數在 2017 年 6 月 9 日,Fed 會議前敏感地拉下一根長黑;與 NASDAQ 相比,道瓊工業股價指數相對穩定。這給我們警惕是,NASDAQ 股價指數是否也可能一如 NBI 指數一般走勢?長期或歷史最高指數已經遠去 Pass Away,接下來是一段時間整理、個股表現、指數緩緩下跌?

NBI (NASDAQ Biotechnology Index) 是美股 NASDAQ 中生物科技類股價指數,多是從事製造與研發新藥生物科技公司。在 Fed 執行 QE 政策效益中,美股各個子產業類股,NBI 的長期漲幅最大、受益於資金寬鬆最為顯著。自 2009 年 6 月的 656.93 點一路馳騁,在多次 QE 資金簇擁下、2015 年 7 月創下 4,003.21 歷史最高點後、即由高檔下滑。到目前為止呈現盤整格局,難以再創新高點數;當時正是 Fed 第一次升息前數個月。NBI 類股屬於「市價淨值比」偏高、而且是「Small Size Effect」股票。2015 年當時,多數生技公司多以併購方式,將存續公司營收與盈餘變大、或是取得新藥專利權。但由於 NBI 族群公司股價特性,其實際的獲利、即 EPS 並不耀眼,因此股價本益比變得相當大;甚至是虧損累累的公司,股價也紅透半邊天。NBI 指數自 2015 年底、第一次升息前率先下跌後;在約 8 個月後的 2016 年 2 月,指數跌到相對低 2,517.4 點、跌幅為 37.11%,而自此後則開始盤整至今、無法再越過新高。如果 NBI 指數的多空,真是唯 Fed 政策是問,則 NASDAQ 未來趨勢就值得多頭擔心了。敘述這種由極端高價區下滑的金融資產,自 2008 年泡沫經濟完蛋之後、已「族繁不及備載」,本文不再細數贅述「波羅的海運費指數」BDI、國際金價、油價、公債價格等等,自 2011 年後輪流淪為泡沫化時序過程;在史上最寬鬆資金推升下,所有有價證券、商品等價格等多曾經輝煌亮麗傲人搶眼過。

NASDAQ 股價指數於 2017 年 6 月 9 日大跌 113.84 點,開啟了第四次升息後對高股價、及科技類股價真正產生了壓抑效果。在這一次 Fed 會議中有兩大變數最值得注意,一為 Fed 調整了貨幣政策對「消費者物價指數」年增率 (CPI) 預期,其標準已由 2% 調整、變得彈性化,Fed 預估 2017 年 CPI 年增率由 1.9% 降至 1.6%。第二項是 Fed 對收縮資產負債表部份,則有更進一步詳細描述;這是這次會議最為被矚目兩個論述。過去約有三到四年期間,Fed 期盼的 CPI 年增率為 2% 以上,以符合「菲律普斯曲線理論」,就是以犧牲物價通貨膨脹換取經濟成長;是勞動力雇用增加與失業率下降。但這次 Fed 將 CPI 年增率目標由 1.9% 降為 1.6%;未來只要達到此一目標,就是通貨膨脹。Fed 會如此變動原因是;Fed 也同時也預期,失業率將由 4.5% 下修到 4.2%,就業情況越好則越可能引發通貨膨脹。尤其達到「自然失業率」(Natural Rate) 後,這種發展機率就越高。QE 是 Fed 以美元向全美銀行與金融機構購買政府公債、與不動產抵押債券 (MBS)、及政府保證的機構債。這些有價證券就是 Fed 的資產,而釋放出去給金融體系的資金就是負債。

根據鉅亨網新聞部引用,高盛證券 (Goldman Sachs) 貨幣政策研究報告,Fed 縮減資產負債表規模的可能模式為:一、持有的政府公債與 MBS 到期了,Fed 收到現金後不再投資;Fed 估計眼前每月會有約 60 億美元公債會到期,在一年後則每月有 300 億美元到期。二、同樣持有的 MBS 停止到期本息再投資,每個月收縮為 40 億美元;在一年後每個月會有 200 億美元;一年後這兩者每個月合計會有約 500 億美元資產會收縮掉。三、如果 2017 年、9 月、12 月再升息兩次,每次升息一碼,則年底 Fed Federal Fund Rate 則將揚升到 1.75%。如果 2018 年再升息兩次,則在 2018 年 6 月 Federal Fund Rate 應為 2.25%。這也是說 Fed 在未來一年內,多不進行公債與 MBS 再投資,光是提高 Federal Fund Rate,就可以達成它的政策目標;這個目標是 Fed 認為,可預先壓抑通膨措施。四、在到達此一水準後,若以上述估算則將在 2018 年底時,資金利率將可達到 3% 以上水準。換言之,在 2018 年下半年起,貨幣市場將趨於正常狀態,使用資金的代價是顯著的。若此再推演下去,2018 年下半年前,所有因為 QE 而金融貨商品價格泡沫多會消失。2018 年上半年將會是最後資產泡沫離去最後時機,注意是只有泡沫會去除。

以此繼續推演則 NASDAQ 史上最高點,可能就是 2017 年 6 月 9 日的 6,341.7 點?也就是在 Fed 升息的前五天,在此之後 NASDAQ 就宛如 NBI 指數,下跌回檔後進入長期整理。要估算在 Fed 貨幣政策正常化壓力下,NASDAQ 股價指數應該下跌多少點?或許應該運用或說借用,類似劍橋學派貨幣數量學說 PT=MV,看 M 貨幣供給、縮表會搞掉多少,計算會少掉多少 P 價格;T 是美股 NASDAQ 上市公司總資產,V 就是杜賓教授 Tobin Ratio。本文認為,目前 NASDAQ 的 V 必然在高檔;NBI 與 NASDAQ 是無法相比,NASDAQ 中擁有全球最先進 AI 等科技族群,其對人類未來長久生活效用附加價值,具有無可計算的貢獻。由高端科技的群聚價值,NASDAQ 要崩跌也不易。

除 NASDAQ 外,最值得注意的是油價,以北海布侖特原油為指標的油價,在 2016 年 1 月 16 日時、最低價為 27.1 美元 / 桶。這一年多以來在 45 美元 / 桶以上,最高曾經攻近 60 美元 / 桶、為 59.14 美元 / 桶、最低為 42.52 美元 / 桶。油價是總體經濟有效需求量化指標,平穩微揚的油價是有效需求的象徵,而下跌的油價是為上游輕油裂解 (Oil Cracking),引申性需求不足、下游紡織與塑化產品消費信心下挫。本文認為,中國目前仍然持續進行供給側改革,一帶一路基礎建設開始推動,對於疲弱油價會有支撐效應;短期跌破 42.52 美元 / 桶機率不大。

在川普當選為美國總統,推掉全球性貿易 TPP;且中國進行東協與中亞東歐等一帶一路整合後,全球未來東西方發展已注定改觀,美國不再是全球的經濟單一引擎,中國不僅在傳統經濟崛起,也在高科技上準備迎頭趕上美國。本文肯定,長期居住上海親戚觀點;只要迴避戰爭、包跨海峽兩岸、釣魚台、及南海紛爭,中國崛起不只是經濟、還有科技與均富。以金融市場歷史演變,中國對金融市場發展還在改革初期,連 MSCI 多還要本周或許才會被允許進入。從過去中國領導人欲開放避險基金,到目前 MSCI 才擬正式將 A 股納入成份股,至少已二十多年過去。中國如何在 AI 科技時代,又要去多餘過時產能、又要發展最新科技產業、也要進行利率自由、與貨幣國際化,它是要一次到位、或是漸進方式?在這種新舊經濟交替階段中,金融資產泡沫的確會被 Fed 緊縮政策搓破,但不至於形成系統性風險,本文認為全球股市存在修正,所謂金融危機發生的可能性、或許只存在新興國家以美元計價的外債風險。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇