〈鉅亨主筆室〉科技股價「永晝」歲月已盡!!

鉅亨網 總主筆 邱志昌博士

壹、前言

美股 NASDAQ 股價指數,於 2017 年 6 月 9 日大跌 113.84 點;在高檔區拉下一根長黑 K。有美夢但也要有兌現本事,從 2012 年以來高科技產業瘋生物科技、智慧型裝置、I PHONE 8、物聯網、人工智慧 AI、及無人駕駛車等。全球相關產業上市公司,根本無視於 Fed 升息循環、收縮資產負債表恐嚇、川普極右派政權;股價過關斬將、節節推升。由 NASDAQ 的日 K 線圖檢視,自年初至今有兩次長黑日 K 線;但這些賣壓後來多被一一被消化掉。如果用 Momentum Strategy 概念,則這次日長黑 K 也勢必會被,強勁與樂觀科技展望所消化;這是合理「適應性預期」所該獲得的推論。但若此「假說」(Hypothesis) 是被接受的話,則美國 NYSE 就該關門大吉。因為這種推論就是 Fama「效率市場假說」(EMH) 中的「弱式市場」;就是使用技術分析就可以打敗大盤。如果基金經理人還只用,這種技術分析法去判斷市場趨勢;即使他的此項預估未來的確兌現,投資長也應該把他 Fire 掉。科技產業股價未來是否會回檔?或是一如往昔般跌倒後迅速爬起?至少要以未來可能發生的事件去推演。推演的畫面至少必需要動態;所謂動態就是要評估未來的「可能風險」,在財務理論教科書中有系統風險、非系統風險。判斷美股的未來,至少要從資金與科技產業價值去衡量。

貳、從資金面未來發展,已見到債券殖利率未來升高機率變大!

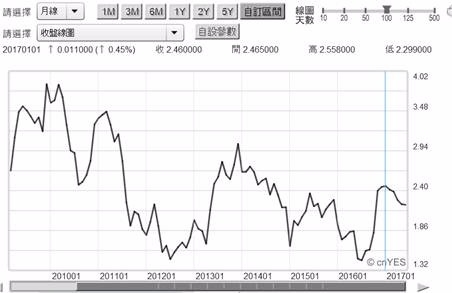

美國公債殖利率上揚代表資金緊縮,殖利率下降則是價格上揚。由圖二檢視近一季以來,美國或說全球貨幣市場,根本不把 Fed 放在眼裡。雖然 Fed 已經認為景氣復甦了;但資金需求、固定資本支出仍然疲弱,資金寬鬆情勢還在;但這已經是過去的事。未來公債殖利率會由此上揚。殖利率與股價互動模式,了不起不脫下列幾種:一、殖利率下降、股價指數上揚。二、前者下降、股價下跌。三、殖利率上揚、股價指數下跌。四、殖利率上揚、股價上揚。過去 NASDAQ 享受的是第一種模式,公債殖利率在 Fed 第三次升息宣告後,顯著下跌、資金寬鬆。因此 NASDAQ 指數的波段最高點,極有可能就是 2017 年 6 月 9 日的 6,341.70 點。這由公債的長期預期趨勢演變去判斷更清楚。

自 2008 年後至今債券殖利率循環,由圖三顯示這是第五波循環,而且有可能是底部區已經完成;因為高收益債價格已經瘋過頭了。高收益債對貨幣市場資金鬆緊,或是利率的敏感度要比美政府債高。在高收益債不斷在 Fed 面前演出「秀肌肉」行情後,回頭逆向反轉機率增高。天下會有那種有價證券是天長地久?荷蘭鬱金香?APPLE 公司普通股?如果市場永遠是處在均衡狀態中,則它的多空高低循環就不會改變;未來即使升息速度緩慢,也得提防未來殖利率反轉。運用簡單機率分配模型,可輕易以殖利率為自變數,以股價指數為應變數做為樣本;預測到隨著殖利率攀高,股價指數下跌反轉的機率越來越高。

有價證券可長期持有?在天願做比翼鳥、在地願為連理枝;在多頭期間要做「股票投資」,在空頭則要做「債券投資」,天長地久有時盡,此「利」綿綿無絕期。但目前科技類股價是否隱含,它們未來盈餘現金流量的折現值?不論是任何有價證券,多各有其統計或含數學的「定價」(Pricing)、或「評價」模式。有價證券分類上,最重要分類是「有到期日」與「無到期日」。若該項有價證券確定為「無到期日」,則投資者在進行「合理價格」評估時,只要按照既有理論定價模型,將公式內各個自變數,以該有的數值套入;便可獲取「應變數」準確預期的理論數值。但如果該證券是「有到期日」,則投資者必需非常注意;每種持有者的「持有期間」差異。因為期間差異所獲得的,同一種有價證券的合理價格絕對也對會有差異。這之所以在會計的處理上,將公司持有有價證券,以期間的短、中、長線投資目的,區分為「以交易為目的」、「備供出售」、及「持有到期」等三類,主要原因就在於此。千萬別在產業景氣最繁榮,股價登到高峰之際,再談長期持有!

叁、低價它類產業股票替代高科技高價股成為主流?!

越是低價的股票越值得長期持有,如 2009 年時 APPLE 的股票,目前高股價適合於長期持有?只要明白這一個邏輯,就該提防高科技類股價高檔回檔、甚至大跌風險?

愛因斯坦說,速度比光速還快的「蟲洞」,是過去、通往現在與未來橋樑。人類科學思維的進展應該是三 D,而不是一直線。理論落實運用在現實行為中卻非常難;光是證券定價若涉及到「期間」,長短問題就無法解決。若運用更深入計量經濟,或是電腦運算技術,財務理論應該有能力使用,每一種投資者持有期相關資料;驗證出在短、中、長期的確持有期間下,最精準的定價模型。CAPM 應該區分,2 年期、10 年期與 30 年期等各種子模型。有價證券投資者必然納悶?他怎麼會知道,自己持有證券會有多久?就如同今天必須面對上周五 NASDAQ 大跌風險?或該持有多久?這不是跟人算命、或改名一樣?大家沒把握自己多久過完一生,更不能把握「得意人生」會有多久?還是一生多在酒醉中。所有有價證券的未來,多並非投資當下所能透視;在金融投資領域中,「昨是今非」戲碼不斷重複上演、天人交戰、愛恨情仇、悔恨交加。所有未來多不能完全取決於,投資者在投資當下當時的心情。投資者買進這家公司有價證券,當時心情多會像少女「總是春」的情懷,但不久之後卻必定是「情義盡、春夢醒、恨凌愛」。因為投資決定多是「當下」,但能否獲利是「未來」。大環境的系統因素,與個別上市公司未來股價,是殘酷的生存競爭、優勝劣敗。沒有那麼好康的事,絕對不會有人從天上丟下禮物來的?股價是由上市公司一步一腳印,刻畫出未來的 EPS 烙印決定。對持有期間不同,會產生的「合理價格」差異;但這種現實實際是在賣出,完成投資循環後才能確定。

肆、人生命越來越長?科技類股價多頭也會是永恆?

無論是定價或是驗證模型,多不能只是用一大堆過去的資料,驗證出滿坑滿谷得意的假說 (Hypothesis),然後對年輕學者而言,學問是堆疊代代相積的,若想要發現未來就要從過去開始學習。若將所有的科學融合,僅從商學發展就可以發現,當推理與分析工具越來越厲害時,很多學問的進步會呈現「噴水柱」發展;光是簡單的商學領域就可見到。經濟學主要分析工具是幾何圖形,財務事件分析法是迴歸分析;電腦運算越進步、數學與統計等計量經濟學越發達,運用這些工具所發現的理論就越多越快。我們無法想像當所有 AI,滲透到有價證券投資後,若以 APP 進到一家上市公司公開財報資料中,必然可以撈到長期投資者的「大肥鵝」;Alpha Go 就已經把全人類,最有智慧的棋王治到服服貼貼;AI 對金融市場、股票投資會束手無策?早在 1970 年代,財務理論證券定價模型發展概念,其實就已注意到這類問題。由 1964 年 CAPM、APT、發展到 1972 年的 ICAPM 模型,就是「跨世代投資」行為。跨世代投資其實就是「遺產」,或是說長期儲蓄或投資。現在可用、或能用到的東西是財產,用不得到的多是遺產。但「可怕」的是現代人卻越活越老;十多年前日本已經多注意到,萬一可活到 120 歲,現在該怎麼理財準備退休養老金?

例如使用「現金股利折現法」(CDD,Cash Dividends Discount);以此計算合理股價時:一、若投資人長期永不會賣出股票,與上市公司共存亡、天涯海角、海誓山盟;則合理股價最簡單評價方式會是,每期「現金股利」除以同期間「無風險利率」(Free Rate)。但光是這樣簡單方法,就會引發很多「未確定性」(Uncertainty);除了企業會有產業景氣循環,更殘酷的是有些產業落後競爭優勢後,就江水東流、一去回不了頭、或是也沒能力回頭;在 AI 時代前就被幹掉了。因此千萬別寄望每年現金股利,永遠多是行禮如儀。一個系統風險全部翻盤、鳳凰變烏鴉。二、評價因持有期間的差異,財務理論甚少討論;很少文獻討論如果區分為,短、中、長期「現金股利折現」(CDD) 法、CAPM 或是 APT 或是三因子、四因子模型應該怎麼細分。無風險利率會有何差異?假設某公司每年現金股利 D 平均為 6 元 / 股,無風險利率 r 為 2%;則該公司股票長期持有者,「它」當下合理價格為:D/r=600/2=300 元 / 股。三、如果投資人預計持該公司股票期間為 5 年,這意味投資者至少持有股票將達一個景氣循環期 (Cycle);合理股價為 6/(1.02)+[6/(1.02)*2]+[(6/(1.02)*3]+[6/(1.02)*4]+[6/(1.02)*5]+[(X/(1+0.2*6)]=5.88+5.7670+5.6539+5.5397+5.43438+[(X/(1+0.2*6)]=28.27+[(X/(1+0.2*6)],其合理股價至少為 28.27 元 / 股以上;但這種計算方式毫無意義,因為最後一項 [(X/(1+0.2*6)] 占最大權重。X 的變化可大了,它可以落魄到魂不附身、也可以艷麗到如日中天;台積電在 2008 年金融風暴時不只有 60 元 / 股不到?

伍、結論:高股價股票回檔風險增高!

由以上兩種方式的比對,可見到是若將非固定收益證券,如股票這種有價證券做為短期持有,其股價的預估不確定性是相當大的,除非是與上市公司共存亡;持有它到天長地久。持有上市公司股票風險有多大?這無法用量化指標去衡量?財務理論只能告訴我們:風險的發生有個別非系統與總體系統,這兩種其實多有醞釀期間,但股價的下跌有驟然、緩和、甚至先是緩跌、最後出現拋物線、甚至是不規則型態;稱其為醉步也不為過。雖然有這麼多種型態,但其共同特色多是:跌在風險發生之前夕。不管是個別公司或是大盤指數,多是先漲或先跌後才有故事;此時此刻應該留意科技類股價泡沫風險!

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

下一篇