〈鉅亨主筆室〉美元頹到又被人民幣「海扁」!

鉅亨網 總主筆 邱志昌博士

壹、前言

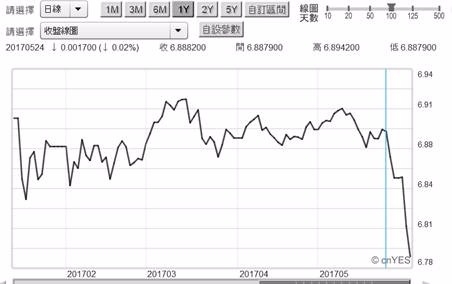

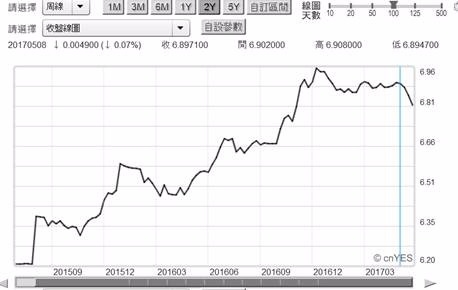

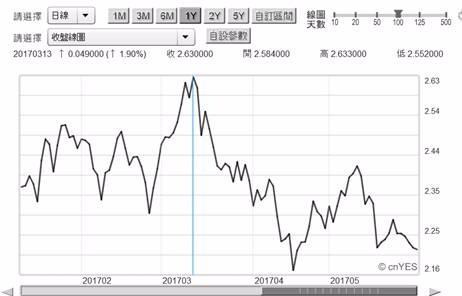

在匯率貶值接近 7 兌換 1 美元前,人民幣兌換美元匯價,在 2016 年 Fed 第二次升息宣告,2017 年 3 月初後開始冷靜下來。在持續盤腿打坐近半年之久。就在 2017 年 5 月 8 日突然一躍而起、急轉直上、出現短線回升行情。由 2017 年 5 月 24 日 6.88 兌 1 美元,升值到 2017 年 6 月 1 日的 6.79 兌 1 美元。由人民幣兌美元匯率日曲線圖檢視,這樣的趨勢尚難讓外匯投資人接受 Accept,它是一種中期反轉的型態;以過去歷史變遷經驗也不容易判別,這種型態就是空轉多方;但以日曲線圖檢視,則可見到匯率多空局面、的確正在醞釀轉變中。

貳、人民幣的擴大使用、將開始於被納入美元指數權重組成貨幣中?

匯率價位變動具有 Momentum Effect 連續性「順向效果」;尤其是在無重大事件下,要出現扭轉性變化並非易事。若有這種多空扭轉,則伴隨的事件大多是經濟、或是貨幣市場基本面因素;尤其是在多空反轉點發生當下,其所發生的相關事件才具有意義。這次人民幣匯率如果是呈現,自 2014 年第一季以來的長期反轉,則會陪伴而來的最大的因素是:一、來自於北京「一帶一路」基礎建設擴張,中國與諸多國家合作規劃基礎建設,並以龐大的亞投行 AIIB 資金投入。沿用過去對大西部開發成功經驗,中國將建構縱橫於歐亞高鐵工程;將鄉村城鎮化成功的中國模式,運用在一帶一路沿線建設上。二、可預見在未來 20 多年後,亞洲經濟區塊將形成以中國為中心,擴散到南亞、中南半島、與俄羅斯、中亞等,再由這些地區銜接到、中東阿拉伯半島與歐洲大陸。三、這些國家所通用結算貨幣,就是美元、人民幣、歐元。短線人民幣匯率轉強原因、也應該歸於人民銀行周小川、在「一帶一路」論壇上,提及人民幣未來將因此被廣泛使用。但真正長期潛在原因還是,在進入 SDR 一籃子貨幣後,人民幣國際化的改革還沒完成。

四、人民幣目前在外匯市場上,還是管理浮動、不是完全浮動制度;每天在全球外匯市場交易,仍有 2% 漲跌停板限制。如果外匯市場制度趨於完全浮動,無漲跌停板與資本管制的限制;則人民幣被「美元指數」US Dollar Index(USDX),納入權重機率升高。五、依據目前人民幣在 SDR「紙黃金」組成比率,如果人民幣被納入「美元指數」;則它的地位應該是在歐元之下、日圓之上。如果現在就被納入,則其所占權重估計為 10% 至 20% 之間,這當然遠遜歐元兌換美元。六、但即使是這樣,人民幣在全球市場金融的使用量,就必然會增加很多了。USDX 是在 1973 年 3 月時,以六種貨幣,歐元、日元、英鎊、瑞士法郎、瑞典克郎、加拿大元,運用幾何平均加權方法計算,以此基期為 100 點。

但如果是這樣進行的話,則在商品期貨 CME 市場中,就形成「人民幣匯率指數」(CFETS) 與「美元指數」(USDX) 並存,在 CME 市場中具有交叉、或重疊的期貨合約。這對於以金融商品為主要潮流,在 CME 交易期貨合約並無不妥;CFETS 人民幣指數涵蓋了,對中國貿易的大小型 G20 國家與新興市場。而 USDX 則是 SDR、或是六大指數組成貨幣主流的避險期貨合約,USDX 與 CFETS 具有部份互補功能。就財務理論對於「流動性」的定義,衍生性商品越多的現貨、其流動程度就越高。因此如果人民幣被納入 USDX,則在金融投資上、會因此使美元與人民幣關係更緊密。就美國商務部或是 Fed 立場,期貨市場避險需求來自於「經常」、「金融」與「資本帳」。「資本帳」是產業投資;「金融帳」則是美國、乃至於全球投資銀行,進入中國投資於點心債、企業債及股票市場等等,個面向雙方往來的金融計價單位;投資銀行使用美元進入中國金融投資,所需要必然是要考慮對人民幣匯率避險。

叁、大陸必然陸續開放國際金融機構投資中國資本市場!

USDX 是在 CME 期貨市場金融商品,它的功能在於「避險」(Hedge)、或投機。如果投資機構未來需要美元現貨,則策略是做多 USDX 期貨合約;若看空則賣空 USDX 期貨合約。全球貨幣匯率制度在 1971 年後,由固定匯率制度進入浮動後,各國央行對外匯避險需求增加,因此 USDX 成為國際金融市場,投資銀行對全球金融投資避險重要工具。全球各國匯率制度共有七種以上,雖然目前「準備貨幣」多已是 SDR 群組貨幣,但還是唯美元馬首是瞻。

一、國際金融投資的首要條件是,必先確保中國債券投資價值穩定;一國的的債券市場是所有對外資本投資的入口,所有外資進入當地後的金融投資,大多會先丟到固定收益的債券中;在公債市場中以靜備動。公債具有高於活存的短期利息報酬,除非流動程度很低、債信非常低劣的經濟體;否則公債本金幾乎等同貨幣。二、假設中國上證 A 股於 2017 年 7 月被納入 MSCI 成份股。則當投資銀行以美元,匯入上海任何一家金融機構、準備投資 A 股前;必需先將美元兌換為人民幣,再下一個步則是迅速買入債券;然後等待時機將債券轉投資股票。三、再放大到全球外匯市場,由全球區域金融演變趨勢看來。美元匯率、USDX 的全面轉弱是必然的演變;不盡然只是歐洲經濟緩和復甦,歐元兌換美元匯率轉強所致。因為就美國本身所有貨幣政策,被全球市場有所預期的 Fed 緊縮策略,多已在全球貨幣市場討論過。不斷的升息、甚至收縮資產負債表,多已被「完全透視」(Full For sight);美元弱勢已經由兌換歐元、擴大到新興市場;最近已燃燒到全球最大新興貨幣、人民幣身上。USDX 是以五、至六種貨幣做為組合兌換,而組成的幣別的輕重順序分別為歐元、法郎、及日圓、英鎊等,雖然人民幣已成為 SDR 組成貨幣;但到目前「美元指數」組成權重中,仍未含人民幣兌換美元。最主要原因是,人民幣外匯浮動還有漲跌限制,而且中國還存在外匯管制。因此必定得等到人民銀行,解除對人民幣外匯管制;與外匯市場每天漲跌交易,範圍限制完全取消後,才有機會被納入美元指數組成中。

肆、結論:別嚇唬人!難道連「J 曲線理論」多不適用於美國了?

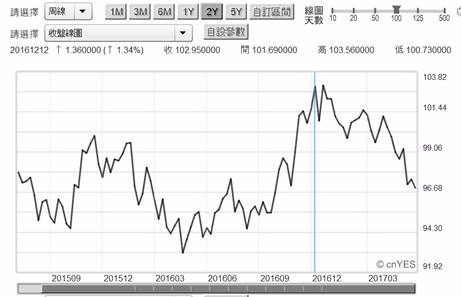

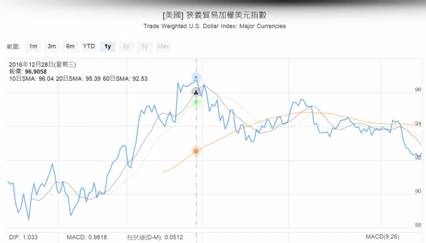

一般談的 USDX 多是基於金融市場投資避險需求,但美國商務部與 Fed 是以「貿易加權美元指數」,為總體經濟發展對外貿易發展指標。由圖四本文引用 Stock Q-ai「貿易加權美元指數」圖檢視發現,近年來指數最高點為,2016 年 12 月 28 日、「貿易加權美元指數」為 96.9 點;當天就是 Fed 第一次調高 FOMC Federal Fund Rate 的第二天。之後至今在第二次、乃至第三次升息,對「貿易加權美元指數」卻多是愈振乏力,一路橫向盤整、最後終於呈現小瀑布型下跌。不管是由 CME 期貨市場 USDX、或是由「貿易加權美元指數」趨勢;可預見美國對外貿易的有利條件,其實已由 Fed 的幾次升息策略、營造出有利的成功環境。這也是相當「詭異」結果,因為在 Fed 升息循環啟動後,USDX 與「貿易加權美元指數」卻多是反向下跌?

近期美國經濟年比、季度成長率也由高峰滑落。如果匯率對進出口貿易效果的確存在;則「J 曲線理論」效果落後效應,應該於半年、或一年後發酵。但 2017 年第一季開始現實發展卻與此相左,GDP 成長率由快速變成緩慢、數值由大變小。如果此一情況再演變下去,則國際金融研究者將可棄卻 Reject:USDX 與「貿易加權美元指數」對美國經濟貿易存在「J 曲線理論」效應?若是這樣則美國還會有經濟復甦?股市還會再上揚?

由 Stephen Rose 的 APT 模型觀點,目前有價證券價格變動所牽引方向,至少指向債券價格取代了股價上揚,也就是由量化指標觀察,至少景氣未來預期發展是偏空者方掌控。這樣的現象可推論,USDX 與「貿易加權美元指數」對升息政策,已多在 2016 年 12 月之前完全反應過了?這種推論真的恐怕有待驗證了?因為預期效應存在期間太長了。但這又將如何詮釋匯率對進出口貿易盈餘的效應,是否具有預期而非落後的效應?這又莫非「J 曲線理論」效應的確不存在於美國對外貿易盈餘中?因為至今美國貿易逆差還是沒有改善。這種因為大量寬鬆 QE 使貿易條件惡化 - USDX 上揚,但卻因為收回 QE 或是反向升息而改善了貿易條件,但貿易逆差卻仍然依然故我?這難道也是美元「特里芬難題」(Triffin Dilemma) 之一?美國可能已經陷入「特里芬難題」的對立面了,「特里芬難題」的正面是,美國的景氣復甦、搭配美元指數強勢、陪伴經濟復甦、與股價指數上揚、而債券價格下跌,債券殖利率上揚。但目前的發展卻是債券價格上揚,債券殖利率下跌;而股價指數在高檔區,而美元卻是弱勢的?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇