雙利多+雙優勢 群益全球特別股收益基金募集上限200億元

鉅亨網記者陳慧菱 台北

時序將邁入 6 月,美國聯準會 (Fed) 升息和川普政策動向兩大議題將牽動金融市場表現,根據彭博最新統計,美國 6 月升息機率來到 100%,展望後市布局,投信法人建議,全球股市先後來到高檔區間,特別股因為具有高股息和低波動兩大優勢,即使面臨市場回檔也能處變不驚,是穩健型投資人可適度投資的標的。

另一方面,由於特別股的發行企業多為美國金融業,在利差擴大下有助獲利表現,且金融監管鬆綁為川普的政策重點,因此在此趨勢下特別股受惠程度高。

有鑑於此,群益投信將推出國內投信首檔特別股基金 -「群益全球特別股收益基金」,於 6 月 13 日至 19 日募集,募集上限為 200 億元,提供新台幣、美元和人民幣三種計價幣別選項,滿足投資人報酬及風險兼顧的需求。

群益投信表示,今年度聯準會預估還有兩次升息機會,當利率調升時多數資產皆會受到影響,而特別股因為與公債連動性低,且擁有相對較高的股利率,加上發行機構多以美國金融股為主,是利差擴大之下的受惠族群,特別股也因此有不錯的表現。

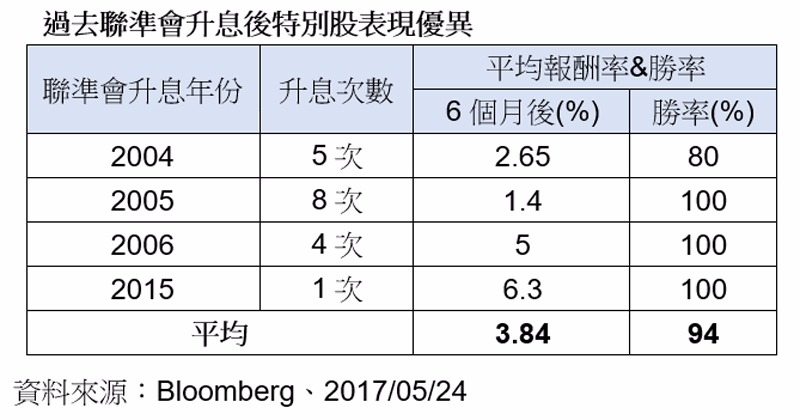

統計 2004、2005、2006 以及 2015 年等聯準會升息年份,升息後 6 個月特別股平均上漲 3.84%,正報酬機會超過 9 成,加上特別股的波動度相較普通股低,又具有穩定配息,納入投組中有助達到穩收益、抗波動的投資效果,在升息環境下更加凸顯其投資價值。

群益全球特別股收益基金經理人蔡詠裕表示,從政策面來看,美國總統川普上任後簽署行政命令,要求財政部在 120 天內檢討多德 - 弗蘭克金融監管法案,被視為金融監管鬆綁的第一步。

由於川普政策目的是希望藉由減少對銀行的監管,推升銀行貸款意願,以活絡美國經濟,因此在此執政方針下,有助帶動銀行業表現,發行機構多為金融業的特別股也可望從中受惠。

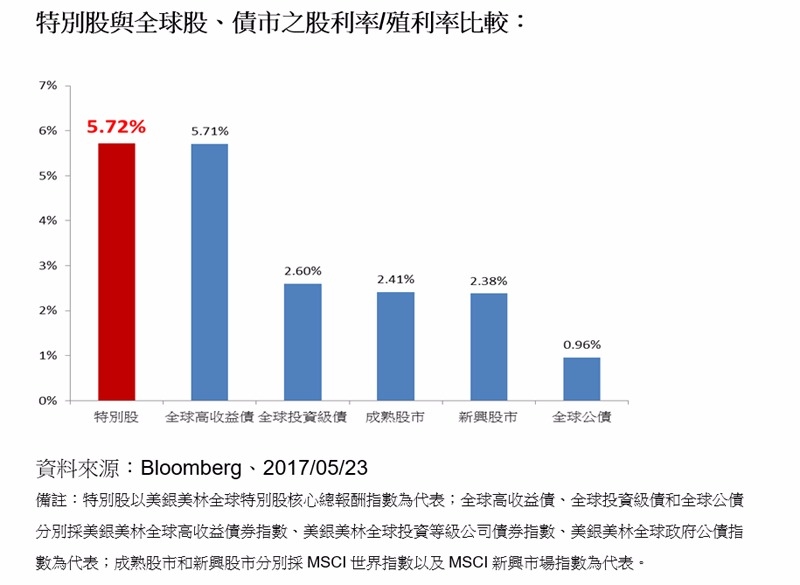

蔡詠裕進一步指出,再從收益角度來看,截至 23 日止,特別股的股利率為 5.72%,表現與全球高收益債的 5.71% 相當,甚至是略勝,同時也大幅優於投資級債、公債,以及成熟股市和新興股市,然就波動度而言,特別股近五年的年化波動度僅全球股市的一半,因此即便市況震盪,特別股在其高股息、低波動優勢之下,也能有相對抗跌的表現。

當市場多頭時,特別股同樣有機會賺取資本利得,可說是進可攻、退可守,提升投資效率的最佳利器。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 台股金馬年馬力夯! 00961這天「最後買進日」趕搭高息成長列車

- 聯準會降息預期恐落空?摩根大通示警:2026年恐不降息、2027年反轉升息

- 講座

- 公告

上一篇

下一篇