銀行理財產品周報第327期:產品量飆升 收益預計跌破5%

鉅亨網新聞中心

銀行理財產品周報

(2015.02.26-2015.03.04)

【摘要】

本周銀行理財產品發行量飆升 周均收益率微降;

央行降息 銀行理財收益預計跌破5%;

收益過“6”理財產品不到一成;

銀行理財品趨向個性化客製化;

結構化理財產品最高收益率下降;

【特別關注】

央行降息 銀行理財收益預計跌破5%

這是2014年11月以來的第二次降息,專家普遍認為,中國已經進入降息周期,今年仍有降息的可能,銀行理財產品、貨幣基金類產品等收益率面臨下行趨勢,銀行理財產品二季度很可能破5%。建議投資者盡量選擇中長期的高收益產品,短期之內銀行理財產品收益率只會跌不會升,在此情況下,購買6個月以上的中長期產品,可以提前鎖定當前較高的收益率。同時,隨著銀行理財產品的轉型,殷燕敏建議投資者也可以關注銀行發售的凈值型開放式產品以及結構性理財產品。

收益過“6”理財產品不到一成

進入2015年以來,銀行理財產品市場一直不太理想,收益率緩慢下行。隨著央行降準,短期市場資金緊該到手的年終獎已經入賬,該發的紅包都妥善到位,老百姓的荷包逐漸恢復正常進出節奏,理財市場也陸續開啟了節后第一單。不過,記者走訪發現,隨著市場資金面趨向寬鬆,加之央行進一步降息,春節后銀行理財市場已經悄然降溫,超過6%的高收益理財產品不到一成,寶寶軍團也呈現走低趨勢。此外,想要涉足網貸領域的投資者除了要接受悄然走低的收益,還要做好準備,避免踩雷。

銀行理財品趨向個性化客製化

業內人士普遍認為,隨著泛資產管理格局的不斷擴大,同時互聯網金融平臺快速崛起對銀行存款和理財業務造成沖擊,銀行理財業務的未來發展方向必將從以往的“類存款”產品向真正意義上的資產管理產品轉變。理財產品收益率的高低將不是吸引客戶的唯一指標,投資者將更加注重對產品個性化、客製化的考量。2014年,銀行理財產品發行共計65252款,再創年度新高。但是,由於市場資金面整體較為寬鬆,銀行理財產品的收益水平在過去的一年中呈現逐步下降的趨勢。理財專家認為,由於銀行理財產品正在由以往的“類存款”產品向真正的資產管理產品轉變,因此收益率將不是吸引客戶的唯一標準,未來,理財產品的個性化和客製化將更加受到投資者的重視。

結構化理財產品最高收益率下降

對於喜歡追求一點刺激的投資者來說,節后的銀行結構化理財產品讓他們有點失望:能預期的最高收益率比去年低了不少。銀行人士告知,的確今年這種產品的最高收益率有所下降。一銀行人士認為,最高收益率的下降其實並非完全是壞事。因為最高收益率的設定,與能實現的難度成正比。如設定某款產品的最高收益率為10%,那么要真正達到這個收益的難度,肯定會比設定最高收益率為8%的難度要大。銀行人士表示,下降最高收益率,其實是為了讓投資者有更大的機會拿到最高收益率。去年,該銀行人士所在的銀行,就有部分結構化產品沒有實現最高收益,有幾款甚至只拿到了最低收益。

【一周市場全景】

1、 本周銀行理財產品發行量飆升

2、人民幣理財產品數量占比96.55%

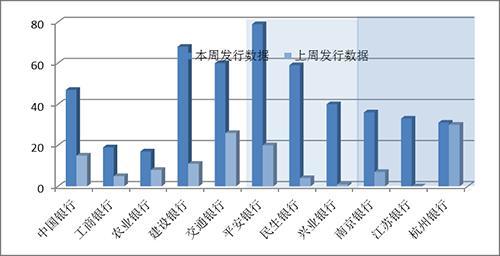

3、圖示建設銀行(行情601939,問診)的理財產品發行量增幅較大

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周共有1159款銀行理財產品發行,發行數量與上周相比增加了1022款產品。理財產品涉及106家銀行,與上周相比,發行銀行的數量增加了88家。

本周共有1838款理財產品到期,到期產品涉及125家銀行。

最新一周,理財產品平均期限123天,與上周理財產品平均期限123天相比,期限持平。本周人民幣理財產品占比96.55%,其中,所有人民幣理財產品中,最高的年化預期收益率達到12.2%。美元理財產品量占比1.98%,最高的年化預期收益率達2.55%。

從各類銀行發行理財產品的數量來看,股份制銀行與城商行的產品發行量相對較高。但如圖所示,本周五大行中的理財產品發行量也均有大幅度的提高,其中交通銀行(行情601328,問診)和建設銀行的理財產品發行量增幅較大。

【一周收益率走勢】

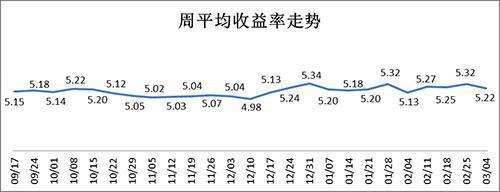

1、 本周銀行理財產品預期周均收益率回落

2、 12月以上期限理財產品的周均收益率跌幅較大

|

期限

|

本周均收益率%

|

區間

|

上周均收益率%

|

區間

|

預期收益變動%

|

|

≤7天

|

3.84

|

2.8-5.1

|

4.32

|

3.9-5.1

|

-0.48

|

|

8-14天

|

4.40

|

3.95-5.2

|

4.92

|

4.25-5.3

|

-0.52

|

|

15天-1月

|

4.87

|

3.8-5.5

|

4.37

|

3.7-5.2

|

0.50

|

|

1-3月

|

5.28

|

1-12.2

|

5.15

|

0.75-6

|

0.12

|

|

3-6月

|

5.22

|

1.05-10

|

5.28

|

1.75-6.2

|

-0.06

|

|

6-12月

|

5.32

|

1.7-9.6

|

5.20

|

2.08-6

|

0.12

|

|

12月≥

|

4.96

|

0.057-8

|

5.57

|

3.7-6.3

|

-0.61

|

3、 各期限預期收益率最高產品

|

期限

|

預期收益率%

|

產品名稱

|

發行機構

|

收益類型

|

|

≤7天

|

5.1

|

平安財富-周添利(滾動)現金管理類2012年6期人民幣理財產品(認購期:2015年03月04日-2015年03月05日)

|

平安銀行

|

非保本浮動

|

|

8-14天

|

5.2

|

平安財富-雙周添利(滾動)現金管理類2014年4期人民幣理財產品(認購期:2015年02月27日-2015年03月01日)

|

平安銀行

|

非保本浮動

|

|

15天-1月

|

5.5

|

平安財富-和盈資產管理類2015年139期(理財夜市)人民幣理財產品

|

平安銀行

|

非保本浮動

|

|

1-3月

|

12.2

|

“得利寶·私銀慧享”35天(看漲鯊魚鰭)(2463150023)

|

交通銀行

|

非保本浮動

|

|

3-6月

|

10

|

廣發銀行“歡欣股舞”2015年第17期(滬深300指數期末雙向連續型帶觸碰條款—偏看跌方向型)人民幣理財產品(XJXSLG0785)

|

廣發銀行

|

保本浮動

|

|

6-12月

|

9.6

|

廣發銀行“廣銀創富”A款2015年第16期人民幣理財計劃(ZZGYCA0050)

|

廣發銀行

|

保本浮動

|

|

12月≥

|

8

|

平安財富結構類(100%保本掛鉤股票)資產管理類2015年76期人民幣理財產品(TLG150076)

|

平安銀行

|

保本浮動

|

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周,銀行理財產品周均預期年化收益率達5.22%,較上周下降了0.1個百分點。圖表顯示短期限與長期限理財產品的周均收益率都有降低,其中12月以上期限的理財產品周均收益率跌幅最大,較上周下降了0.61%。從收益率分布來看,各期限預期收益率最高的產品分別來自平安銀行、交通銀行、廣發銀行。如圖發現,中短期高預期收益率的理財產品多屬非保本浮動收益型,長期限高收益率的產品正好相反。其中,交通銀行的一款非保本浮動收益型產品《“得利寶??私銀慧享”35天(看漲鯊魚鰭)(2463150023)》以12.2%的預期收益率奪得了1—3月期限第一的位置;而廣發銀行的一款保本浮動收益產品以9.6%的預期收益率奪得了3—6月期限產品的首位。

【銀行理財產品投資分布】

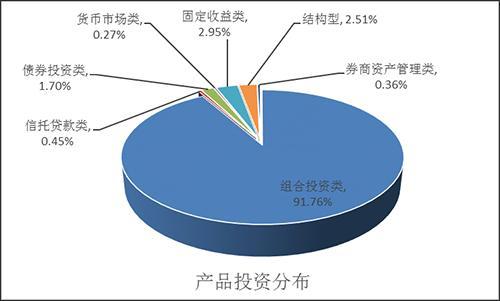

1、 產品投資分布中組合投資類占比增大

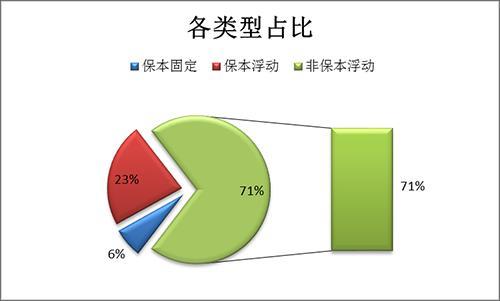

2、非保本浮動類產品占主體地位

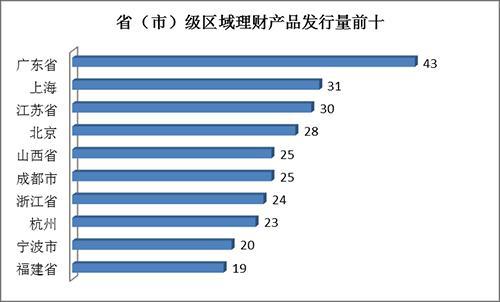

3、 南方地區理財產品發行量較大

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:從理財產品投資分布來看,本周共有7種投資分布類型。組合投資類占產品投資分布的主體地位,占比達91.76%;其次以固定收益類、結構型、債券投資類等作為其主要投資方向;貨幣市場類占比最低,僅占0.27%。從保本類型看,非保本浮動收益類產品占比達71%,較上周下降了3個百分點;保本浮動收益類產品占比23%,較上周增加了3個百分點;保本固定收益類產品占比達6%,與上周保持一致。從區域上來看,本周發行理財產品數量前十城市仍然主要集中在南方地區。

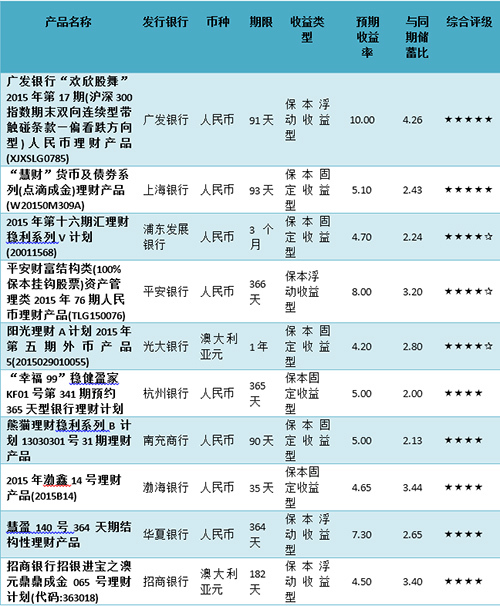

【一周評級及產品點評】

本周產品評級前十

產品點評:

1. 產品名稱:2015年第十六期匯理財穩利系列V計劃(20011568)

2. 發行銀行:浦東發展銀行

金融界點評:該理財產品理財期限3個月,預期收益率為4.7%,投資類型為固定收益類,投資幣種為人民幣,收益類型為保本固定收益型。綜合得分為91.65分,收益性得分為82.93分,抗風險能力得分為100分,流動性得分為87.54分。

風險提示:該產品的委派起始金額5萬元,是保本固定收益型產品,不同於傳統存款,具有投資風險。投資者的本金可能會因市場變動而蒙受重大損失,所以投資者應充分認識投資風險,謹慎投資。流動性風險:投資者無權在理財期內提前終止,而只能在本產品說明書所規定的時間內辦理產品申購與贖回。

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇