新興市場慘遭錯殺 摩根富林明:憑基本面優勢 補漲有望

鉅亨網記者張中昌 台北

歐債問題蔓延不斷,隨著德國10年期公債意外地認購不足,顯示歐債危機正由邊緣國家擴散至核心歐洲,美歐股市紛紛應聲倒地,S&P500指數連續走跌六日,更創10月7日以來最低水準,而理應置身事外的新興市場也遭受無妄之災,今年迄今,MSCI新興市場指數下跌23%,甚至落後MSCI世界指數的9%,投信業者認為,顯示深具基本面優勢的新興市場有被錯殺的嫌疑。

摩根富林明投資研究部協理洪胤傑分析,目前最大的問題在於信心,眼見歐債歹戲拖棚長達二年之久,投資人對於歐盟解決債務的決心越來越失去耐心。不過,預期歐盟短期內可能被迫採取重大政策以穩定市場,屆時對市場信心應會有所提振,跌深市場也將有反彈機會。

洪胤傑指出,依舊維持強勁成長動能的新興市場,可望在風險胃納量提升之際,成為國際資金率先回補標的;再者,金融海嘯後,新興市場在2009年的反彈幅度高達74%,落後補漲空間值得期待。

摩根富林明新金磚五國基金經理人何銘銓指出,在全球化的大架構下,成熟市場景氣下滑,新興市場難以倖免,從近期新興國家PMI採購經理人指數隨成熟國家同步走低即是佐證。

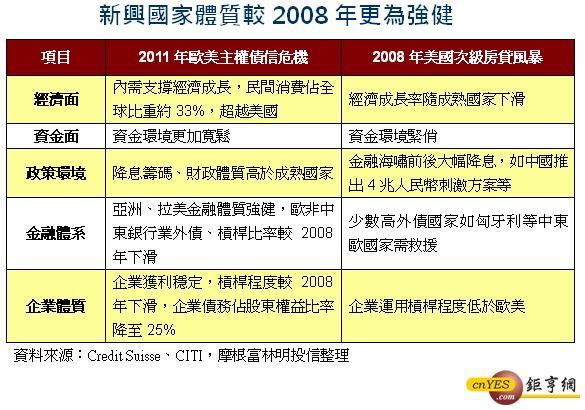

何銘銓分析,面對全球金融危機,新興市場經濟成長率難免隨成熟市場下滑,但內需消費將更能支撐新興市場經濟持續成長,預估今年仍有6%以上的水準,而且目前新興市場佔全球民間消費比重從2008年的26%增長至33%,超越美國的內需實力令人刮目。

另外,相較於歐美銀行可能直接面臨公債虧損威脅,新興市場金融體質就來得強健,何銘銓說明,亞洲銀行業的資金來源以黏著度較高的存款為主;拉丁美洲的不良消費貸款比率約6.4%,遠於低金融海嘯的8.6%;歐非中東銀行業的外債與槓桿比例也分別從2008年的20.5%及10.7%下滑至15.9%及9.4%。

從企業體質來看,何銘銓表示,雖然近期新興市場債券信用利差走揚,但仍遠於金融海嘯時的水準,可見投資人已相當認同新興企業體質更加強健。同時,目前新興企業淨債務佔股東權益比重率從2007年的50%降至25%,顯示新興企業營運風險大幅下滑,抵抗景氣放緩的能力大增,今明兩年企業獲利仍能維持二位數增長。

何銘銓進一步指出,歷經此波大幅修正後,目前MSCI新興巿場指數12個月預估本益比約10.5倍,甚至還比2007年金融海嘯前約12倍還低,預期新興市場再起風雲的機會濃厚,建議投資人建構核心部位時,應將新興市場列入投資標的。

- 掌握全球財經資訊點我下載APP

上一篇

下一篇