鉅亨網劉祥航 綜合外電

(圖:AFP)

日本央行 (BOJ) 政策委員會成員佐藤健裕 (Takehiro Sato),在上周一場有關全球金融穩定的演講中,一改傳統「糢糊帶過」的方式,直指日本經濟脆弱程度令人擔憂。他批評,由於負利率的影響,市場出現類似 2003 年風險價值危機 (VaR shock) 時的脆弱性。

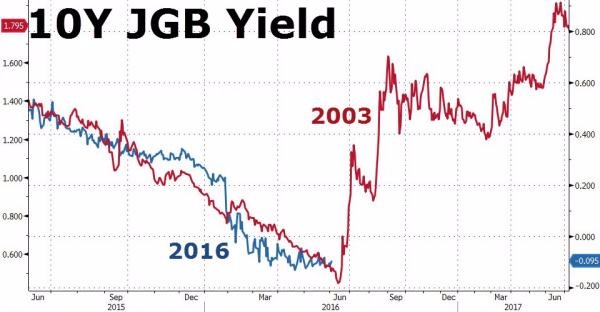

2003 年這年,日本10年期債券殖利率原本處於當時史上低點 0.430%,卻在短短幾個月內急升至 2%,意即債券價格暴跌。據 J.P Morgan 先前所提資料,由於市場上的大幅波動,導致日本銀行拋售國債,拋售結果又造成價格下跌,一直到殖利率上升到一定水準,足以吸引對 VaR 不敏感的投資人介入,殖利率才停止上升。

2003年與2016年日本國債殖利率比較(圖取自Zero Hedge)

《Zero Hedge》報導,佐藤擔心,目前日本金融機構,正面臨槓桿資產負面效應擴散的風險,這主要來自收益率曲線趨於極度扁平,而短中長期政府債的殖利率降至負值等,種種因素的影響所致。

日本實施負利率,原意是想讓資金進入金融體系,但是銀行合理決策,會認為目前應縮減資產負債表規模最為有利。結果將使得愈來愈多金融機構迫於潛在信貸成本提升,而採取行動,更進一步限縮對企業的貸款。

佐藤指出,金融機構中介功能的減弱,讓金融體系抗壓的實力降低,此外,超長期債券殖利率的過度下跌,更導致金融體系失衡的風險增加,讓金融體系變得更加脆弱。

還有一個風險,在獲利能力或財政健全性有問題的金融機構,會在沒有做好充分的風險評估下,就進行貸款與投資。

佐藤說:「從近期金融機構開始購買超長期債券,以追求微小的收益率,我發現類似2003年VaR危機前的漏洞又出現了。」

簡單地說,在日本 10 年期國債殖利率掉至負值之後,各銀行被迫為了追逐「蠅頭小利」,一窩蜂買入超長期政府公債,這就使頭寸過於集中。一旦市場快速反向,銀行原先的潛在風險評估模型就會完全失效,只能跟著拋售,市場將再陷於動盪。

延伸閱讀:

上一篇

下一篇