外貿數據點評:圣誕消費旺季來臨 年末“出口虛增”

鉅亨網新聞中心 2013-12-09 11:41

11月份,我國進出口總值 3706 億美元,扣除匯率因素,同比增長 9.3%。其中出口 2022 億美元,同比增速超預期反彈至 12.7% ;進口 1684 億美元,同比增速小幅回調至 5.3 %;貿易盈余 338 億美元,當月順差創下2009年以來新高。

歐美聖誕旺季訂單需求的季節性增長及年末“出口虛增”隱約可見,應是11月中國出口超預期反彈至12.7%、創下近七個月新高的主要原因。

一是臨近11月歐美傳統的聖誕消費旺季,海外訂單需求的季節性增長推動整體出口增速延續了反彈走高的態勢。

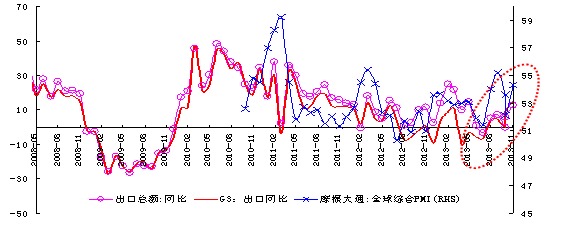

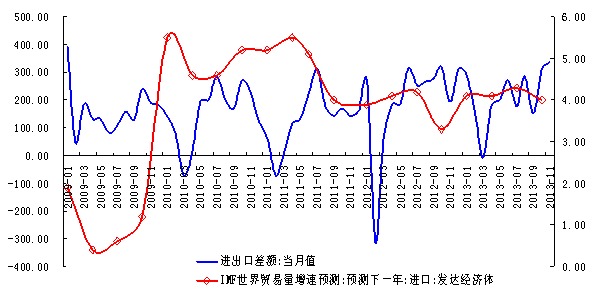

從分區域的出口增長走勢看,在11月中國對日本同比增速小幅回調的背景下,當月中國對美國出口同比大幅反彈至17.7%、創下一年半新高,對歐盟出口同比大幅更是超預期反彈至18.5%、創下近兩年以來的新高。受益於歐美傳統聖誕旺季有效需求的季節性增長,當月中國對G3(歐盟、美國、日本)發達經濟整體出口增速反彈至15.2%的近兩年新高,與此同時,11月中國對東盟、金磚四國等多元市場的出口也出現了不同程度的小幅增長,這與近期摩根大通全球綜合PMI持續反彈走高的態勢互為印證。

圖1 歐美聖誕旺季訂單需求的季節性增長推動11月出口反彈走高

資料來源:交行金研中心

二是年末“出口虛增”隱約可見,可能也在一定程度上解釋了11月兩位數超預期的出口激增。

窺一斑可知全豹,我們可以從以下四點對可能存在的“出口虛增”予以佐證:

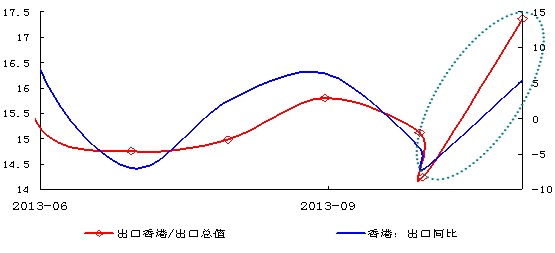

首先,11月對港出口同比“由負轉正”、轉口貿易占比再創七個月新高,可能並不是外貿增速向好的“拐點”信號,相反很可能是因為年末再現了熱錢借道經常項下的轉口貿易流入中國內地。

從分區域的出口增長數據看,11月中國出口香港的同比增速開始“由負轉正”,從上月的-7%回升至5%左右;與此同時,對香港轉口貿易的占比也重現七個月以來的新高。考慮到十八屆三中全會后央行主動加大了“信貸去杠桿”調整結構力度,年末國內貨幣市場資金持續偏緊;並且在市場普遍預期中國央行將繼續堅持“盤活存量、用好增量”審慎政策、未來歐央行則“可能實施負利率”的政策取向下,中外利差倒掛仍將延續,人民幣單邊升值壓力將顯著高於貶值預期。因而我們認為,不排除年末再現了熱錢借道經常項下的轉口貿易流入內地。

圖2 11月對港出口同比“由負轉正”、轉口貿易占比重現七個月以來新高

資料來源:交行金研中心

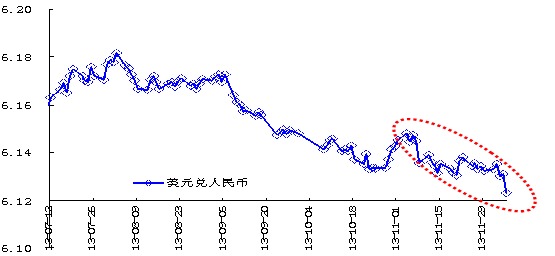

其次,11月加工貿易出口同比增速“由負轉正”與年內人民幣持續單邊升值的經驗走勢不符。從經驗數據分析看,人民幣單邊不停歇的逐月升值將在一定程度上擠壓加工貿易的利潤空間,不利於加工貿易的反彈增長。

圖3 11月人民幣匯率不停歇的單邊升值與加工貿易“由負轉正”不符

資料來源:交行金研中心

從人民幣對美元的月度同比升幅走勢看(直接標價法),進入2013年以來人民幣兌美元匯率中間價基本呈現了逐月攀升的走勢,11月當月人民幣升幅仍高達2.5%左右;相反,11月加工貿易出口同比增速卻由上月的-0.8%反彈至了本月的5.1%。在當前國內制造業PPI同比增速持續負增長的背景下,人民幣持續升值很可能將導致外向型企業出口利潤收窄、加工貿易增速下滑;11月加工貿易“由負轉正”推動出口反彈的態勢,與年內匯率升值的走勢與經驗分析不符。

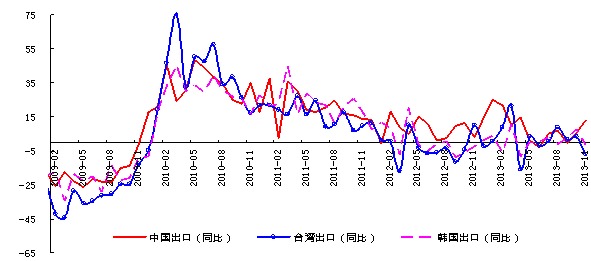

第三、11月中國再現兩位數出口激增的“一枝獨秀”局面,與韓國、中國台灣等東亞出口導向型經濟體集體外貿低迷的走勢不符。

圖4 中國出口激增“一枝獨秀”與東亞出口經濟體外貿低迷的走勢不符

資料來源:交行金研中心

從東亞出口導向型經濟體的歷史走口增速數據看,在當前全球經濟、金融形勢高度聯動的背景下,2008年以來中國大陸、中國台灣、韓國呈現了出口增速緊密聯動的一致走勢。在全球經濟弱復甦持續、整體出口低迷的當前形勢看,11月韓國出口出現了超預期的明顯下滑,出口增速由10月的7.23%下探至11月的0.2%,預計11月中國台灣出口同比增速也將延續近期來的負增長低迷走勢。相反,11月中國出口同比增速再現兩位數的超預期增長,與韓國、中國台灣低迷態勢截然相悖。我們認為,11月中國出口一枝獨秀與區域內出口導向型經濟體外貿聯動的走勢不符。

最後,11月中國出口強勁拉動當月外貿順差創下2009年以來的歷史新高,與金融危機以來全球經貿弱復甦的格局也不相符。

圖4 11月順差創近五年新高與金融危機以來全球經貿弱復甦的格局不符

資料來源:交行金研中心

從2009年“金融大救助”以來全球貿易增長恢復情況看,當前世界經貿活動整體處於弱復甦的恢復增長階段。IMF世界貿易量增速預測表明,2013年發達經濟體的進口貿易增速已小幅恢復至4.0%左右,但整體增速低於2009年主要央行聯手救助時約一個百分點左右。在當前全球系統性金融風險基本消退、而新興經濟體著手考慮信貸去杠桿的背景下,世界貿易弱復甦的格局難以支援中國出口大幅激增的事實。11月中國出口強勁拉動當月外貿順差創下2009年以來的歷史新高,與金融危機以來全球經貿弱復甦的格局也不相符。

聯系到此前國內新聞媒體報導,年末臨近,為力爭實現年初的考核目標、防止出現“虎頭豹尾”,部分地方政府明顯加大了GDP沖刺工作。我們認為,受制於當前國內貨幣資金普遍偏緊、融資困難導致短期內固定資產投資增速難以大幅提升的現實約束,部分地方政府可能既有能力也有動力通過“高報出口、做大順差”的方式,推高凈出口對GDP的貢獻,從而力爭完成年初既定的GDP考核目標,這可能也是一定程度上年末順差超預期增長的原因之一。

事實上,在海關總署公布11月外貿順差之前,國家外匯管理局7日宣布,已於日前發布《國家外匯管理局關於完善銀行貿易融資業務外匯管理有關問題的通知》,以遏制無真實交易背景的虛假貿易融資行為,防范異常外匯資金跨境流動,督促銀行完善貿易融資真實性、合規性審核。我們認為,在當前人民幣升值預期持續存在的背景下,外貿虛增將顯著加大外匯儲備的管理難度和市場有效匯率的形成。未來應在持續保持對“貿易順差超預期增長”的檢測和關注、有效查處和打擊虛假貿易的同時,酌情考慮適時適度的擴大人民幣匯率的波幅區間,從而充分發揮市場對匯率形成機制的決定性作用,有效改變和對沖人民幣單邊升值壓力及預期。

受益於人民幣單邊升值帶來的貿易福利改善,在主要進口大宗商品數量保持增長的同時、進口商品價格普遍下跌,從而引致了11月當月中國進口增速小幅回調至5.3%。

首先,從分產品的進口細項看,11月份中國主要的進口商品仍在不同程度的恢復性增長。

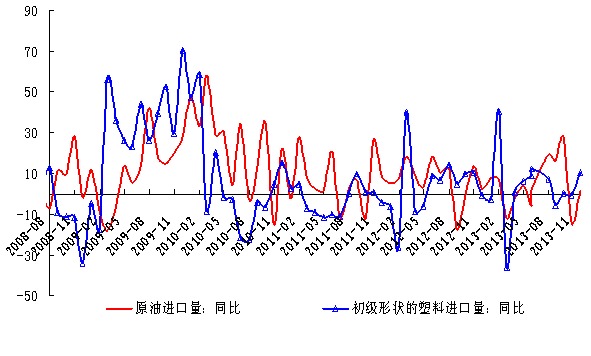

從與內需高度相關的第一大進口商品--原油進口量的增速看,11月原油進口量增速、上游基礎化工品中的初級形狀塑料進口量開始轉跌為升。原油和初級形狀塑料進口的回升,表明上游原材料的采購正在明顯轉向擴張。

圖5 11月份中國原油、初級石化產品進口數量同比保持增長

?

?

資料來源:交行金研中心

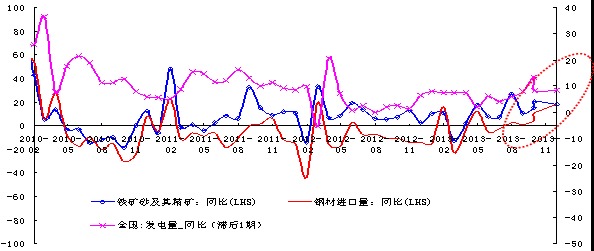

11月,與大型固定資產投資項目相關的鐵礦砂及其精礦、鋼材進口同比增速繼續呈現加速增長的態勢,這和近期全國水泥價格已經出現連續大漲的趨勢互為印證。事實上,從重點區域的水泥價格走勢看,近期華東、東南地區普遍出現了“水泥庫存下降、價格超預期上漲”的局面,水泥市場供需兩旺的態勢表明與大型固定資產投資項目相關的進口需求仍處於穩中趨升的態勢。

圖6 與基建投資相關的鐵礦砂及精礦、鋼材進口呈現出加速增長的態勢

資料來源:交行金研中心

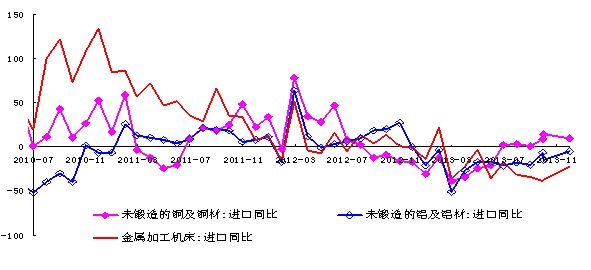

11月,在固定投資進口需求明顯擴張的同時,反映微觀企業自主投資意愿的部分相關進口需求也在小幅改善。其中金屬制品業(未鍛造銅及銅材、未鍛造鋁及鋁材、金屬加工機床)等相關進口需求均出現了不同程度的小幅改善。不過,受制於國內“重資本、重化工”制造業普遍存在產能過剩、PPI同比仍負增長的制約,微觀企業補庫存意愿可能依然疲弱。

圖7 11月部分制造業自主性投資的進口需求趨於改善

資料來源:交行金研中心

其次,受益於人民幣單邊升值帶來的貿易福利改善,11月主要進口商品價格普遍下跌,從而在一定程度上引致了當月進口小幅回調。

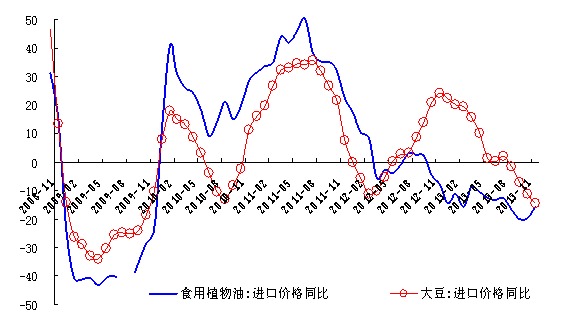

從主要農產品(行情,問診)進口價格同比增速看,作為生豬養殖的主要成本決定因素之一--進口大豆價格同比仍在小幅下調。從國內生豬的豬糧比歷史走勢看,大豆進價基本決定了國內豬糧比的走勢,且通常領先約一個季度左右。基於2013年以來國際大宗農產品價格同比整體下行的走勢判斷,預計國內豬肉市場整體供應較為充足,預計未來數月豬肉價格回升幅度有限。

圖8 11月農產品進口價格同比增速仍在小幅下調

資料來源:交行金研中心

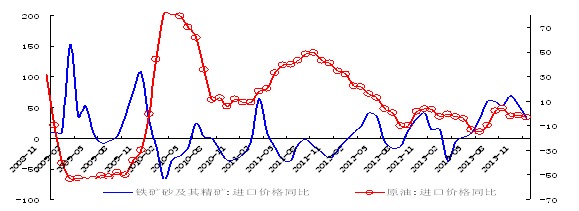

11月,受益於人民幣持續單邊升值帶來的貿易條件改善,以及全球弱復甦格局下的國際大宗商品普遍回落,主要礦產資源的進口價格同比增速均也在回落。預計受此影響,近期國內制造業PPI細分指數中的礦產資源生產資料同比增速可能也將繼續回調。

圖9 11月主要礦產資源的進口價格同比增速均也在回落

資料來源:交行金研中心

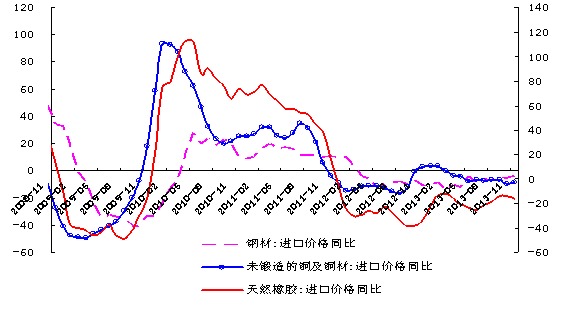

11月,橡膠、有色商品進口價格同比增速均也在回落,預計受此影響,近期國內制造業PPI細分指數中的橡膠、有色商品資料同比增速可能也將繼續回調。

圖10 11月橡膠、有色商品進口價格同比增速均也在回落

資料來源:交行金研中心

預計12月出口同比將平穩增長。就歐洲市場來看,三季度歐元區GDP增速放緩至0.1%,低於前一個季度的增長0.3%;10月份歐元區通脹率降至4年低點0.7%,遠低於歐洲希望的2%左右的目標價格水平。就美國市場而言,雖然美國經濟增速整體趨於回暖,但近期部分數據顯示其經濟復甦並不穩固。不過,考慮到上半年一度出現的兩位數以上的出口虛增,整體預計全年出口同比增速略超8%左右。

預計12月進口同比也將保持平穩增長常態。在國內固定投資需求持續升溫的帶動下,受下游需求向中上游傳導的影響,包括鐵礦石、原油在內的主要大宗原材料進口數量將繼續保持增長;同時為減輕外貿的順差性失衡、緩解人民幣升值壓力,預計未來政府也將進一步推動包括先進技術設備、關鍵零部件和部分高階消費品在內的商品進口,從而推動整體進口增速穩步增長。不過,考慮到年內PPI同比持續負增長、微觀制造業層面仍在一定程度上存在著“通縮”壓力,未來進口需求整體可能改善有限。綜合預計全年進口同比增速將為7.5%左右。

表1:中國近幾年的當月進出口額及同比增長率

|

(億美元)

|

出口

|

進口

|

順差

|

出口同比%

|

進口同比%

|

|

2010合計

|

15779.32

|

13948.28

|

1831.04

|

31.3

|

38.7

|

|

2011合計

|

18986

|

17434.6

|

1551.4

|

20.3

|

24.9

|

|

2011-01

|

1507.30

|

1442.80

|

64.50

|

37.70

|

51.00

|

|

2011-02

|

967.40

|

1040.40

|

-73.00

|

2.40

|

19.40

|

|

2011-03

|

1522.00

|

1520.60

|

1.40

|

35.76

|

27.41

|

|

2011-04

|

1556.86

|

1442.63

|

114.23

|

29.90

|

21.80

|

|

2011-05

|

1571.60

|

1441.10

|

130.50

|

19.40

|

28.40

|

|

2011-06

|

1619.80

|

1397.10

|

222.70

|

17.89

|

19.03

|

|

2011-07

|

1751.30

|

1436.40

|

314.90

|

20.40

|

22.90

|

|

2011-08

|

1733.10

|

1555.60

|

177.50

|

24.50

|

30.20

|

|

2011-09

|

1696.70

|

1551.60

|

145.10

|

17.10

|

20.90

|

|

2011-10

|

1574.91

|

1404.58

|

170.33

|

15.90

|

28.70

|

|

2011-11

|

1744.60

|

1599.40

|

145.20

|

13.80

|

22.10

|

|

2011-12

|

1747.20

|

1582.00

|

165.20

|

13.40

|

11.80

|

|

2012-01

|

1499.40

|

1226.60

|

272.80

|

-0.50

|

-15.30

|

|

2012-02

|

1144.71

|

1459.54

|

-314.83

|

18.33

|

40.29

|

|

2012-03

|

1656.60

|

1603.10

|

53.50

|

8.90

|

5.30

|

|

2012-04

|

1632.50

|

1448.30

|

184.20

|

4.90

|

0.30

|

|

2012-05

|

1811.40

|

1624.40

|

187.00

|

15.30

|

12.70

|

|

2012-06

|

1802.10

|

1484.80

|

317.30

|

11.30

|

6.30

|

|

2012-07

|

1769.40

|

1517.90

|

251.50

|

1.00

|

4.70

|

|

2012-08

|

1779.73

|

1513.13

|

266.61

|

2.70

|

-2.60

|

|

2012-09

|

1863.50

|

1586.80

|

276.70

|

9.90

|

2.40

|

|

2012-10

|

1755.70

|

1435.80

|

319.90

|

11.60

|

2.40

|

|

2012-11

|

1793.80

|

1597.50

|

196.30

|

2.90

|

0.00

|

|

2012-12

|

1990.24

|

1674.61

|

315.63

|

13.90

|

6.08

|

|

2013-01

|

1873.66

|

1582.19

|

291.46

|

25.00

|

28.80

|

|

2013-02

|

1393.70

|

1241.20

|

152.50

|

21.80

|

-15.20

|

|

2013-03

|

1821.90

|

1830.74

|

-8.84

|

10.00

|

14.10

|

|

2013-04

|

1870.60

|

1689.00

|

181.00

|

14.70

|

16.80

|

|

2013-05

|

1827.66

|

1623.41

|

204.25

|

0.90

|

-0.06

|

|

2013-06

|

1743.16

|

1471.91

|

271.24

|

-3.27

|

-0.87

|

|

2013-07

|

1859.91

|

1681.73

|

178.18

|

5.12 |

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇