鉅亨網新聞中心

摘要:

我們認為:鐵礦石期貨主力合約為1405合約(下稱I1405)的可能性大;其960元/干噸的掛牌基準價偏低,高開或早盤沖高可能性大,首日主要運行區間很可能在1000元/干噸上方。理由:

目前青島港主流的61.5%PB粉濕噸車板價是915元左右,換算為標準品干噸價是1005元/干噸左右。按照期現無風險套利理論估算出的I1405合約價格約在1065元/干噸左右;但參考新加坡礦石掉期和國內螺紋鋼期貨價差結構分別估算,則分歧較大:目前新加坡市場遠月高貼水,而國內螺紋鋼期貨遠月升水。一種邏輯認為鐵礦石期貨的內外盤套利會使得國內礦石期貨也出現遠月貼水的狀態;另一種邏輯認為國內鐵礦石期貨和螺紋鋼期貨之間的套利會使得礦石期貨出現遠月升水的狀態。我們偏向於后者,I1405合約會跟隨螺紋期貨出現小幅升水。假設I1405合約升水2%的水平,則合理價位在1025元/干噸;即使平水,I1405合約價格也將在1005元/干噸左右。I1405和首日運行區間將在1005-1025元/干噸之間。無論采用期現無風險套利的方法估算還是參考已上市相關期貨品種價差結構估算,I1405合約首日直接高開或沖高站上1000元/干噸的可能性較大。

從套利角度看,新加坡礦石掉期和國內礦石期貨跨市場套利可行性較難,投資者主要可參考做多鋼企和焦化企業利潤水平、做空礦石商利潤水平這一邏輯,考慮到螺紋與礦石比值處於階段性低位的現狀,嘗試買螺紋拋礦石的套利操作。但這一規則還得看礦石期貨首日運行后的價位水平,如果礦石期貨主力合約平水甚至有不小升水,中長期買螺紋拋礦石期貨的操作可以嘗試。

一、近期鐵礦石市場狀況

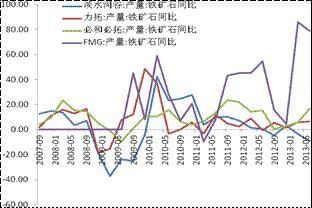

2005年以來,全球的鐵礦石產能一直處於穩步上升過程,2008年金融危機期間出現有較大幅度的下滑,但2009年開始,又進入到產能快速擴張階段,其中澳洲FMG礦商在中國資金的支援下,開始了快速擴張之路,目前已發展成為全球第四大的礦石商。2013年1-9月,礦石產量同比去年上升了近80%。

三大礦產量

今年FMG產能

數據來源:wind 國泰君安期貨產業服務研究所

美洲地區:淡水河谷2012年產量和銷量為3.2億噸和2.58億噸(49%銷往中國);13年上半年產量和銷量為1.41億噸和1.17億噸;其卡拉加斯的S11D項目預計於2016年出貨,於18年實現9000萬噸的產能,2014年淡水河谷產能還不會有大的釋放,2016年后會有快速上升。巴西鋼鐵企業CiaSiderurgicaNacionalSA(CSN)2012年產量和銷量為3370萬噸和2580萬噸(66%銷往中國);未來幾年將實現8900萬噸的產能,增加約6000萬噸的產能。 阿賽洛米塔爾2012年產量和銷量為6810萬噸和5440萬噸;13年上半年產量為3360萬噸;計劃與2015年實現8400萬噸的產能(主要為加拿大和利比亞等地區)。

?

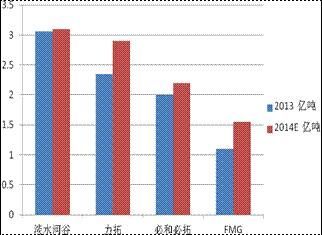

澳洲地區:力拓目前產能是2.3億噸,在今年年底后產能就將達到2.9億噸,增加6000萬噸。必和必拓目前產能2億噸,2014年增為2.2億噸。FMG在2014年產能將達到 1.55億噸,此后不會有大的變化。

而非洲鐵礦石產能擴張也值得市場關注,南非最大的昆巴鐵礦石公司年產量將從2013年的5300萬噸增至2019年的7000萬噸以上。

整體估算,到2014年全球前四大礦石商產能擴張將在1.2億噸左右,而今年1-8月全球粗鋼產量增速仍停留在2.4%附近,如中國鋼鐵需求增速繼續放緩,2014年全球的粗鋼產量增速可能會回落到2%以下水平,按這一增速估算,2014年全球粗鋼產量可能僅增長3000萬噸,折合增加62%品位鐵礦石需求4800萬噸。四大礦的新增產能即大大高於未來礦石需求。中長期看,礦石市場的供過於求局面很可能出現,反映到期貨市場上看,遠月合約難出現大的升水。例如新上市的鐵礦石期貨合約是I1403至I1409合約,結合螺紋鋼期貨的主力合約馬上會換月至RB1405,新上市的鐵礦石期貨合約第一個主力合約很可能也會是I1405合約,考慮到2014年全年可能出現的礦石供過於求局面,I1405合約相對現貨標準品價格的升水會在5%以內,會與目前RB1405合約升水4%這一幅度接近甚至更低。

2014年全球四大礦產能可能再增加1.2億噸

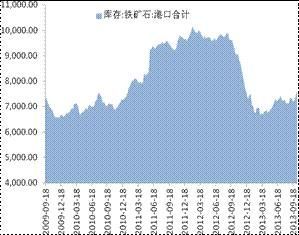

目前礦石庫存處於階段性低位 鋼廠補庫謹

數據來源:wind 國泰君安期貨產業服務研究所

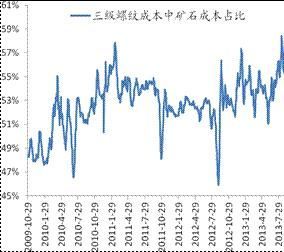

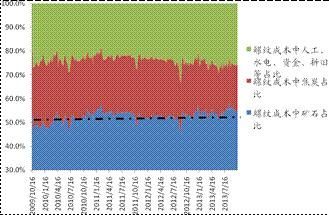

從庫存狀況看,目前港口礦石庫存處於階段性低位,但在大的去庫存化階段,鋼廠補庫非常謹慎,隨著煉鋼處於盈虧點附近,鋼廠集中補庫情況難以出現。而目前礦石占煉鋼成本中的比重已處於近四年來的高位,在55%以上,而中值是在52%左右,礦商侵占鋼企利潤的跡象比較明顯,這種情況下,鋼企高位采購礦石會更謹慎。

大型鋼企三級螺紋目前處於小幅虧損狀態

礦石成本占鋼材成本處於高位

數據來源:wind 國泰君安期貨產業服務研究所

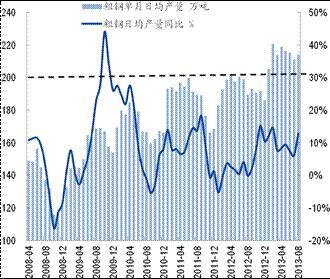

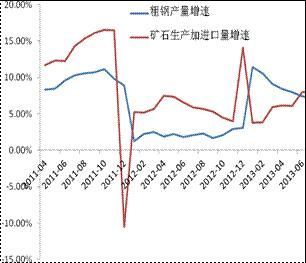

目前粗鋼日均產量維持在215萬噸左右,年化7.8億噸,日均產量繼續上升的空間有限,而從粗鋼產量和礦石供應增速看,目前已出現礦石供應增速超過粗鋼產量增速。

粗鋼日均產量歷史高位,繼續擴大產量的空間不大

礦石供應量增速已經有超過粗鋼產量增速的跡象

數據來源:wind 國泰君安期貨產業服務研究所

二、礦石期貨上市首日價格及價差分析

按無風險套利理論估算:

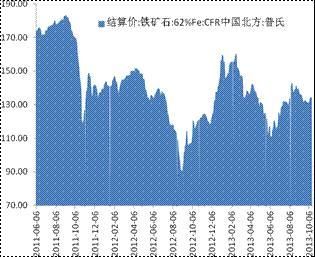

目前青島港主流的61.5%PB粉濕噸車板價是915元左右,換算為標準品干噸價是1005元/干噸左右。目前普氏指數統計的62%品位礦石價格為134美元,折算為標準品價格約為1002元/干噸左右。可以認為,我國新上市的鐵礦石期貨首日現貨標準品價格在1002-1005元/干噸附近。

普氏指數橫盤整理階段

主流粉礦價格折算成標準品價格走勢

數據來源:wind 國泰君安期貨產業服務研究所

假設目前買入現貨同時賣出期貨1405合約,囤貨至2014年5月份進行交割,期間是7個月的時間,按無風險套利理論估算2014年5月的期貨價格:

交割費:0.5元/干噸

入出庫費:按56元/干噸估算(假設按青島港或日照港(行情,問診)船舶運輸入出庫估算)

倉儲費:0.5元/干噸/天 210*0.5=105元/干噸

資金成本:1000(1+9%)*210/365*6%=37.6元/干噸 (假設期貨賣出保證金是9%,7個月按210天估算,貸款利息按6%估算)

如按現貨標準品價格是1004元/干噸估算,則1405合約的合理價位是:

1004+0.5+56+105+37.6=1203.1元/干噸

從理論上估算的鐵礦石1405合約會出現近20%的升水,主要是由於倉儲費和資金成本占比較大。實際操作中,不排除存在套利者先將采購的礦石囤積在社會倉庫,臨近交割時再注冊倉單拖入交割庫待交割。目前社會倉庫的倉儲成本可以降低至0.1元/干噸/天,這樣中間套利成本會減少近80元/噸,I1405合約的合理價位將在1123元/干噸左右。

如果采取的是提貨單交割,由於目前進口礦大多還是采取的月度指數定價,鎖定遠期合約進口鐵礦石同時拋期貨進行的套利可行性較難。期間節省的套利成本主要是入出庫費,按提貨單買入現貨同時拋出期貨I1405進行期現套利,成本比交割庫交割方式的期現套利成本會節省約56元的入出庫費。則I1405合約的合理價位將在1123-56=1067元/干噸左右。

?

按目前螺紋鋼期貨價差結構估算:

目前RB1405合約價格在3700左右,華東地區可交割標準品價格在3560左右,RB1405合約升水3.9%,假設鐵礦石I1405合約升水2%,則價格可能在1004*(1+2%)=1024元/干噸附近。

按目前新交所鐵礦石掉期合約的價差結構估算:

目前新交所鐵礦石掉期主要參與者是機構、貿易商、礦石商,類似於國內鋼材電子盤,每一筆交易的背后存在現貨市場的買賣意愿,但成交量不大,對於全球鐵礦石價格的影響有限。如果國內鐵礦石期貨上市之初跟隨新加坡鐵礦石掉期交易的價差結構,則很可能出現遠月高貼水的狀態,這也是反映出了礦石商壟斷格局凸顯出的現貨面緊張所造成的價差結構。按照目前新交所鐵礦石掉期1403合約相比現貨價貼水約10%估算,則國內鐵礦石期貨1403合約首日價格會運行在904元/干噸附近,而1405合約則可能運行在900元/干噸下方。

表1:2013年10月16日新交所鐵礦石掉期交易結算價格和成交狀況

|

合約月份 |

月度結算價格(US$) |

日成交噸數 |

持倉量(手) |

|

1310 |

132.75 |

545000 |

39835手合計為1991.75萬噸 |

|

1311 |

131.12 |

||

|

1312 |

128.94 |

||

|

1401 |

130.94 |

||

|

1402 |

126.56 |

||

|

1403 |

120.02 |

隨著國內鐵礦石期貨上市,新加坡鐵礦石掉期遠月合約的高貼水和目前國內螺紋鋼期貨遠月合約的升水形成鮮明對比,一個邏輯是鐵礦石期貨的內外盤套利會使得國內礦石期貨也出現遠月貼水的狀態;另一種邏輯是國內鐵礦石期貨和螺紋鋼期貨之間的套利會使得礦石期貨出現遠月升水的狀態。

到底國內鐵礦石期貨合約的價差結構會是哪種,取決於目前全球鐵礦石定價權的轉變,如果仍是一個強勢壟斷的礦石市場,賣方市場中無疑容易造成現貨市場的緊缺局面,導致近月合約強勢;如果在鐵礦石供過於求的趨勢下,賣方市場的格局出現了轉變,則國內鐵礦石期貨價差結構很可能參照螺紋鋼期貨的價差結構,出現遠月升水。我們偏向於后者。首日鐵礦石的參與者會以國內曾經參與螺紋、焦炭期貨等投資者為主,會偏向於礦石與螺紋之間的套利操作。(如果出現礦石期貨遠月貼水,自然會有大量買礦石拋螺紋的虛擬生產套利盤出現,將遠月礦價拉高。)

按三種估算方法得出的結果差別較大,結合前面我們對鐵礦石基本面的分析,在供過於求的預期下,市場可能難以出現第一種無風險套利估算方法得出的高升水,而出現跟隨新交所鐵礦石掉期出現遠月高貼水的狀態也難以出現。我們偏向於首日鐵礦石合約價差結構會跟隨國內螺紋鋼期貨,如按1405合約升水2%-5%估算,我們預計I1405合約首日的運行區間在1024-1054元/干噸。

三、螺紋期貨與礦石期貨之間的套利機會

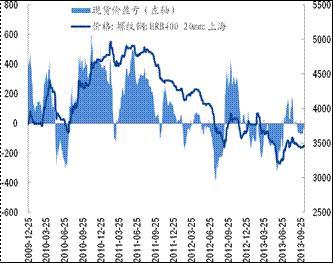

從以上關於鐵礦石基本面的分析看,礦石的中長期基本面可能會弱於鋼材;從目前礦石成本占一般低附加值的鋼材成本中比例看,55%左右的比例高於了52.9%這一4年來的平均值,焦炭在成本中的占比則從2010年的27%降低到目前的19.3%附近,大幅下降了7.7個百分點。這說明礦石價格的堅挺吞噬了國內煉鋼行業和焦化行業的利潤。做多鋼企和焦化企業利潤水平,做空礦石商利潤水平的邏輯可以嘗試。

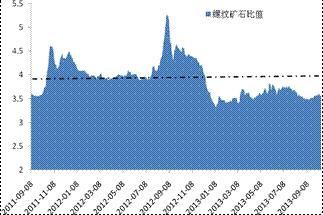

從螺紋鋼與礦石現貨價格比值看,目前這一比值處在3.55的階段性低位,近兩年這一比值的均值是3.95,統計上存在螺紋鋼價格低估而礦價高估的可能。買螺紋拋礦石的跨品種套利機會值得投資者關注。

礦石成本占比目前處於高位

螺紋礦石價格比值處於階段性低位?

數據來源:wind 國泰君安期貨產業服務研究所

綜上所述:礦石供過於求的局面逐漸產生,隨著國內鐵礦石期貨上市,礦石定價金融化步伐可能加速。礦石期貨的主力合約很可能跟隨螺紋期貨也是1405合約,升水會在5%以內。如按1405合約升水0-2%估算,我們預計I1405合約首日的運行區間大概在1000-1020元/干噸。按照大商所給出的960元/干噸的首日掛牌基準價,我們認為這一定價可能偏低,直接高開或早盤沖高的可能性大。

從套利角度看,新加坡礦石掉期和國內礦石期貨跨市場套利可行性不高,投資者主要可參考做多鋼企和焦化企業利潤水平,做空礦石商利潤水平這一邏輯,以及螺紋與礦石比值處於階段性低位這一現狀,嘗試買螺紋拋礦石的套利操作。但這一操作還得看礦石期貨首日運行后的價位水平,如果期貨與現貨價持平,中長期買螺紋拋礦石期貨的操作可以嘗試。

上一篇

下一篇