BlockBeats 律動財經

編者按:北京時間 7 月 23 日凌晨,美國證券交易委員會(SEC)正式批准了以太坊現貨 ETF,允許多支 ETF 於周二正式啟動交易。然而,或許是由於 ETF 的獲批預期早已被市場消化,ETH 的價格在 SEC 的公告發布後並未出現明顯波動,截至發文暫報 3442.62 USDT, 24 小時跌幅 1.3% 。

當下,市場最為關注的事項之一無疑是 ETH 價格的後續走勢,尤其是在明日 ETF 正式開放交易之後,ETF 所帶來的資金流入究竟能否提振 ETH 的價格?是否會出現潛在的「利多出盡即利空」的走勢?針對這些問題,沉迷於行情預測的投資機構 10x Research 再次發布了針對 ETH 後市走向的行情分析。

以下為 10x Research 原文內容,由 Odaily 星球日報編譯。

讓我們先來回顧一下以太坊現貨 ETF 的獲批歷程。

5 月 20 日,SEC 出乎預料地要求交易所更新其 19 b-4 申報材料,這意味著以太坊現貨 ETF 的申報進度得到了實質性進展,市場也根據這一變化將該 ETF 批准機率從 25% 直接提高到了 75% 。

5 月 23 日,SEC 正式批准了以太坊現貨 ETF 的 19 b-4 文件,解決了該 ETF 上市之前最大的一個問題。

自此之後的七天內,以太坊的期貨未平倉合約規模直接從 88 億美元增至 130 億美元,ETH 的價格也從 3065 美元躍升至短期最高點 3959 美元。

今日晨間,SEC 已正式完成了對以太坊現貨 ETF 的最終批准,允許該交易產品於明日開始交易。我們以往曾多次見證過類似的里程碑事件,比如 2017 年 12 月比特幣期貨的啟動, 2021 年 4 月 Coinbase 的上市, 2021 年 10 月比特幣期貨 ETF 的上市,以及 2024 年 1 月比特幣現貨 ETF 的上市,所有的這些里程碑之後都出現了短期的修正行情。

當前,交易用戶們正在不斷地詢問我們 ETH 是否會出現類似的走勢……

儘管 5 月底 ETH 的價格曾一度漲至 3959 美元,但 7 月初 ETH 的價格也曾一度跌至 3000 美元以下。這本身就表明,交易員們對於 ETH 價格的持續上漲信心不足。雖然 ETH 在本次 ETF 獲批之前已回升至 3500 美元,但我們懷疑許多人都會在 ETF 落地後立即選擇賣出獲利——甚至可能是在落地之前。

此外,圍繞着以太坊現貨 ETF 的營銷力度也相對較低,這可能會直接導致散戶或機構對於該 ETF 的興趣較低。貝萊德 CEO Larry Fink 最近曾進行過電視演講,但他也只是推廣了比特幣而非以太坊。這表明,(至少在初期)貝萊德的客戶對於 ETH 的興趣相對有限。

比特幣現貨 ETF 發布之時,期貨市場的年化資金費率接近 15% ,且曾在 2 月份一度增至 70% ,這吸引了許多套利資金的關注 ——它們會購買 ETF 並進行期貨對沖,以賺取套利收益。這一買入動作強化了圍繞着 BTC 的牛市情緒。

當前,以太坊期貨市場的年化資金費率僅為 7-9% ,這對於套利機構並不具備太大的吸引力,尤其是考慮至少為 5% (聯邦基金利率)的資本靜置成本。相較於 2 月份時比特幣現貨 ETF 的情況,以太坊現貨 ETF 預計不太可能吸引到太多套利資金的流入,從而削弱關於 ETH 的樂觀情緒。

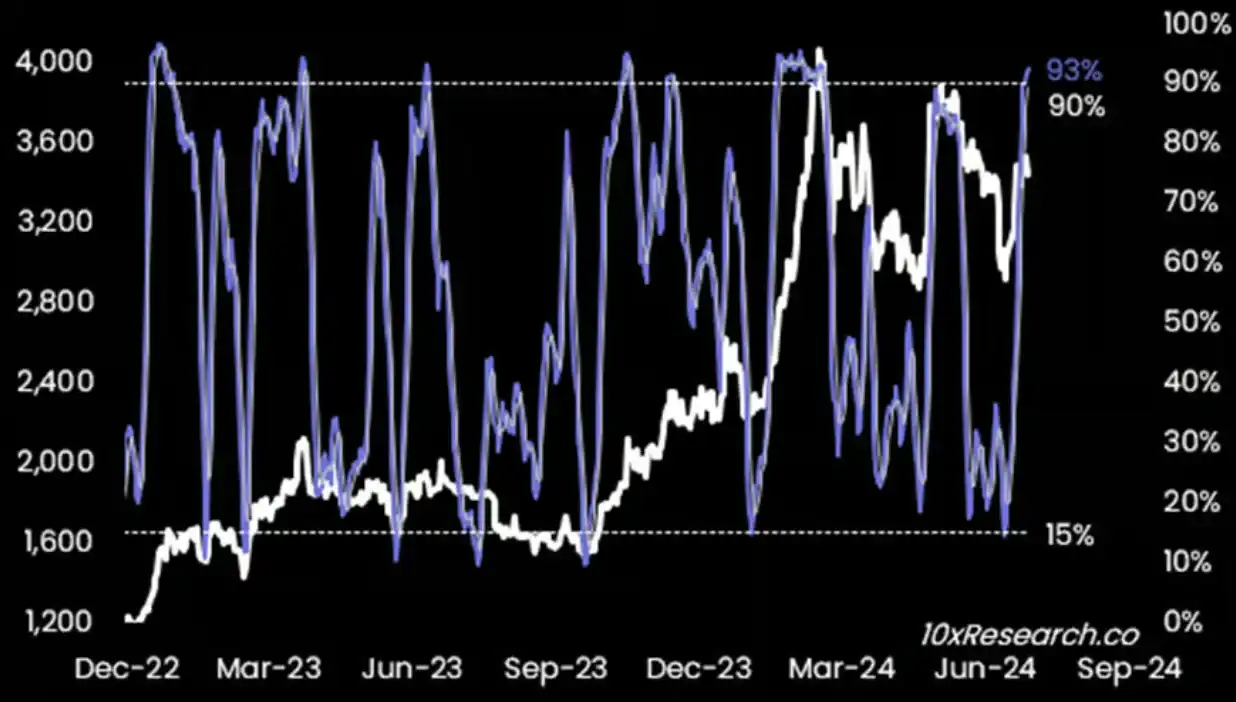

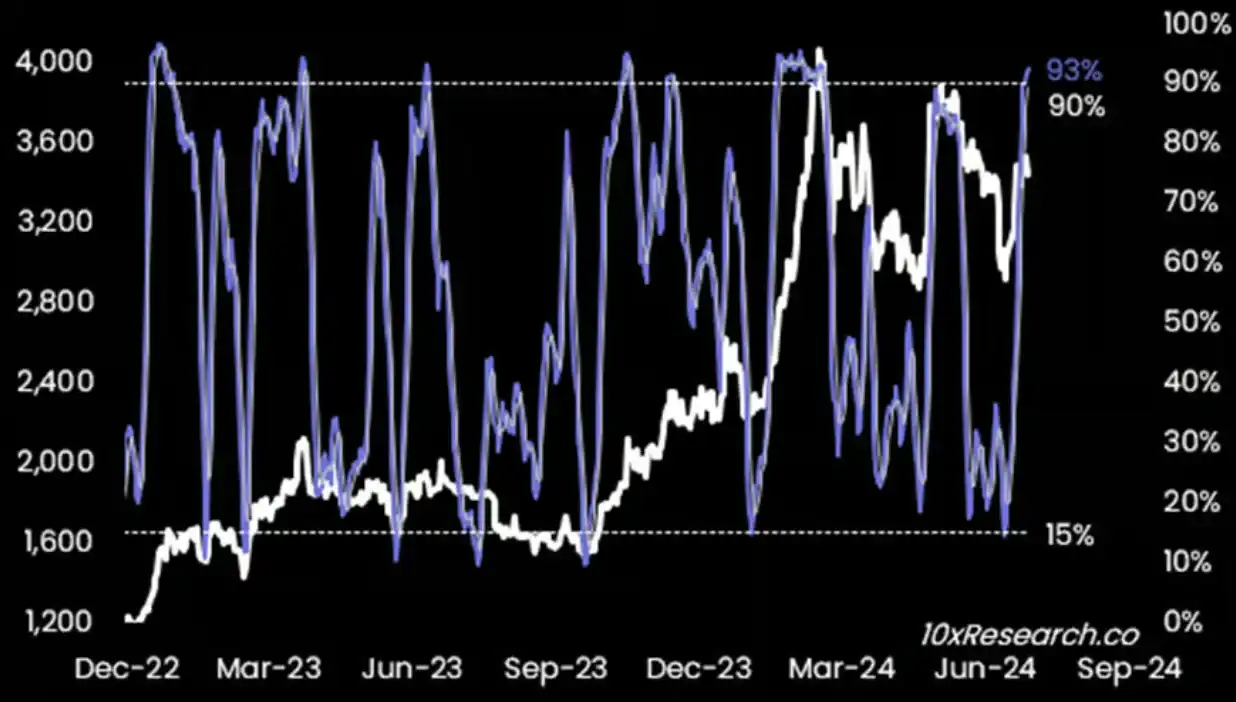

註:以太坊隨機指標(Stochastics indicator,大於 90% 意味著超買)。

從技術角度來看,ETH 的隨機指標(Stochastics indicator)已基本觸頂,這意味著當前是一個不錯的做空機會——我們會將最近的高點 3560 作為止損位。

相對而言,我們更傾向於在做多 BTC 的同時對沖做空 ETH,而非直接做空。交易者在操作層面上還可以賣出以太坊看跌期權,買入比特幣看漲期權。不過期權相對昂貴, 9 月 27 日到期的隱含波動率為 65% ,但 30 天的實現波動性僅為 50% ,這表明隱含波動性包含了顯著溢價。

從市場討論熱度來看,這一周期內關於 Solana 的討論也明顯高於以太坊。Solana 生態孕育了 meme 代幣的熱潮,而由於高昂的 Gas 費用,以太坊則錯過了這輪機會。我們可以引用各種數據來作證 Solana 的熱度要高於以太坊,比如 Solana 當前有著 1420 萬活躍地址,而以太坊只有 750 萬……

以太坊的市場主導地位在一個月前曾達到了 18.4% 的高點,現如今則已降至 17.0% 。市場興趣的缺乏也體現在了始終無法反彈的 Gas 價格上。2024 年 3 月的 Dencun 升級顯著降低了網路費用,但網路交易數量停滯不前,活躍地址數量也與三年前相似,以太坊網路幾乎沒有增長。

在零利率的貿易金融環境下,以太坊的質押收益優勢曾是該生態在 2020、 2021 年內孕育 DeFi Summer 的一個關鍵原因。如今,以太坊的質押殖利率僅為 3.12% ,Coinbase 的以太坊質押收益僅為 2.91% 。雖然 ETF 本身暫不涉及質押,但從收益角度看,機會成本是本周期 ETH 需求低迷的一個關鍵原因。

與 BTC 相比,ETH 上漲的 β 係數也在減弱。自這輪牛市開始以來,ETH 表現就一直不夠理想,如果從 2022 年 10 月開始算起,ETH 的表現要落後 BTC 40% 。

考慮到上述因素以及 ETF 的發行商尚未進行大規模的營銷活動;再加之部分交易員會選擇在消息落地之時平掉一些多頭倉位;此外還要算上灰度的潛在資金流出……這的確可以成為看跌 ETH 的理由,至少在初期會是如此。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇