BlockBeats 律動財經

我最近重新閱讀了三篇精彩的(在我看來是規範的)較早的加密貨幣帖子,這些帖子塑造了人們對加密貨幣價值捕獲的很多看法(胖協議、瘦應用程序、加密代幣和即將到來的協議創新時代)。

最初的胖協議論文在 L1 價值累積方面得到了很好的理解,但這也意味著您在 Dapp 中看到了更多的長尾動態,這意味著從成功機會百分比的角度來看,冪律更少(即許多代幣將值得*某事*,而很少有人會變成 0,正如我之前所寫的)。

我們在牛市(或許還有整個加密貨幣市場)中看到的是人們看待預期價值的方式發生了轉變。

這引導我們得出一個合乎邏輯的結論:如今,大多數開發者認為最極致的 EV(預期價值)之舉是構建新的 L1 或 L2,而不是 Dapps 或以應用為中心的協議,這導致了世界進一步的碎片化以及大量無用的區塊空間。隨後,他們採取降級措施,構建抽象層,以吸取 L1/L2 中的一些價值,比如在 LST 等方面。

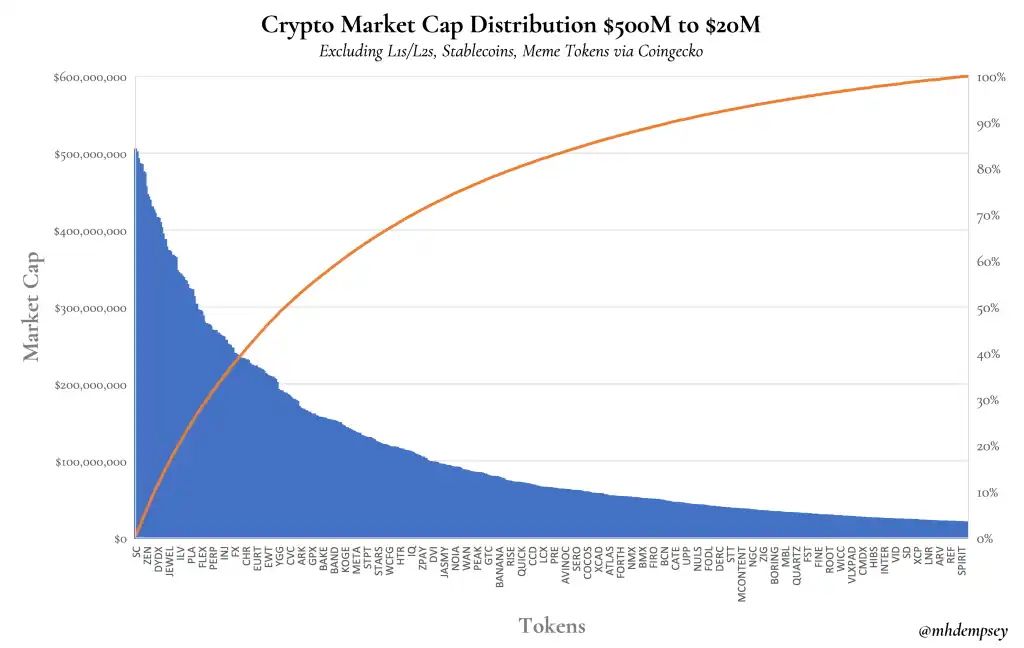

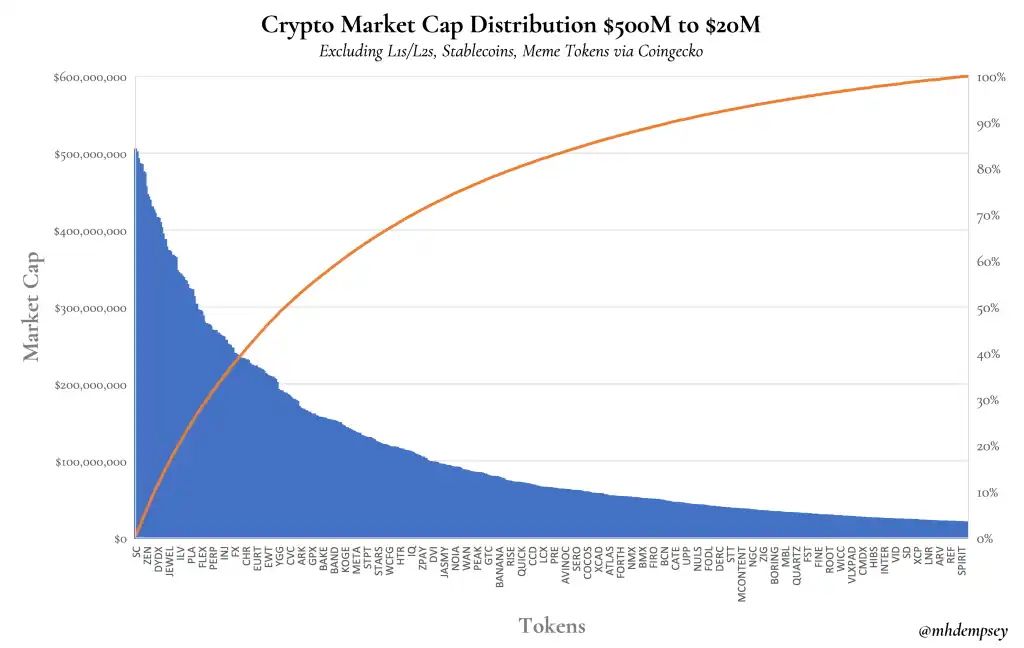

有些人可能會認為這種動態是由於區塊空間相對於加密貨幣中的 Dapp 的費用結構和「防禦性」。如上數據所示,L1 和 L2 構成了當今加密貨幣中累積經濟價值捕獲的大部分。這一點,再加上對區塊空間商業模式的更深入分析,解釋了以太坊等各種 L1 的大規模 FDV(更實際的是,在這一點上,比如在這裡插入殭屍 L1 之類的事情以及較小的範圍主導 L2 像 Arbitrum,並且還利用加密協議獲得的終端網路溢價,投機者願意對未來許多年的網路規模和滲透率進行建模,並在今天為此付出代價,從而導致高倍數。

也就是說,當你查看 Token Terminal 上所有協議的追蹤 365 天費用時,這在實用性上有些不成立,各種 DeFi 協議的速度遠遠超過了價值更高的區塊空間。

當然,2024 年的費用並不是一個完美的衡量標準,因為還有許多其他價值決定因素,包括防禦性、終端可擴展性、協議的凈利潤,甚至理論上代幣捕獲資金流的能力。

我們看到後者最近通過開啟 UNI 費用累積的提議進行了首次測試,隨著市場重新評估「無價值的治理代幣」獲取有形價值的可能性,一波其他 DeFi 協議的交易也隨之迅速上漲。

所以,是的,區塊空間是一個好生意(或許是一個具有較低監管障礙的乾淨生意),但如果我們揭開無知的面紗,現實是,今天創始人和投資者之間存在一個飛輪效應,或者可以說是一個惡性循環的反常激勵機制,這導致了區塊空間的持續創造。

投資者籌集更多資金,需要部署更多資金以尋求越來越大的回報。這種策略最容易通過投資資本密集型項目來實施。所有這些資本都需要找到回報,以證明數十億美元的 FDV 的創建和流動性是合理的。

我們可以按市值查看前 100 個代幣,並看到紅色代表屬於此框架內的代幣。正如人們所看到的,很少有價值數十億美元的協議不是有效的新型區塊空間,或者不是吸走基礎設施價值。如果您使用 FDV 而不是市值,情況也不會變得更好。

對於像我(以及我們的公司 Compound)這樣希望看到世界上加密物質的長期前景的人來說,我相信風險投資和創始人區塊空間通膨的這一周期將侵蝕生態系統(有些人可能認為它已經發生了)並且很可能導致更響亮的整體式與模塊化鏈式的爭論,這些爭論實際上並不重要,並且幾乎沒有取得任何進展。

每個周期我們都會獲得新的區塊空間,未充分利用的 L1 和 L2 會發生一些價值侵蝕,也許時不時地,看起來很像 L1 敘述(數據可用性、再質押等)的新價值捕獲將自身插入到一個稍小的飛輪,然後是一波模仿者和這些協議的第 n 個版本,沿着「不可思議的十億美元 FDV 代幣的安樂死過山車」下降。

最好的部分是,這些代幣可能仍然比具有實際用途和實際效用的真實應用程序更有價值。

這種存在的動態對加密貨幣來說是凈負面的,原因有兩個:

1)由於資本市場更喜歡現有的劇本並且風險/回報偏向下行,因此它阻礙了新的實驗。

2)它僅略微提高了加密貨幣的採用率。

曾幾何時,有許多基礎設施層面的領域需要創新。我們需要更多的區塊空間、更快的虛擬機、更好的法幣到加密貨幣軌道、更好的錢包入門等,以便啟用新的用例。現在我們處於一個不再受到技術限制的狀態。

您基本上可以在鏈上為早期採用者類型(其中有很多)構建任何您想要的東西,並且很快就會為世界大部分地區的早期多數/多數類型用戶提供工具。

如果我們退後一步,思考如何改變人們對加密貨幣預期價值的看法,我們就可以實質性地改變加密貨幣的發展軌跡,而不僅僅是略微推動該行業的發展。

這些後續步驟有大約 3 條清晰且合乎邏輯的路徑,理想情況下會導致以更多樣化的方式獲取價值並構建有意義的協議和 Dapp。

1、基礎鏈的有效雙頭壟斷/寡頭壟斷

隨著智慧型手機的轉型以及每個 OEM 都有自己的操作系統和應用程序生態系統,行動設備經歷了與現在的加密貨幣類似的範式。Blackberry、PalmOS、Windows Phone、Android、iOS 以及許多其他操作系統都意味著擁有手機 + 操作系統組合的願望存在碎片化。最終,iOS 和 Android 兩個占主導地位的生態系統出現了。

許多人將 Solana 和以太坊進行了比較(因為 Android 有各種軟體分支,Google Play 商店的價值以類似於 EVM 工作方式的方式累積,價值可以從 L2/L3 累積到 ETH 的結算層)ETC。)。

這將導致 +EV 要做的事情是開發主導雙寡頭(或兩者)的 Dapp,以及諸如 Restake 之類的碎片解決器或 Arbitrum Research 的 Chain-Clusters 之類的東西來獲取價值。

這是推動加密貨幣長期價值的最佳結果,因為它將從結構上迫使創新進入應用層,並創建一個飛輪,通過 Dapp 和 L1 相互協調提升,實現加密貨幣總市值的增長。

2、一個分散的去中心化/中心化/應用程序鏈的未來,Cosmos 的人們可能會因為應用程序鏈的理論而喜歡它,而中心化的玩家會因為消除了信任而喜歡它(JPMChain 是怎麼回事)

這是一個去中心化範圍的弗蘭肯斯坦模型,其中價值獲取可能被那些精心策劃各種「區塊鏈」碎片的參與者所吸走,也許類似於 AWS、Azure 和 GCP 從增長中提取(並實現)主要價值傳統軟體以及更新穎的人工智慧軟體中的應用程序。

Solana 令牌擴展 4 是這個世界上另一個有趣的框架,它可以再次創建一個踏腳石,我們可以看到加密貨幣在許多周期中以與我們看到的類似的方式發生「中心化 → 去中心化」動態軟體中會出現「捆綁→分拆」循環。

3、我們只是不斷推出具有高 FDV 的新代幣,並因為投機和金錢而對區塊空間進行新的敘述

這個未來很糟糕,我不再浪費言語討論它,但它是一個非常真實的未來。我建議閱讀也許有點迂迴的虛無主義,以她為例。

為了推動許多真正相信加密貨幣的人所希望的未來,一些核心的事情需要改變:

1)我們必須創建更長期、更複雜的代幣鎖定。

無論你是在與創始人還是投資者交談,這句話都會不斷點頭……然後就幾乎沒有什麼變化。這就引出了第二個問題:

如果我們都聲稱我們想要這樣做,誰負責這樣做?

投資者表示,他們無法推動更長的禁售期,因為他們會失去與其他願意接受更短禁售期的公司的交易。創始人表示,投資者也希望縮短鎖定期,而較長時間的鎖定期可能很難留住人才。

在這個世界裡,這可以由較大的基金/這些基金的有限合夥人共同推動。還有一種可能性是,在你的給定項目可以與快速背心代幣一起分叉的世界中,一部分創始人可能會推動這一點作為一種聲明。

黑馬和最有可能的候選人是社區,更廣泛的生態系統可能會迫使變革。我們最近看到了這一點,Starkware 團隊受到了有效的欺凌,改變了他們的團隊和投資者的解鎖時間表。

在一個更長期、更複雜的代幣解鎖世界中,如果你推出無用的區塊空間,零售和社區通常有多年的時間將他們的代幣傾銷給你,並在投資者和團隊能夠捕獲價值之前將市場用作稱重機。這會讓第 100 個 L1 望而卻步。

此外,這將要求 dapp 考慮更長期的產品開發周期和價值獲取,而不是開發不可持續或長期增值但仍能讓團體從生態系統中提取資本並豐富團隊和投資者的明星產品。

在所有情況下,您都可以將解鎖與時間+(可玩性較低)里程碑聯繫起來,以便在一定程度上克服明顯的結構性劣勢,人們可能會認為您與其他代幣解鎖速度更快的團隊相比存在明顯的結構性劣勢。

2)我們需要一些突破性的非基礎設施協議。

Aave/Compound/Maker/Uniswap 等人從代幣角度創造了價值,並推動了智能合約的新用例,因此激勵了一代構建者進入 DeFi。這創建了一個由 DeFi 構建者組成的生態系統,該生態系統應該在多個周期中複合。

可能需要其他大規模勝利,如 Helium、RNDR、Livepeer 或更多,才能繼續擴大超過 10B+ FDV(並超越殭屍 L1),才能改變潮流,使 DePIN 或其他類別內的建築達到預期價值看起來值得。我對這個領域以及其他許多領域充滿信心,價格將推動活動,從一個類別轉移到另一個類別,獲勝者為每個類別鋪平道路,並激發新的雄心勃勃的射門。

3)我發現自己有時會回到超結構作為一個概念。

雖然我認為在考慮 Eth 和 Solana 或加密貨幣領域出現的任何其他寡頭壟斷時,這些都過於理想化,但 dapp 的價值可以實現凈增值,而不會對「利潤」造成太多不必要的拖累,這一想法很有趣。

換句話說,如果我們能夠簡化基礎設施和中間件,就像我們在為智能合約進行論證時喜歡做的那樣,我們可以想象一個世界,其中所有加密貨幣構建者的激勵都位於可以帶來實際用途的 Dapp 中-案例和擴展的用戶,選擇不是應該建立在什麼 L1/L2 之上,而是用戶想要擁有什麼代幣來持續捕獲該協議創造的價值。

當前區塊空間的碎片化和過度擴展可能只是早期生態系統弄清楚什麼有意義、什麼沒有意義的自然結果,並且加密貨幣的早期金融化導致了短期內的難度更大。長期優化。我們最終可能會發現少數占主導地位的 L1 和 L2,而過去十年的代幣價值結構將成為加密貨幣「早期」的獨特記憶。

不管怎樣,我很清楚,當我們進入資本流動、用戶採用和數量上升的新周期時,加密貨幣的最佳路徑是預期價值更多地偏向應用程序、遠離基礎設施。事實上,它是存在主義的。

最終結果可能看起來類似於基礎設施和應用程序開發的更加良性的循環,類似於基礎設施階段的神話中描述的循環。

最終,我們得到了我們對加密貨幣的要求。

如果 L1 和 L2 以及再質押協議等不斷積累絕大多數資源,那麼我們將不斷尋找永遠不會出現的應用程序、用例和未來。

有了這個潛在的結果,我想起了那句名言:

「瘋狂的定義就是一遍又一遍地做同樣的事情,卻期待不同的結果。」

「原文鏈接」

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇