解決離岸風場融資難題 綠色金融資產證券化 鬆綁籌資捆龍鎖

台灣銀行家

撰文:林奇澤

離岸風電需要多元籌資管道,而金融資產證券化應是可行的解決之道。離岸風電專案融資授信期間長,站在資金活化角度,金融資產證券化可以活絡與釋出銀行現有的債權,並將資金轉而提供支持第三階段區塊開發離岸風電的籌資。

目前全球投資於淨零轉型的資金嚴重不足,但民間卻有龐大資金不能運用,特別是保險資金與退休基金等機構投資者,經常苦於無合適的投資標的。為了解決此不合理現象,就必須排除這些基金投入再生能源基礎建設的障礙,才能進一步引導這些資金投入減碳行列。其中證券化更是被各國寄予厚望,期盼導引更多資金投入,加速我國淨零轉型。

接軌國際 透過投融資發揮金融影響力

2015 年在巴黎召開的聯合國氣候變化綱要公約會議(COP21)通過了「巴黎協定」,訂出全球增溫幅度控制在比起工業革命前上升不超過攝氏 2 度及最好不超過攝氏 1.5 度的目標。據 Net Zero Tracker 最新資料統計,全球超過 130 個國家或地區宣示 2050 年前實現淨零排放,我國亦於 2022 年將淨零排放列為施政重點,因此國家發展委員會在 2022 年 3 月底公布了台灣 2050 淨零排放路徑規劃,確立了「能源轉型」等在內的四大目標。

其中,再生能源比重將大幅提高,離岸風電開發列為重點項目之一,因此未來會有很大的籌資需求。為此,金管會在 2022 年 9 月正式發布「綠色金融行動方案 3.0」,力促金融業者透過投融資業務發揮金融影響力,協助企業積極加入「淨零轉型」行列,支持淨零排放目標的達成。

在我國 2050 淨零排放路徑「能源轉型」部分,再生能源裝置容量將持續擴大,規劃至 2050 年,太陽光電目標達 40 至 80GW,離岸風電目標達 40 至 55GW;2050 年再生能源發電占比將超過 60%,因此未來會有龐大的資金需求。以離岸風電為例,第一階段為「示範風場」;第二階段為「潛力場址」,前兩階段將完成 5.7GW 裝置容量的設置。

2026 年至 2035 年進行第三階段「區塊開發」,將釋出 15GW 裝置容量,由於離岸風電建置成本高昂(約新台幣 2 億元╱MW),扣除 2 成 5 開發商的自籌款後,未來 10 年仍需要超過新台幣 2 兆元以上的資金,因此開拓多元籌資管道,以協助產業順利籌資,顯得非常重要。

引導更多資金 縮小能源轉型缺口

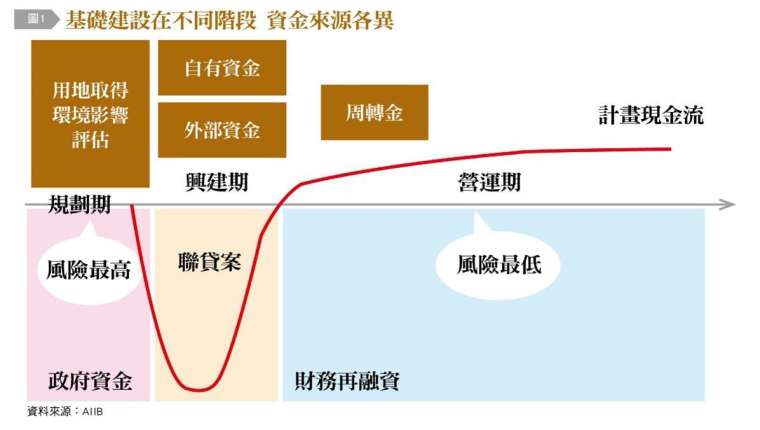

如何引導更多資金縮小能源轉型的資金缺口?亞洲基礎建設投資銀行(AIIB)解釋,基礎建設在不同階段的資金來源〔圖 1]。首先,基礎建設規劃期及興建期,因為沒有穩定的現金流,風險較高,資金來源為自有資金及願意承擔高風險的外部資金;接下來進入營運期,因為有穩定的現金流,風險最低,資金來源為周轉金。在能源基礎建設生命週期上,每個階段風險不一,各種資金對風險的接受度也不一樣。進入營運期後,可由機構投資人接手。

目前我國前兩階段 7 家離岸風場〔表 1],已初步完成約新台幣 4,926 億元的籌資(包含開發商股權投資的自籌款),除了股權投資之外,主要資金來源為「專案融資」及「企業融資」兩項,目前銀行團對離岸風電的融資金額已逼近新台幣 4,000 億元,但尚未包含正在進行中的海龍風電聯貸案。海龍風場裝置容量 1,044MW,融資金額預估為新台幣 1,500 億元。

考慮第三階段離岸風電需要多元的籌資管道,但未來銀行業需要提供更多授信協助,前兩階段國內銀行團離岸風電融資金額將近新台幣 4,000 億元,部分銀行接近產業授信集中度的限制,隨著第三階段陸續釋出 15GW,10 年融資需求約為新台幣 2 兆元以上,未來恐有銀行業授信動能不足的疑慮。

再者,外資銀行授信可能飽和及亞太地區離岸風電開發對資金有排擠效應,前兩階段融資授信,外資銀行占了約三分之二,比例較高,近期市場上外資銀行透露有想要出脫離岸風電授信資產的意願,顯示外資銀行對我國離岸風電授信胃納量已逐漸達到飽和。另外,來自於亞太地區日本、南韓及越南等國家正積極發展離岸風電,將會有龐大的資金需求,對外資銀行持續參與我國離岸風電專案融資,會有一定程度的資金排擠效應。

因此,為了解決籌資上的困境,離岸風電需要多元的籌資管道,而金融資產證券化應是一個可行的解決之道。離岸風電專案融資授信期間長,約為 20 年生命週期,站在資金活化角度,金融資產證券化可以活絡與釋出銀行現有的債權,並將資金轉而提供支持第三階段區塊開發離岸風電的籌資。

國際趨勢認可 綠色金融資產證券化提供轉型動能

以國際機構支持綠色金融資產證券化的趨勢來看,歐盟銀行局(EBA)於 2022 年 6 月也發表「發展永續證券化」報告,提到希望進一步調整相關法規,形塑對再生能源證券化更為友善的法規環境。此外,國際再生能源總署(IRENA)、氣候債券倡議組織(Climate Bond Initiativ)與 G20 等近期的報告指出,皆支持綠色金融資產證券化導引更多的資金協助全球淨零轉型。因此「證券化」是導引更多資金投入再生能源,達成全球淨零轉型及推動再生能源發展的重要手段之一。以美國成功案例為參考,揭示再生能源資產打包成金融資產證券化商品,再由投資人投資接手,是非常可行的管道。

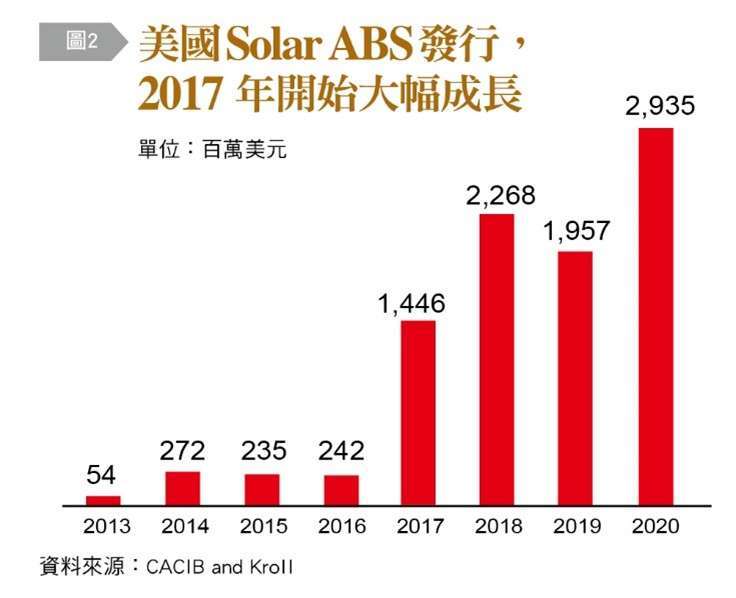

美國太陽能金融資產證券化商品(簡稱 Solar ABS),是為其住宅屋頂型太陽能產業的債務融資主要來源之一,自 2013 年累計至 2020 年以來,已成功完成 42 筆太陽能 ABS 交易,有來自不同規模、期限和信用等級,總發行量超過 94 億美元的金融資產證券化商品。由〔圖 2]可知,美國 Solar ABS 的發行,從 2017 年開始已經有了大幅度成長。

另外,以總部位在美國馬里蘭州並在紐約證券交易所上市的 Hannon Armstrong 永續基礎建設投資公司為例,於 2013 年 12 月發行了一檔 1 億美元混合型低碳資產抵押證券。此次發行的信用基礎,是來自於 100 多個風能、太陽能及能源效率等專案的現金流量,所有專案均具有投資等級的信用評等。這一成功案例,顯示具有信評的綠色資產,經過金融資產證券化,將有助於發行人更容易在分散的氣候投資市場上實現規模化募資。於是在 2014 年 10 月,Hannon Armstrong 公司再次以 1.15 億美元的價格,發行更多由風能資產為基礎的低碳資產抵押證券。

發揮金融影響力 提供創新、多元金融產品

借鏡國外成功案例,不妨參考美國太陽能及混合型低碳資產抵押證券化商品成功案例,我國離岸風電綠色金融資產證券化,需要有專為再生能源募資的資產證券化「特殊目的公司」及引進「信用增強機制」。

另外,在 2021 年 2 月台灣金融研訓院舉辦的「我國發展綠色債券市場之機會與挑戰」座談會,有銀行業者表示,關於金融資產證券化部分,現有相關法令及法規已經相當完備;金融資產證券化技術及相關知識,台灣金融業也都已經很具備,惟關鍵因素是如果能找到一個「外部信用增強機構」,就可以帶動我國綠色基礎建設金融資產證券化商品的蓬勃發展。

未來,我國若能開放金融資產證券化商品籌資,將有助於離岸風場的建構,並且引導壽險資金及退休基金投資相關的金融資產證券化商品。金融機構更可藉以發揮金融影響力,提供創新、多元的金融產品,成為輔助台灣離岸風電開發的重要基石,運用市場機制引導經濟邁向永續發展,實踐綠色金融行動方案 3.0 的核心策略目標,支持淨零排放目標的達成。倘若促成再生能源金融資產證券化發展,將可大幅促進我國離岸風場資金來源更多元。(本文作者為台灣金融研訓院金融研究所中心助理研究員)

來源:《台灣銀行家》158 期

更多精彩內容請至 《台灣銀行家》

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇