BlockBeats 律動財經

2022 年 10 月 21 日,混合算法穩定幣協議 Frax Finance 推出的以太坊流動性質押產品 frxETH 上線,截至今日,正好滿 100 天的時間,frxETH 從 0 增長到超 8.14 萬枚,價值約 13 億美元。

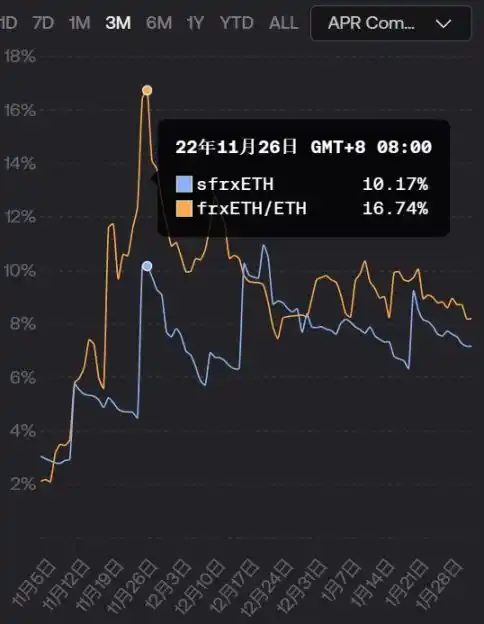

而這般突飛猛進的增長背後,離不開其近兩個月來平均 8% 甚至一度達到 16% 以上高質押收益的推動(同期 Lido 僅為 5% 左右),那 frxETH 的高收益究竟從何而來?

和 Lido 旗下的 stETH 類似,frxETH 是 Frax Finance 為質押以太坊的用戶提供的流動性質押Token。

不過與 stETH 直接通過 rebase 方式向 stETH 用戶發放質押獎勵不同的是,frxETH 用戶並不能直接獲得質押獎勵——如果 frxETH 用戶要獲取以太坊質押收益,則需要將 frxETH 再次質押為 sfrxETH。

只不過質押獎勵的積累方式仍是 frxETH,但由於並非所有用戶都選擇將 frxETH 再度質押為 sfrxETH,因此隨著時間的推移,sfrxETH 將會積累更多的 frxETH,

這意味著在 sfrxETH 用戶退出時,可以在整個 frxETH 獎勵池子參與瓜分,從而獲得相對同類產品更高的殖利率,舉個簡單的例子:

假設 Frax 合約中總共有 100 枚 ETH 被質押為 frxETH,其中只有 30 枚通過二次質押鑄造為 sfrxETH,那這 30 枚 sfrxETH,將按比例瓜分這 100 枚 ETH 的質押獎勵(frxETH 形式)。

簡言之,未選擇將 frxETH 再度質押為 sfrxETH 的用戶,將自己那份質押獎勵讓渡給了 sfrxETH 用戶。

那麼問題來了,為什麼會有 frxETH 用戶不選擇二次質押,願意將自己的收益讓渡給 sfrxETH 用戶?

因為 Frax Finance 為 frxETH 用戶提供了另外一個收益選擇——將 frxETH 存入 Curve 的 frxETH/ETH 流動性池,收穫 LP 收益。

從用戶角度看,Frax Finance 其實是為 frxETH 提供了兩種收益路徑:

先將 ETH 質押為 frxETH,然後存入 frxETH/ETH 流動性池吃 Curve 收益,同時讓渡出自己的 frxETH 質押收益;先將 ETH 質押為 frxETH,然後再度質押為 sfrxETH,這樣在獲得自己質押收益的同時,額外獲得第一部分用戶讓渡出來的 frxETH 質押收益;

理論上講,選擇在 Curve 的 frxETH/ETH 流動性池(frxETH)和選擇二次質押(sfrxETH),會因為殖利率的差異逐步形成動態的套利平衡,從而將兩個不同選擇的殖利率始終保持在同一區間。

而根據 Frax Finance 官網數據,截至 2 月 1 日二者的殖利率也確實比較接近:Curve 的 frxETH/ETH 流動性池(frxETH)為 8.24%,二次質押(sfrxETH)為 7.17%,二者的占比也基本接近。

那麼問題又來了,為什麼 Frax Finance 能夠有底氣在自己的流動性質押產品里加入 Curve 池收益的差異化設計?又如何能夠保持 frxETH/ETH 流動性池的高收益?

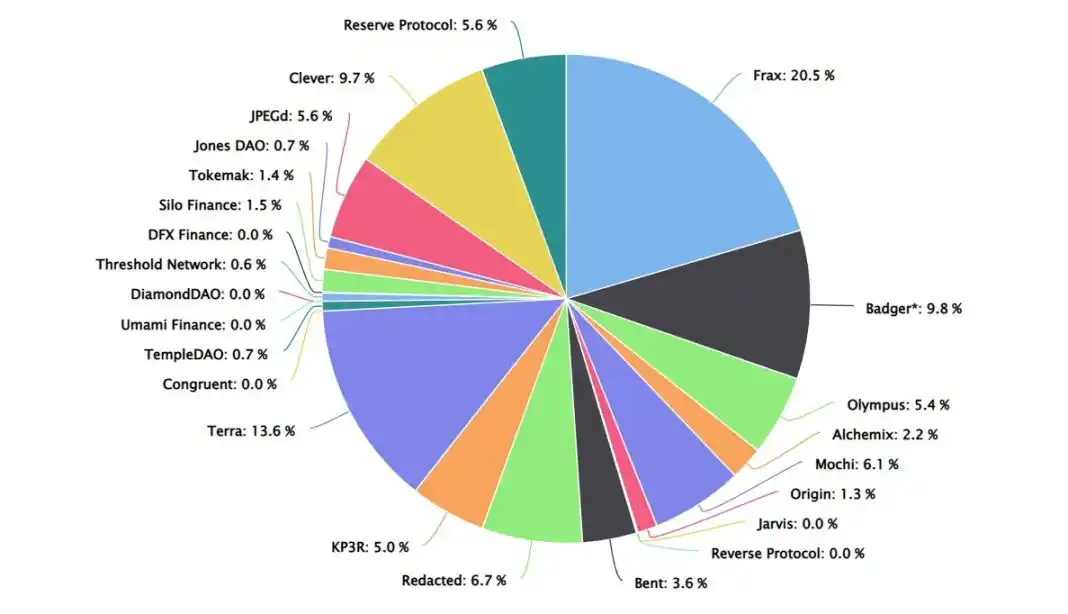

一言以蔽之,因為 Frax Finance 持有最多的 Convex 治理 Token CVX(20.5%),而 Convex 控制着一半以上的 Curve 投票權(veCRV),這就給了 Frax 利用巨額匯率影響 Curve 的獎勵排放,進而創造更高收益的可能(延伸閱讀《讀懂日益激烈的「CRV 爭奪戰」,Convex 如何「挾 Curve 以令穩定幣諸侯」?》)。

這時我們或許可以先回顧一段歷史。

2022 年 4 月,Terraform Labs 發布新提案,計劃在 Curve 上推出 UST、FRAX、USDC、USDT 4pool,直接劍指彼時居於穩定幣市場核心的 3pool(USDT、USDC、DAI)。

從某種程度上講,DAI 在維持其掛鈎方面所取得的成功歸功於 Curve 上的 3pool 的部署。

因此原本在 Terraform Labs 的構想中,Terra 和 Frax Finance 作為 CVX 兩個最大的協議持有者,可以通過 vlCVX 的巨額賄賂影響 Curve 的激勵政策,從而維持 4pool 池中的深度流動性,使得 4pool 成為流動性最好和使用最頻繁的跨鏈穩定幣池。

這不僅意味著實現 4pool 對 3 pool 的顛覆,也即 UST 與 FRAX 對 DAI 的市場取代,甚至可以進一步改變穩定幣賽道的賽道格局。

不過 2022 年 5 月 UST/Terra 的崩潰,令這個構想戛然而止,Frax Finance 的規劃也折戟沉沙。

但半年之後,Frax Finance 終於再度憑藉 frxETH 的推出,將其對 Cureve 的影響成功變現。

總的來看,Frax Finance 通過對 Curve 的影響力,為 frxETH 找到了不同於 stETH 等同類產品的差異化競爭優勢——frxETH 與 sfrxETH 套利平衡下的更高收益選擇,背後更隱藏着 frxETH/ETH 錨定調節等複雜的產品邏輯。

100 天,從 0 到 13 億美元,伴隨著 3 月份上海升級節點的臨近,frxETH 後續能否成為以太坊流動性質押賽道的異數,拭目以待。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇