BlockBeats 律動財經

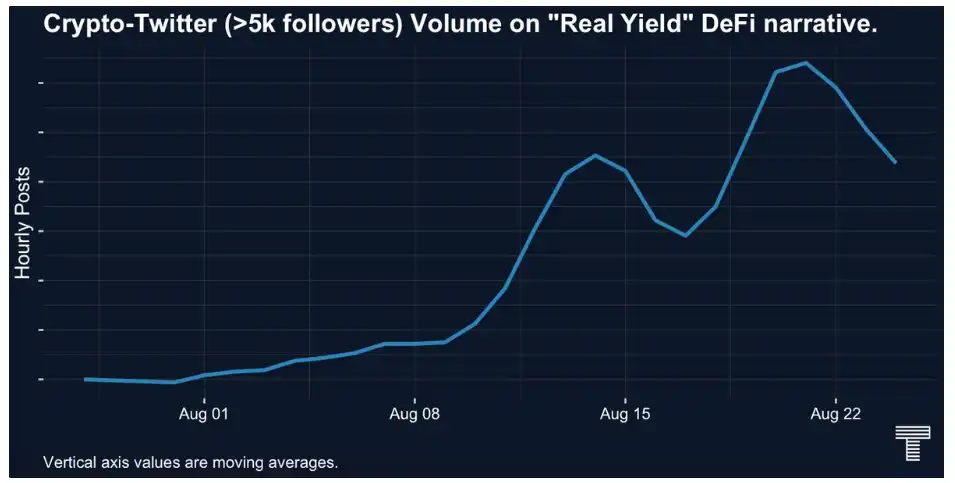

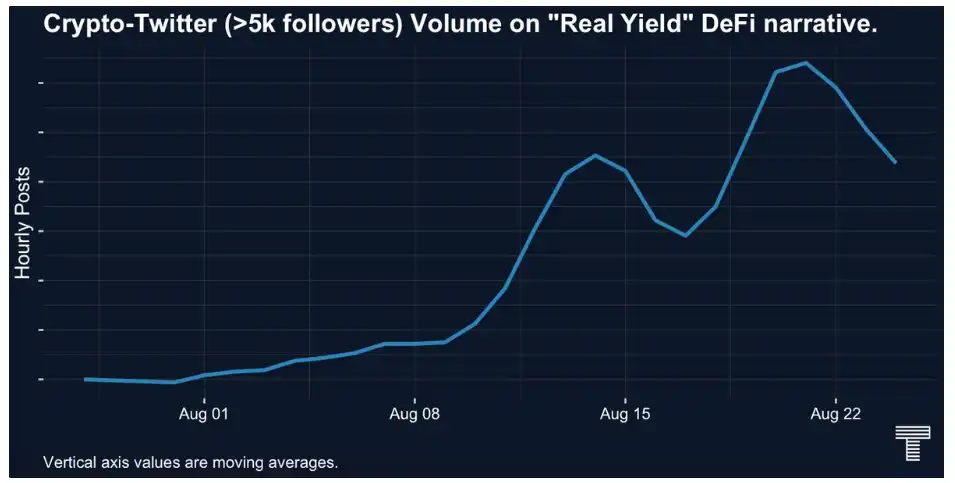

自 8 月份以來,推特上的 KOL 對 Real Yield 的討論越來越激烈。這一討論的起源和爆火與 GMX 在熊市里出色的表現相吻合。

Real yield 和它從字面意思上所表達的一樣,哪些 DeFi 協議能夠產生真實的收益,並把這樣的收益反饋給用戶;從另一個角度來理解就是協議不再單純的用自己的Token來激勵流動性挖礦,而是給予用戶穩定幣或者主流 Token ,如 ETH,USDT 等。

Terra 崩潰、Celsius Network 和 Voyager Digital 申請破產以及 Three Arrows Capital 倒閉。這些衝擊為之前 DeFi 的狂熱者們的心蒙上一層陰影,「DeFi 已死」的論調不絕於耳。在這樣的大背景下,Real Yield 敘事的出現十分簡單有力,它不僅是 DeFi 用戶美好的期望,也象徵着 DeFi 項目與龐氏騙局的抗爭,追求可持續的項目收益並把收益返還給用戶。

但是任何熱議的敘事都需要反覆推敲和考量,本篇文章希望從三個方面來審視 Real Yield 計算上的合理性,以及從敘事角度來看 Real Yield 出現的意義:

Real Yield 概念梳理

Real Yield 如何計算

Real Yield 意義探討

在目前對 Real Yield 的定義中,主要集中在兩個問題:

1)協議的凈收益(net revenue)是否為正?

2)若凈收益為正,協議是否將其分給 Token 持有者?更重要的是,協議以什麼樣的形式分發,協議的增發 Token ,還是主流 Token 如穩定幣,ETH?

定義的分野點在於:

1)Real Yield 的協議的凈收益(net revenue)為正;

2)Real Yield 的協議將收益以主流 Token 的形式,分給 Token 持有者。

以這兩個標準為出發點,重新去評估目前主流的 DeFi 協議是否能產生 Real Yield,我們會看到其中值得探討的地方。

在 defiman 的一篇針對 Real Yield 的研究里,19 個協議中有 12 個協議的凈收入為正,但在 12 個協議中只有 4 個激勵協議有正的凈收入。19 個 TOP 協議的每周總凈收入為 -7,300 萬美元。在排名靠前的協議中情況尚且如此,對於新興的 DeFi 協議來說,實現正收益更是一件很難的事。

同樣,在這篇研究文章中,我們能看到,實際上 19 個頂級協議中只有 6 個協議將主要收益分配給 Token 持有者,每個協議分配的數量如下所示,Synthetix 和 GMX 等永久協議目前處於領先地位,緊隨其後的是 LooksRare 和 X2Y2 等 NFT 市場。

採用何種 Token 形式分配給用戶,是 Real Yield 概念中爭論不休的一點。

目前的情況是:19 個 TOP 協議中的 11 個協議,都在使用自己的 Token 進行激勵。8 個不激勵的協議中有 2 個還沒有 Token (Opensea 和 MM)。

在熊市,用戶更加關注真金白銀的收益,所以更偏好於 ETH 或者穩定幣的形式支付,但如果我們換個角度思考,如果在牛市,或許用戶偏好會傾向於協議的 native token,因為原生 Token 也能捕獲更大的價值想象空間。

在這 19 個協議中,將真實收益分配給 Token 持有者的協議有 6 個:Synthetix、GMX、LooksRare、X2Y2、Convex 以及 Curve。在統計時段中,每周分配收益最多的協議是 Synthetix,然而由於 Synthetix 的凈收入為負,所以其真實收益分配的可持續性存疑。

從概念上,Real Yield 的定義可以從收益與分配兩個問題出發,但我們也能看到在這個定義背後的值得商討之處。同樣,在具體計算上,也存在一些模糊的因素,我們將以公式的形式在下一節進行探討。

大部分定義對 Real Yield 的計算可以總結為真實收益=協議收入- Token 成本,比如 @defiman 採用的公式為:

Net Revenue = Protocol Revenue - Market value of protocol emissions

我們來逐個分析這個計算公式中的細項:

之所以大部分文章選定凈收入作為衡量協議營收的指標是因為,營運成本這樣的數據一般很難找到或者完整的捕捉,比如基礎設施和團隊工資相關的資訊,所以用凈收入作為指標可以理解。

首先,不同賽道的協議總收入組成不一樣:比如,DeFi 中的 DEX 協議收入組成來自交易手續費,其中由於費率的原因,期貨(永續)交易的收入一般來說遠遠優於現貨交易的收入。

其次,在 DeFi 項目中,協議總收入不一定是衡量一個協議最終極的指標;為了體現競爭優勢,現貨交易手續費可能會越來越低。例如為了擴大交易受眾,Uniswap 就部署到更便宜的 Polygon,這一定程度降低了協議總收入;而為了跟 Curve 競爭,引入了針對穩定幣對 0.01% 費用 TIER。所以 protocol margin 看起來確實很薄(見以下表格),這樣一來雖然協議收入降低了,但是用戶數量可能會提高。由此可見,不同賽道的協議對 revenue 的 trade off 並不一樣。

首先 token emission 之所以當作成本減去是因為在 Token 持有者的角度看來,這是一個協議引流的營銷策略,此外, Token 的增發使現有流通的 Token 價值被稀釋。

當前 Token 釋放的市值 = 當前幣價 * Token 流通量(選取時間段內的 Token 流通量,3 月/1 年等) 然而, Token 價格波動難以計算,而且在牛市和熊市環境下也會影響 Token 波動的幅度

Token 釋放這個變量在以上公式里的意義:如果我們希望協議凈收入最大化,那麼 Token 釋放成本就需要最小化。當然,只要 Token 釋放和營運成本總和小於協議總收入也算是健康的。因為在目前的長尾 DeFi 項目發展階段,用戶需要 Token 釋放來作為激勵;但是長期來看,由於自身具有反身性 Token 釋放不是可持續的引流手段。

目前,如果所有的項目一味追求 Real Yield,選擇將這些費用指向 Token 持有人而不是 DAO,這將在未來導致一些問題出現。

在圍繞 UNI 和 LAO 的費用討論中,可以看出這樣的趨勢:所有 DAO 往後都被催促着定義和確定它的 Token 支付政策。如何在 DAO 內部去平衡這種收入分配,是 DAO 組織和 Token 持有者的博弈論遊戲。

同樣,選擇適度的把錢留在 DAO 內部,以留住人才和資助新的發展,從長遠來看將更好地服務於社區。

我們雖然指出了 Real Yield 作為衡量 DeFi 指標有待商榷的地方,但是一切事情的出現都有符合當時環境的原因。

在 2021 年的時候,幾乎所有 DeFi 協議都十分激進的用 Token 釋放的模式來快速吸引流動性。DeFi 協議直接的「內卷」和 FOMO 情緒創造了這樣的現象。上一輪 DeFi 的熱潮在今年年中 Terra 及 Celsuis 等項目的崩盤聲中戛然而止。隨著熊市到來,幣圈行情的泥沙俱下,市場開始質疑 DeFi 的實際作用,投機情緒退卻,用戶和研究者開始深究 DeFi 項目產生的是真金白銀還是 meme coin 泡沫。

可以說,對 faked yield 的抨擊,導致對 real yield 的需求和追捧。

同時,8 月底,據 Nansen 數據顯示,GMX 上交易筆數一度超過 Uniswap,成為 Arbitrum 網路周內交易筆數最多的協議。GMX 作為產生「實際收益」(RealYield)的項目之一,Real yield 敘事徹底被點燃,KOL 熱議誰會成為下一個 GMX,甚至成為了 DeFi 項目新的營銷策略。

在熊市的環境裡,用戶會更加追求穩定且真實的收益。如果一個項目被公允為 Real Yield 的項目,這樣子的評價能夠成為用戶去篩選靠譜項目的一個重要指標。或者說隨著 DeFi 的發展,用戶開始審視 APY 的可持續性,兩位數的 APY 讓人們望而卻步,也希望能進一步探討 DeFi 到底能否為加密貨幣圈帶來真實價值。

對於項目方而言尤其是初始時期的項目,雖然貼上 real yield 的標籤能夠快速博人眼球,但是根據上述的 Real Yield 定義和分析方法來說不一定成立。比如做期權策略的 Polysynth 在推特名字上打出 real yield 的標籤,雖然 Polysynth 給出的收益確實是穩定幣,但是本身資產放進他們管理的策略金庫中將面臨着極大的風險,投資者可能會面臨高達 60% 的本金損失。

此外,即便打上 Real Yield 的標籤對長期發展並無益處。目前階段,DeFi 項目初期仍然需要利用流動性挖礦來做冷啟動,那麼一味的追求 real yield,意味著用於協議建設的資金會得到壓縮,比如社區建設、項目研發、市場營銷等。

市場並不是通過數字運轉的,而是故事,narrative。

有一個理論學科名叫 Narrative economics(敘事經濟學),理論核心在於文字和語言能夠輕易的影響市場上人們的行為,從而去影響市場。市場是具有波動性且情緒化的,因為參與市場的人們很傾向於聽故事。有趣的敘事能夠觸動人的價值觀,進而連接人跟人之間的行為。

因此及時跟蹤市場上的敘事是有必要的,這也是我們討論 Real Yield 的原因。它的背後有基於數字的解讀和翻譯,這樣的故事才能夠去調動人們的情緒去參與投資和交易。

《敘事經濟學》一書的作者羅伯特希勒也表示,

「最終,由於未獲得充分的資訊,大批人士做出了導致經濟波動的決策……而且,他們的決策推動了整體的經濟活動。由此可見,肯定是具有吸引力的敘事推動了這些決策。」

敘事經濟學的理論固然存在,但是想要成為一個好的研究者與投資者,需要進一步的去對敘事進行解讀,分辨清合理的點和值得商榷的邏輯。

這是我們重新審視 Real Yield 的原因。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇