有效徵收富人與企業稅賦 解套美國聯邦政府債務上限問題

台灣銀行家 2022-01-13 11:11

撰文:邱萬鈞

美國雖為全球市場經濟的典範,但並非完美無缺,政府債務不斷擴張,以及舉債上限所引發的相關問題,就是這個制度需要改進的地方。而美國政府所發行債務的利率是金融市場重要的指標,更須注意觀察其後續發展。

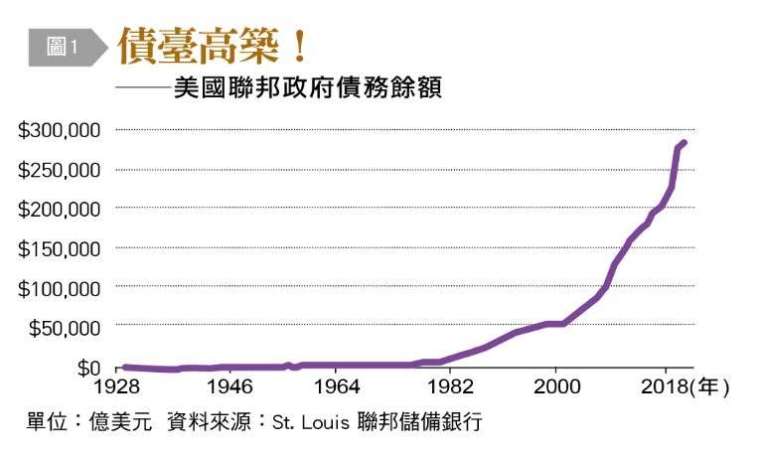

自 1990 年代末期後,由於美國聯邦政府長期連年預算赤字,以至於債臺高築,為了避免違約,提高政府債務法定上限(Debt Ceiling)成為近日討論的熱門話題。截至 2021 年 10 月底,聯邦政府債務餘額已累積達 28 兆 2,000 億美元,接近 28 兆 4,000 億美元的上限。這種情況乃是長期多項因素所造成〔圖 1〕,主要為長期投入在伊拉克、敘利亞和阿富汗的反恐戰爭、沉重的社會安全體系與衛生健保福利,加上近年來持續且大規模減稅,以及 2008 年金融危機,不僅經濟衰退降低了稅收,而國會還不得不以增加聯邦政府支出來刺激經濟。

聯邦政府赤字金額持續擴大

從 COVID-19 疫情大流行開始,美國聯邦政府自 2020 年 4 月,花費巨額特別經濟刺激計畫,包括工資和貸款等業務支持以及對個人的紓困性支出,如薪資保護計畫(Paycheck Protection Program, PPP),到 2021 年 10 月底總額已經約達 3 兆 6,000 億美元,債務因此一年瞬間成長超過 20%,堪比造成由 2008 年到 2011 年金融危機之下,美國政府債務大幅攀升了 42%。美國政府經濟刺激資金在一定程度上,也對 2021 年以來的消費者物價指數上漲創下歷年來新高起了推波助瀾的效果。美國政府目前正在全心著力國內的經濟問題,增加政府投資期以帶動經濟成長。在 11 月,國會陸續通過規模高達 1.2 兆美元的基礎設施法案(Infrastructure Investment and Jobs Act),以及到 2031 年前花費 2 兆 4,000 億美元的「重建美好未來法案」(Build Back Better Act),並送交總統拜登(Joe Biden)簽署生效。可以預期的是,此舉將會造成聯邦政府赤字金額持續擴大。

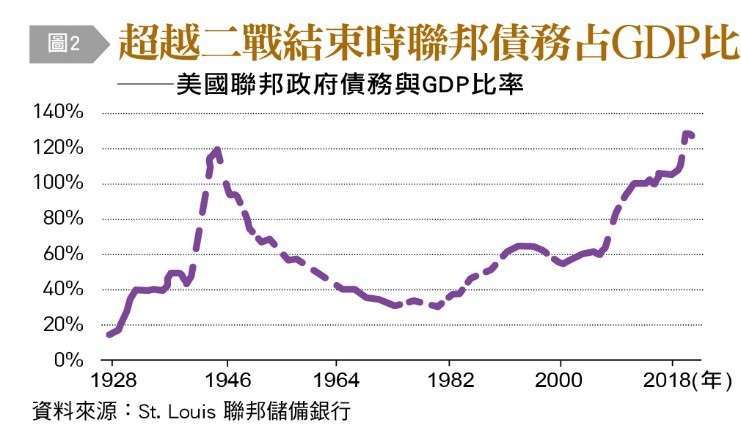

即使考量經濟規模,美國政府債務確實來到歷史新高。目前美國聯邦政府債務與國內生產毛額(GDP)的比率,已經超越 1946 年第二次世界大戰結束時的 119%〔圖 2〕,由於經濟衰退加上大量支出,由 2020 年的 107% 一舉達到 2020 年的 128%,惟預計 2021 年因經濟反彈成長,此比率會略有下降。

世銀建議債務槓桿不宜大於 77%

比較國際中央政府國債占國民生產毛額(GDP)百分比,顯示美國政府債務槓桿,2020 年排名已經進入全世界有資料的 159 國當中前 20 高之列,是到了需要正視的程度〔表 1〕。政府財務槓桿取決於多項因素,包括財務來源(如自然資源豐富的汶萊、科威特)、政府債在金融市場的流動性、國內生產力、經濟發展程度、政府財政紀律、中央銀行的貨幣政策與該國的儲蓄率等等,因此很難有一個舉世共通的標準。一般而言,已開發國家由於立國時間較久,舉債較為容易,債務槓桿較高,但美國已經較政治經濟文化最接近的歐元區、英國以及加拿大高出一截。另外,世界銀行則建議,此比率不宜大於 77%,這不僅是國際投資者擔心違約臨界點,再高上去也可能會損及該國經濟成長。

台灣負債比例遠低於亞洲鄰國

比較〔表 1〕中的數字,也可看出全球政府回應疫情衝擊之經濟政策成效,以及各國財政紀律之品質。毫無意外地,大部分國家 2020 年年底舉債幅度均較 2019 年同期為高,扣除極端值國家像委內瑞拉,全球政府債務平均年度增幅約為該國國民生產毛額的 10.5%。而台灣與科威特並列為全世界唯二不增反減的國家,不僅跌幅為世界榜首,且負債比例遠低於亞洲鄰國,包括中國(66.8%)、日本(266%,高居所有已開發國家榜首)、南韓(42.6%)、香港(38.4%)以及新加坡(131%)。另外,2020 年在全球一片衰退的哀鴻遍野中,台灣是屬於極少數經濟成長的國家,也有利於負債比率下降。

中央政府舉債,對於該國的信用評等,特別對於經濟規模較小的國家,有相當的影響。而信用評等的高低,則決定融資成本,對企業價值影響甚鉅。〔表 2〕臚列重要國家標準普爾(Standard & Poor"s)信用評等,目前全球只有 11 個國家享有最高等級 AAA 的信用評等,除了表中的 5 個國家外,另外他國均是位於歐洲的寡民小國(盧森堡、列支敦士登、挪威、瑞典、芬蘭以及丹麥),亦皆是屬於政府負債比例較低的群組。美國的信用評等(AA+)雖稍次於這些國家,但因經濟體甚大,而且發行的貨幣廣被接受為國際貿易與金融交易的媒介,使美元支付的國債甚至可當作外匯儲備,也給了美國財政部發債較大的彈性。此外,在印亞太區域當中,澳洲、新加坡、台灣及南韓屬於信用評等較佳的國家,皆優於區域的兩個最大經濟體――中國與日本。

有效徵收稅賦

近年來已有許多廢除債務上限討論。首先,債務上限是一個不具預測性、前瞻性的預算工具,事實上它只是代表過去國會和行政部門討論妥協下決定的收入和支出的結論。以美國目前情況,只有不到 2% 的國債可以算在拜登政府的政策上。再者,美國國會透過批准預算決議,明確規定政府支出項目與金額,但債務上限並無法抑制債務增長。另外,不定時的提高債務上限必須通過國會同意,造成了高度不確定性(例如之前曾多次發生政府部門暫時關閉),使得財政政策擬定更加困難。

為了降低目前的債務,傳統上除了大幅削減開支預算,另一個選擇是提高稅率。雖然上述可以暫時地降低國債,但長期的解決方案,可能要從合理解決如何根據目前的制度,有效地徵收稅賦,特別是極端富人以及企業所得的部分來著手。由 1945 年到 2020 年,企業所得稅占聯邦總稅收額百分比逐年下降〔圖 3〕。在 1950 年代初期,企業所得稅尚占聯邦稅收的 35% 到 40%,由於多次的減稅試圖刺激經濟,加上企業雇用專業的律師以及會計人員,財務操作避稅手法高明,且近年來美國國稅局(Internal Revenue Service)屢被國會刪減預算,以至於欠缺資源對抗避稅逃稅動機強烈且資源豐富的個人以及企業,現今平均企業只有貢獻 11% 到 15% 上下的聯邦稅收。美國整體企業的稅前利潤用來支付營業所得稅百分比率逐年下降,由 1950 年代的 40% 左右,降到目前不到 13%,顯見企業避稅積極的程度〔圖 4〕。

〔圖 5〕顯示,美國整體企業的稅前獲利驚人。2020 年受全球疫情影響,較前年雖然有所衰退,還有超過 8 兆 7,000 億美元,2021 年前兩季獲利則約 5 兆 8,000 億美元。所隱含的意義是,美國聯邦政府主要的財政來源成為以薪資勞務報酬為基礎的個人所得稅。不只造成稅賦負擔的不均,更嚴重危害政府的財政健全。例如 2019 年美國薪資勞務報酬總額為 8 兆 9,000 億美元,尚低於企業稅前所得總額的 9 兆美元,但根據預算和優先政策研究中心(Center on Budget and Policy Priorities)的統計,卻負擔超過 45% 的聯邦稅務收入,倘若再加上其他跟薪資有關的稅賦(Payroll Taxes,例如社會安全捐、健康保險稅等),可能個人所得所負擔的稅務已經接近 70%。

美國雖為全球市場經濟的典範,但並非完美無缺,政府債務不斷擴張,以及舉債上限所引發的相關問題,就是這個制度需要改進的地方。他山之石,可以攻錯,不僅他國可以參考,避免同樣類似的錯誤,並且美國政府所發行債務的利率是金融市場重要指標,須注意觀察其後續發展。(本文作者為美國東北大學財務金融系教授)

來源:《台灣銀行家》

更多精彩內容請至 《台灣銀行家》

- 掌握全球財經資訊點我下載APP

上一篇

下一篇