【邱志昌專欄】空頭趨勢乍然成型?!

首席經濟學家 邱志昌 博士

壹、前言

當投資者連自己無法預估,未來行情會有如何走勢時,最好是:

一、從價量變化分析開始;當成交量由大漸漸縮小之際,便表示行情正在冷卻。再閱讀財經報紙、或專業金融網站,相關專家學者意見,以感同身受感覺閱讀文章。若作者多空方向篤定,推理多有理論根據、與正確邏輯推理;便可理解這篇分析,對盤勢未來發展有自信,具有參考價值。

二、在投資機構中,對選股最有在意的是基金經理人。他們為自己管理的基金淨值,每天多得留意類股、甚至個股變遷。對他們而言,指數的變化重要性、遠低於投資組合持股股價變動。他們除布局基本長線篤定看好的個股;每天需要掌握這些個股股價、財報、產品價格變動、與企業競爭者、及其它重要消息面外;其餘精神多在留意市場主流類股變遷,追逐即將展開波段的個股,與賣出已經漲幅已高、且氣勢轉弱股票。如果這些節奏多是領先市場趨勢,則就可獲得超額報酬,基金報酬率超過大盤。

三、基金經理每天就忙這個、很少專注指數變化。除非發生系統風險,否則不會叮大盤;只在意他們買到、卻下跌,或沒買到、卻上揚的股票,基金操作是個不斷汰弱留強過程。基金經理人突顯優點是,對個股預期報酬率,要比長期投資機構、即產壽險公司投資者更敏感。

四、壽險投資部們對股市,很少對外發表意見;頂多只公開表示,盡是加碼、或是減碼。它們有多方面收益來源,股市投資收益是其中一大部分、並非全部。一般金控或產壽險投資機構投資長,很少常公開發表對行情未來看法,只是在法說會表達公司投資部位增減。

貳、「盤勢分析」僅供參考、自己的路自己規劃!

台灣財經媒體喜歡每天,向各家投資顧問公司分析師,請他們提供盤勢分析;這些分析大多以短線為主。一般證券投資顧問,最主要業務是投資諮詢,收取會員會費;或為自己金控、證券投資部門經紀部門,提供客戶資訊與投資方向。

多數分析對短線趨勢判斷,多以附帶條件者居多;例如當成交量如何又如何時?當指數跌破月線又要如何?這樣的分析對一般投資人,是無法直接發揮指引效果、可能只會給他更猶豫的思緒衝突。因為在每天的盤勢變化中,光觀看個股股價變化、已眼花撩亂;很難去配對分析師假設條件。

例如,若現在月線有撐,則短線可以買進;這句話並不模糊,但是卻很難處理;在盤中注意自己買賣標的已很耗神,怎有餘暇再觀戰大盤多空。

投資人多希望在開盤前,他所閱讀到的分析報告,早已有定論;是當天「作戰指引」。當我們閱讀分析報告時,先想清楚到底是要買個股?還是 ETF?或股票型基金?平日不必花太多時間關注大盤,但近期市場成交量顯著降溫,要特別留意、注意何種系統性風險開始在醞釀?通常系統性風險、不會馬上有明白徵兆,一旦見到黃河水清則為時已晚。2021 年 7 月中起、股市每天多在,財經媒體頭版特大利多下開低、盤中殺盤,尾盤再拉抬藍籌股台積電,將大盤指數拉抬上來,讓指數不至於跌那麼深;8 月 13 日空頭張牙舞爪,終於抓住 Dram 半導體類股閃燃利空、大殺 237.38 點。

一、開低、盤中殺最低、尾盤稍微拉高;這顯然是方向朝下的整理盤面。這時投資人可否想到,未來有何系統風險會發生?例如中國監管?美中疫情問責大戰?美國公債破表等等?能夠先理解的系統性風險並其實並不可怕;殺傷威力較大的是,那些突然竄出來的程咬金、黑天鵝。

二、如果是開高、盤中殺低、尾盤稍微收高;則這就是一個獲利了結賣盤。此時投資者要注意的是,是否有合利多,推動大盤的上揚?而這些利多的是否會接踵而來,就是連續性 (Continuous)、而非間斷性 (Discrete),前者能推動股價持續上揚,後者則是一次性利多,不容易持續。

三、開高走高收最高,這應該是最為強勢的;如果每天多是這種走法,則要特別盯牢帶頭主流是哪一家公司;例如過去大盤從 2020 年 3 月,加權指數大漲至 2021 年初,每天指數大漲幾乎多是來自於台積電、或是台積電領軍的 IC 類股族群。

四、股價的變遷通常多很快速,除了盤中可以見到價量變化,也要洞悉到底是甚麼原因?為什麼這家公司的總市值,在短短幾天之內、會有這麼大的轉變?

叁、如何做個理性的交易者?

判斷股市趨勢,看盤最難之處,在於盤勢常與,自己的主觀預期相左。尤其是當自己買進股票後,每天若多開低無力上攻之際,此時或許避開一、兩天常看盤習慣,將心思轉念放在日常工作上;等對大盤焦灼心思淡化過後,過幾天再看、然後再下定投資決定。這樣就不會變成,常一有消息就買進賣出、噪音交易者 (Noise Traders)。尤其是情勢完全無法預測時,不管手上是否有持股,多有必要迴避直接面對股市,要從不同角度切入,比對自己的看法,為何會與大盤趨勢不同?到底忽略了哪些變數?

就如近期台灣股市,持股的投資者、若有心比對每天媒體,報導上市公司月營收、季損益、或上市公司股東會,幾乎沒有壞消息、情勢一片大好;盈餘創新高、產品產能滿載等信息。將這些信息在開盤前與股價做比對,則會發現要買進的標的、股價實在不低。這時如果可忍住、暫時按兵不動;則卻有八九成機率,這股票到中午 12 點、或 12:30 之際,股價竟然往下慢慢回跌。直到收盤之前 5 分鐘,竟從漲 8%、或 9%,收小漲幅、剩下 1%、2%、甚至掉落到平盤之下。似乎再大的利多,不但無法再推升股價,還形成利多出盡,股價反而下跌;留下者陣陣錯愕?

這樣的案例從 7 月 15 日之後越來越多,投資人操作是越來越謹慎,於是大盤日成交金額從 7 月 15 日的 4,587.77 億元,掉到 8 月 12 日的 3,225.43 億元;整整少掉 1,362.34 億元,幅度為 29.69%。而股價指數則由 18,034.19 點跌到 17,219.94 點,跌掉 814.25 點,跌幅只有 4.5%。

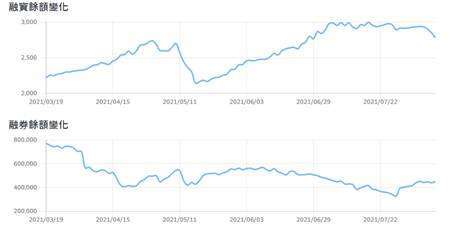

再往融資餘額檢視發現,最高餘額為 7 月 19 日 2,999.28 億元掉到 8 月 11 日的 2,780.85 億元;由奇摩網的股市資料檢視,融資餘額急速大幅減少,是在 8 月 11 日大減 71.89 億元。以上日成交量少掉 29.69% 變化判斷,似乎是大盤指數短期將探底徵兆。

融資餘額減碼,也是清理籌碼重要過程。在審視類股股價變化後,我們由懷疑此次融資餘額減碼,箭靶指向運輸類股;因盤中來回震盪幅度太大,波段跌幅也嚇人。

肆、結論:資訊要逆向思考,大利多是供持股調節時刻!

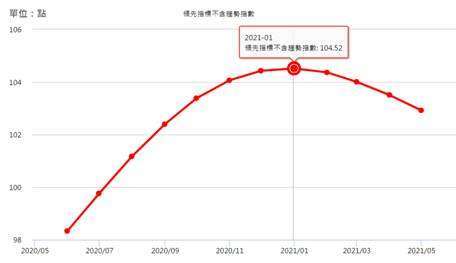

台灣景氣對策的紅燈信號,已從 2021 年 3 月開始亮到 6 月;但在這之前,2021 年 1 月領先指標已觸頂。集中市場單日成交金額,在突破 4 月 29 日 17,709.23 前高點後,於 7 月 5 日創下 6 ,112.3 億元歷史金額,指數為 17,919.23 點。股市在 7 月至今跌勢不止,應是 Talent 投資者趁每日新聞頭版、或網路媒體顯著報導,火紅的上市公司財報,在開盤後就趁高價沿路賣持股。當 7 月 15 日指數再上攻 1,8034.19 點歷史新高,大盤成交卻降到 4,584.76 億元;之後空頭以溫水煮青蛙手法攻城掠地。

投資股票需逆向思考;當股價被拋棄、棄如敝屣之際,是不會有好消息的,反而會出現接二連三壞消息。而股價奔向高檔之際,利多消息滿天飛舞,直到大家多認為,這是最大利多之後,股價漲勢卻鈍化;大戶開始開溜。在極端情況下、面對過冷、或過熱的股價,多要從不同角度、逆向思考;價差交易本來就含有某程度的「零和遊戲」特質。

(聲明:本人未在 Telegram,建立「飆股聊天室」帳號;該帳戶冒用本人肖像,已正式告知主管機關,請讀者謹慎。本文為學術研究,非投資建議;不為投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇