【普徠仕觀點】遞延需求 非經濟恢復成長的萬靈丹

普徠仕多重資產團隊

重點摘要

- 儘管在需求在封鎖期間被積壓,但這不太可能導致經濟成長的持續反彈。

- 復甦將很複雜,導致不同資產類別之間的報酬率進一步分化。

- 一旦進入更穩定的後疫情環境,我們很可能將面對市場的重新定價;我們認為,主動式的管理將更容易從這樣的環境中受惠。

指望遞延需求推動歐洲在疫情後經濟持續復甦的投資人,恐怕要失望了。儘管在需求在封鎖期間被積壓,但由於政府刺激措施的收回、貧富差距的擴大以及消費模式的轉變,被壓抑需求推動經濟持續復甦的可能性恐怕不高。因此,歐洲疫情後的復甦很可能會很複雜,並導致不同資產類別之間的報酬率進一步分化。

我們不難理解,為何許多投資人會期望看到經濟週期的復甦。儘管新冠疫情的影響導致整個歐洲的失業率上升,但財政刺激計劃使得企業得以生存、勞工免於失業,資金缺口也通過貸款、補貼、無薪假計畫和失業救濟金的方式得到填補。

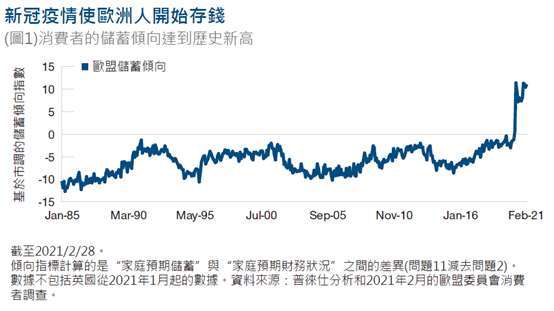

事實上,由疫情引起的經濟衰退,導致家庭儲蓄出現了自第二次世界大戰以來最大的增幅。儲蓄率飆升的主要原因,是由於封鎖使人們無法按照其習慣的模式和規模進行消費,家庭支出因而急劇下降。在發達經濟體中,由於家庭消費約佔 GDP 的三分之二,理論上來說,一旦解除封鎖,即使只釋放一部分儲蓄,也應該能推動經濟成長的持續反彈。

然而這一次,情況可能有所不同。以下是三個原因:

政策過早收回的風險

去年的股市上漲,部分是由於政府提供了慷慨的疫情支持計劃,但另一方面也是出於對消費反彈的期望,市場預期消費者一旦重獲自由,就將迅速恢復疫情爆發前的消費模式,甚至是報復性消費以彌補疫情封鎖期間錯過的消費。對於許多服務來說,這是一個合理的假設;例如,當以前延遲的治療終於可以進行時,私人醫療和牙科診所的需求可能會大大增加。但是,在其他領域,被壓抑需求的影響將小得多;例如,在封鎖期間不能理髮的人不會連續剪兩次頭髮作為彌補。

這兩個例子表示,被壓抑的需求將如何在不同領域顯現出來。取決於消費者的行為,包括食品和住宿 (包括旅行) 這兩個最大的經濟產業。這些產業的 “社會消費” 性質意味著需求的大幅成長,也將反映出封鎖期間社交活動的匱乏。在澳洲,封鎖令於南半球的夏季解除後,餐廳預訂量相較疫情前的水準翻了一倍。這表明,一旦解除鎖定,消費者就會用過度消費代替鎖定期間錯過的消費。但是,還有另一種解釋方式:如果消費者預期在爆發新一波疫情時會再次封鎖,則他們可能會增加消費量,以充分享受就餐或度假的自由。

無論哪種情況,其結果都是最初的強勁復甦。但是,如果事實證明人們只是將冬天的消費挪到了夏天,那麼服務恢復的快速步伐就不可能持久。於是我們面對這樣一個風險,當局會看到夏季強勁的初步復甦,並假設這種步調得以維持,然後減少貨幣和財政政策支持,包括取消無薪假計劃。我們都知道刺激政策不可能永遠持續,而在收回政策期間,勢必將出現某種程度的創造性破壞,這意味著某些企業將倒閉,而本來休無薪假的勞工也將陷入失業,這是不可避免的。但是,過早的收回政策支持,可能會使這種調整在經濟上更加痛苦,並且使復甦的時間拖得更長。

債券投資人有望利用政策可能的突然轉向。隨著封鎖的解除,我們預計在消費者主導的強勁復甦推動下,債券將在復甦初期面臨拋售。然而,從中期來看,由於誤判了消費需求復甦的持續性,我們認為政策存在失誤的風險。這很可能導致經濟成長放緩,從而導致債券收益率下降。隨著疫情封鎖逐漸解除,債券收益率最初應該會上升,投資人可以通過穩步增加防禦性固定收益部位,以保護自己的投資組合免於可能的政策失誤傷害。

貧富差距加劇

如前所述,在這場危機中,家庭儲蓄總體上穩步成長;然而,不是所有家庭都能夠享受這種財富的累積。歐洲央行 (ECB) 和英格蘭銀行 (BoE) 的調查數據表明,高收入家庭的儲蓄增幅遠遠高於低收入家庭。在整個危機期間,低收入家庭更有可能失業或休無薪假,遠端工作的可能性較小,並且持有大量金融資產的可能性也較小;而這些資產恰恰在拋售後的市場反彈中受惠最多。

疫情期間高收入家庭儲蓄的相對增加,加劇了本已存在的貧富不均。鑑於仍在工作的家庭,使用其常規收入來消費比動用儲蓄更舒適,因此高收入家庭花費其儲蓄的可能性較小。這樣一來,貧富得進一步分化有可能拖累復甦。

結果,大多數的儲蓄都流入了房地產和金融資產,使這兩者的價格在 2020 年大幅上漲。與疫情發生前相比,如果其他條件不變,如今為退休儲蓄的家庭若想獲得相同的生活水準,將需要承擔較低的投資報酬率並提高退休金儲蓄;普遍處於生命週期早期,且消費傾向最高的低收入家庭尤其是如此。而高收入家庭處於生命週期的後期,消費傾向較低,很可能會繼續受惠於資產價格的上漲。

總體而言,這樣的事態發展意味著中期的總體消費成長可能弱於預期。因此,我們預計長期的消費成長趨勢將落在疫情前的水準以下,這將轉化為較低的自然利率和較低的債券殖利率。加上我們先前提到的可能的政策失誤,這樣的可能性為中長期的固定收益利率帶來了另一種不利因素。

因此,我們認為投資人應繼續在其投資組合中,持有防禦性的固定收益資產。儘管隨著消費的回升,增持風險性資產可能會是有利的,但投資人也應持有一些較保守的資產;如果環境向低消費成長轉變,這些資產將能提供一定程度的避險。

消費模式的轉變

消費模式的長期變化可能會在多個經濟領域帶來更多創新式破壞。在房地產市場已經可以看到趨勢逆轉的早期跡象,相較於郊區,一些大都市中心地帶的公寓租金受到危機的負面影響更大。科技讓居家上班變為可能,使租屋者可以對理想的住房條件進行重新評估,且我們預期消費者對其居住環境的重視將持續提升,依賴過路客消費的公司,將努力與新興的消費模式競爭。

同樣,線上和手機分銷管道,也進一步將自己牢牢地融入消費模式。原本就已高度電子化的零售和娛樂等產業,對遠端銷售的採用率已經進一步提升。但更有趣的是,遠端銷售在教育和醫學等先前滲透率不高的產業,已建立了牢固的立足點。從這些趨勢中獲利或促成這些趨勢的科技公司,一直是這一新現象的主要受惠者。一旦消費者的行為模式發生變化,就不太可能變回疫情前的狀態了。

投資人還應密切關注生產者應對消費模式長期變化的能力。例如,由疫情引起的電子產品需求激增,造成 2021 年初半導體供應短缺,並導致了涉及從汽車到家庭娛樂等多個領域的廣泛生產問題。

因此,投資人需要俐落地定位,消費需求將在哪些領域強勁復甦,哪裡的供應鏈能夠滿足不斷提高的需求水平,以及消費究竟會恢復危機前的模式,還是遵循新的規則。我們認為,向小型股、價值股和新興市場股的廣泛輪動,將使人們錯過徘徊於 “遞延需求” 陰影下的潛在機會。

封鎖措施,迫使消費者採用了那些永遠改變消費模式的新科技與習慣;因此,我們傾向於在這些產業中採取主動式的管理。我們認為,一旦進入更穩定的後疫情環境,我們很可能將面對市場的重新定價,而主動式的管理將更容易從這樣的環境中受惠。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇