巫術水晶球:套利者玩壞假設

鉅亨網新聞中心

上一篇專欄文章《找到一種獨特技術指標組合形成自己的交易聖杯,那也是我曾經的夢想》爭議很大,這也是意料中的事情。在爭議當中,有些是理念不同,有些是誤解了我的意思,有的是不服氣,有的是憤怒,眾生百態,有意思得很。

我只是祭奠一下我愚蠢的過去,你們如果不喜歡看,可以無視。就是這樣~

先說說誤會我意思的幾種評論。

一、以為我否定了所有的技術分析。

我否定的僅僅是妄圖在圖形上利用幾種簡單的技術指標就構建聖杯的企圖。我認為簡單組合,看圖說話能夠預測價格是自尋煩惱,緣木求魚的。

真正的技術分析,並不是我否定和批判的對象。如果你很清晰得知道市場的結構,市場的特性和當下時機的把握,技術分析當然是能夠賺錢的,而且是賺大錢的。

我之前有幸結識一些大神級的朋友,聽聞他們如何測試壓力和支撐,如何計算使用資金進行測試,摸清市場主要參與者的底線和期望,然后一個大手筆,畫出他們目標中的k線形態,打穿對手的止損,獲得豐厚盈利。

是的,所謂主力資金,不是一個虛構的存在,不是陰謀論,而是真正的主宰者。為什么我能肯定?因為我見到過活的,會動的那種。

技術分析就是這樣,交易標的本身的性質決定了價格長期的趨勢,然后當下的價格波動是完全由交易雙反的行為和資金決定的,這個是技術面,所謂技術,就是實現的細節。不是看圖說話叫技術。

市場擁有的交易功能,該功能是由一筆筆deal完成的,交易是由資金實現的。這個就是實現方法,實現方法的具體細節,就是技術。

在市場里,技術就是資金的計算,各個主要參與方的底線,博弈的各方利益取舍。

所謂的支撐和阻力,不是前期高點低點,或者是久遠前的一個價格反復徘徊的區間,而是有許多人愿意交易的價格水平。如果價格跌到一個位置,有很多資金愿意買入,這會形成一個支撐,而這個資金的極限取決於該位置給該參與者帶來的博弈的payoff的大小和該參與者的實力。摸清楚主要參與者們的實力和意愿。如何搞清?用錢試探出來的。

那是大家伙們玩的,我們小散聽聽就好了。其實不用如此悲觀,大神們在做測試,摸某個江湖水深水淺的時候,會留下痕跡,跟對老大,自然能喝點湯。

如果你沒能在五分鐘內看出誰是牌桌上最大的傻瓜,那最大的傻瓜就是你了。

市場是個博弈的地方,互相你來我往,或試探或虛張聲勢或狙殺,不是你做折線圖的地方。(提醒一下各位,在股市里做莊是犯法的,大家千萬別走這條邪路)

二、以為我否定了量化交易

我否定的,是以各種資訊化手段依舊行迷信之實的規則,並非否定量化交易。

如果之前文章里提到的那樣,如果我們並沒有找到真正的因,而僅僅是簡單得想從過去價格里挖掘出資訊來。那么任你手段如何高明,就算用上最新的深度學習演算法,配合量子計算機,都是徒勞無功的。

量化,僅僅是手段的升級。如果思路不正確,量化是很糟糕的,因為他會讓你誤以為自己是高科技。打個比方,好比電腦算命,在電腦還不普及的時代,曾經風靡街頭。雖然計算機技術本身確實是科學技術的產物,然而電腦算命依舊是迷信,是無稽之談。

將手相命理寫成軟件,並不能提高手相算命的準確度,本質上並無差別。

那有無真正靠譜的量化交易規則呢?當然是有的。但每一種成功的量化交易規則背后都有一套真正能站得住腳的交易邏輯,有符合事實的交易假設。

量化是提高理性程度和靠譜程度的利器,但如果交易邏輯本身就是玄學的話,那你會讓你產生高科技的錯覺。

三、以為我一定要找100%準確的東西,不知道概率是什么東西

有一種看法,以為我要找確鑿無疑的東西,而規則的制定者只需要知道大概率的事情就ok了,要預測準確的未來無異於癡人說夢,但概率的偏向則是靠譜的。

首先,我是知道概率是什么東西的。也知道根據確鑿的概率分布,可以構建出穩定獲益的規則。問題是,你從何處找出概率來?大部分的歷史統計類規則,把過去出現的頻率當概率。

我們知道,一個骰子如果是做工優良而沒有作弊的話,它出現任何一個數的概率是六分之一。為什么是六分之一?因為有六個面啊。

那如果我們賭博骰子的話,賭大小,賠率是一倍,那我們的勝算就是零。或者說期望收益為零,如果賭桌抽水的話,就是個必然輸錢的遊戲。那如果我們有灌鉛骰子呢?

那我們知道,偏向某個數的概率就變大了,我們持續壓住這個高概率的數,就能獲得賭博的正期望收益了。

第一個戰勝賭場的人,做法的原理也是這樣的。在 1873 年,有一位名叫 joseph jagger 的英國人在蒙特卡洛(和澳門同樣位列世界四大賭城之列)賭場上大放異彩,賺了一大筆錢。

joseph 是一位工程師,他剛到賭場的時候,沒有像其他的賭徒那樣先拿幾百英鎊小試牛刀,而是雇用了幾個助手來靜觀其變,偷偷地將賭場里每天運行的六個輪盤每次中獎的數字記錄下來。

連續六天之后,他將寫滿了數字的一頁頁紙統計到一起,發現其中有一個輪盤 36 個數字出現的次數不是很均等,有九個數字出現的次數稍微偏高。發現了這個漏洞之后,joseph 將自己準備的錢反復在這個“問題輪盤”的九個數字上押注,經過連續幾天幾十個小時的賭戰,贏多輸少,他已經賺了十幾萬美元。

早在第一天,賭場的工作人員就已經注意到了他總是在贏錢,可是拿他也沒辦法,因為賭場並沒發現他有任何作弊行為。幾天之后,賭場才把這臺輪盤更換,結束了 joseph 的常勝之旅,不過此時他已經可以滿載而歸。

大數定律是可以作為演繹推理的前置真命題來使用的,概率是人類認識世界的一大飛躍進步,是理性的。

如果你有確定性的概率分布,那就可以利用該性質構建你需要的系統。也不用擔心你期望的事件遲遲不來,雖然概率事后統計依然在預期空間,可你已經輸光所有資本被迫退場,你不需要擔心。前輩們已經你想好了。大家學習凱利公式就好,證明很漂亮,是通過數學演繹得出的,不是賭徒們的經驗之談。

事實上,大數定律可能是金融領域運用得最多的定律了。以至於它都隱形了,大家都不談論它,因為它無處不在,猶如空氣。大家都默認使用它,大家也都默認別人都知道並且熟悉它。

問題出在,太多人把歷史上發生某些事情的頻率,當作了概率。

相關性並不意味著因果,這句話在知乎上雖然已經說爛了,但當充斥著欲望,想要從歷史價格圖上摳出錢來的時候,就獸性大發了。

概率是因果性質的,灌鉛骰子的某個數值概率變大是因為那一面的質量比較大。並不是因為該面歷史上出現的次數較多。因果不能相反,因為單純的相關性,很有可能是沒有關係的關係而已。

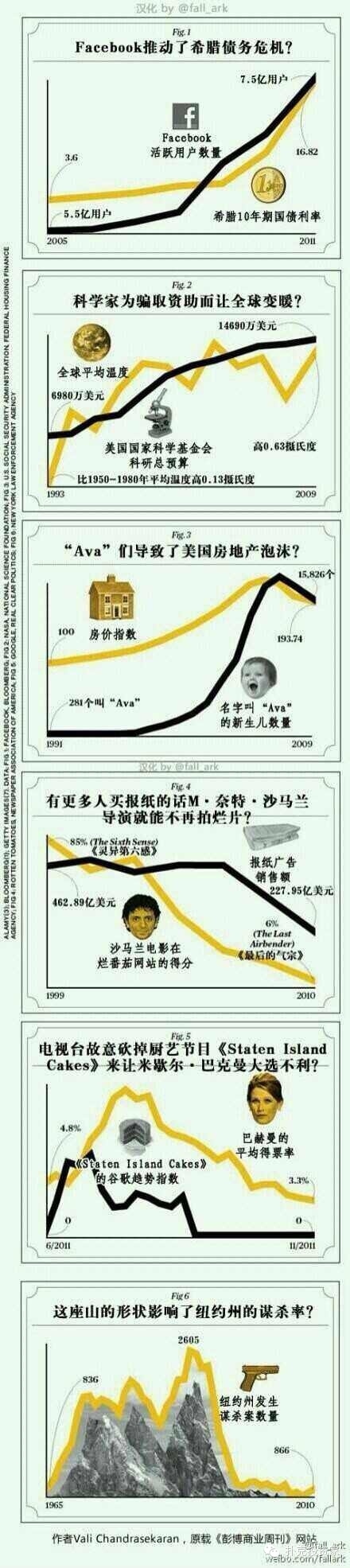

越到后面越荒誕,這都是說明了相關性和可能無關於因果。而一心想要找到聖杯印鈔機的人們,會硬是在某些相關性上強行解釋出因果來。

比如第一張圖,希臘國債的收益率和facebook的用戶數量,我們可以強行解釋說,那是因為facebook代表的美國科技的進步,使得全球美元資產強勢,而迫使希臘國債的收益率升高。

你看,是不是強行解釋通了呢?雖然我們知道那是希臘財政的問題導致的,但鬼迷心竅,好不容易找到相關性的投機者,如何能割舍放下?如果你有真正的概率分布,恭喜你!構建規則的后續步驟已經很簡單了,如果不會,我教你。但,別拿某個歷史強相關,就覺得自己掌握了天機。

畢竟,任何理性投資者,都是不會根據叫 ave 的嬰兒的數量來交易房地產資產的。

四、演繹推理的前提條件必須是歸納出來的,因此演繹並不比歸納更靠譜

好不容易歸納出點相關性了,如何能讓歸納法有缺陷來毀掉我無限光明的前景?!是可忍,孰不可忍。

我們來做個簡單演繹

a:任何三角形的三個角角度之和為180度

b:已經得知兩個角之和是120度

推論:第三個角是60度

a 和 b 都是前提條件,其中a 是三角形的性質決定的,b是測量出來的。

那是不是因為我見得三角形多了去了,比你們這些破形狀不知道高到哪里去了,我和這些牛逼的三角形們談笑風生,其他形狀naive,too simple還得加強學習?

不是的,這是三角形本身的性質決定的。不是因為我博覽群三角形。

再說個段子,活躍下氣氛。

記得以前直播的時候,韓喬生老師猛然發現,本屆世界杯的進球數和丟球數驚人得巧合,是一模一樣的!

事物本身的性質決定的東西,不需要經驗豐富,我們也能斷言。而我們不清楚原因和性質的時候,再多的經驗也只是經驗而已。盡管我看的足球比賽數量遠遠不如韓喬生老師,但下屆世界杯的進球數和丟球數的關係,我心中還是有點譜的。

有極限虧損的前提下試探經驗性的假設可以有,但要真壓上寶賭,還是悠著點。

還有b類的前提條件,是我們測量出來的。測量有誤差,但誤差是可以管理控制的。就跟有靠譜的概率分布的情況下,風險是可以管理控制的一樣。用真金白銀在市場上測試各方的利益底線,就是測量法得出的前提條件。

那市場上有確定的真命題嗎?難道市場上我們討論的那些東西,有不是歸納出來的嗎?如果我們討論來討論去的東西,無非都是歸納的經驗的話,那演繹縱使再好,又有什么意義呢?

當然是有確定性的事情可以作為推演的前提條件的。

a:期貨交割后,持倉就變成了現貨商品

b:一種商品在同一時刻,只能有一種價格

期貨交割后的合約價值,將等同於現貨價格

這個推論,是歸納還是演繹的呢?a 是因為我期貨交割看得多了,猛然發現有個神奇的規律,期貨交割期,價格等同於現貨嗎?

這是由期貨合約的合約條款來決定的。不是我見得多了而別人too young。

好了,問題來了。b命題,也稱為所謂的“一價定律”,是確定的嗎?為什么一種商品在同一時刻,就一定要一種價格呢?期貨的價格在交割的時候,價格就是現貨價格,那交割前呢?我們在激烈廝殺博弈的時候呢?我關心的是主力合約的價格好不好!

這是個好切入點,江湖上各個流派的算命先生們,都各自有各自的門道,出來混口飯吃,總要拿點吃飯家伙不是。我的巫術水晶球,也是我對市場未來判斷的假設,是套利者們的確定性行為,如何影響博弈各方利益格局的臨界點。

論套利者們玩壞之后造成的不可調和的矛盾總爆發后的場面如何收拾的殘破場景。

真繞口,那當然,既然是巫術水晶球,當然要玄玄幻幻,模模糊糊,不清不楚得才好忽悠人嘛!否則,給人一眼看穿,還有什么好和稀泥的?

我們盯水晶球看一會兒,我發現出現了兩個數據。一個是澳元現在的報價aud/usd 的報價在0.7708,與此同時,澳元期貨的報價在0.7577。澳元和澳元之間並沒有質量的差別,它們都是澳元。不同的是,期貨合約要在三個月后才給你現鈔澳元。那這份合約的價值,應該是三個月后的澳元的匯率價格。市場有發現價格的功能嗎?市場能通過一買一賣神奇得預測未來的價格嗎?

市場再怎么神奇,也是人類在參與,人類不能預見未來,市場也不能。當我們發現澳元有兩個價格的時候,你作為投機者,你的反應是什么?

當然是買入澳元期貨,並且做空 aud/usd啦。因為未來它們兩個的價格總是會一樣的,如果澳元大漲的話,那么我們做空aud/usd固然是虧損嚴重,但我們澳元期貨上的收益將比現貨的損失大。

如果澳元大跌呢?我們期貨固然是損失了不少,可我們現貨做空的收益將多余期貨損失。那如果未來的價格介入0.7708和0.7577之間呢?那兩筆交易可不都是盈利的嗎?

分析是沒有問題,但如果你真的開始這比套利交易后,你會發現現貨的做空頭寸會收取高昂的利息。因為你融空了aud/usd,你向別人借了澳元賣掉,可澳元借貸是要收取利息的呀,你不能白借。

如果按照市場正常的利率來借貸,最後你會發現,這筆交易不賺不虧。算上你個人的融資成本比別人高的話,到頭來還是虧損的。

到這里,相信聰明的讀者們都明白了,天上不會掉餡餅,期貨的價格就是由套利者們的成本決定的,它並不能神奇得發現未來的價格,而是由套利者們不斷辛勤得板倉來實現的。

只要期貨的價格和現貨的差距稍稍變大,就會出現套利者,做空一個做多一個,等待他們回歸,獲取無風險的收益。

我們再看eur/usd的價格和eur期貨的價格,我們發現相差無幾,因為歐元目前的融資利率已經非常低了,自然不會有套利空間留給你。

天上不會掉餡餅,不僅僅是防止受騙上當的不二真理,還是決定金融資產價格的神奇鑰匙。緊緊抓住這一點,就能獲益無窮,雖然這是個常識。

我當然不是發現這個的第一人,其實但凡學過金融的人都知道:

當我利用套利者的思維去看待市場的時候,去分析局面的時候,腦袋往往出現這樣的場景:

一個個洋溢著真誠的笑容,真實世界里的套利者們往往並不是持著如同期貨市場套期保值一般的確定性規則和事實(套保和遠近期回歸規則其實也是有風險的,就是不回歸弄到你爆倉其實也是可以的),往往是抱著一個偏見進行“套利交易”。

僅僅這一點,我發現竟然看懂了之前覺得神秘異常的事情。

這種行為的確定性,賦予了我們水晶球神奇的魔力,因為不到黃河心不死,不見棺材不落淚,見了棺材還編故事的套利者們的行為,變得不再神秘了。

而他們的力量,竟然是決定性的。不可思議的瘋狂世界。

當見到上面這種場景時,有意思的事情就要發生了。(文章來源於微信公眾號:撲克投資家)

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇