鉅亨網新聞中心

全球經濟混沌,一如市場預期美國聯準會(Fed)再降息 1 碼,成為今年第 3 度降息。摩根環球市場策略師林雅慧副總表示,以現在的時空環境來看,投資人宜採債優於股的資產配置,其中,今年又以高信評的投資級別債券,最受市場青睞。

林雅慧副總日前接受鉅亨網「 理財芳程式」財經直播節目邀請,現身解讀美中貿易戰後續可能發展,及美國聯準會升、降息對全球景氣的影響;並對投資人此時應有的資產配置,提出具體的建議。

林雅慧副總指出,美中貿易戰雖然可能達成第一階段協議,美國也不排除對中國撤銷 12 月關稅計劃,但第一階段到最終協議,還有很多變數,預估 2020 年美國總統大選前,可能很難有一個比較完整的協議。

從財報的角度看,雖然約有 6 成以上的美股企業已公布第 3 季財報,且 8 成以上獲利優於預期,但原因是先前分析師的預估相對保守,實際上企業獲利仍是負增長,而且營收優於預期的企業不到 5 成,加上市場對 2020 年企業獲利增長的預測有點過度樂觀,促使美股企業獲利狀況面臨下調的可能性。

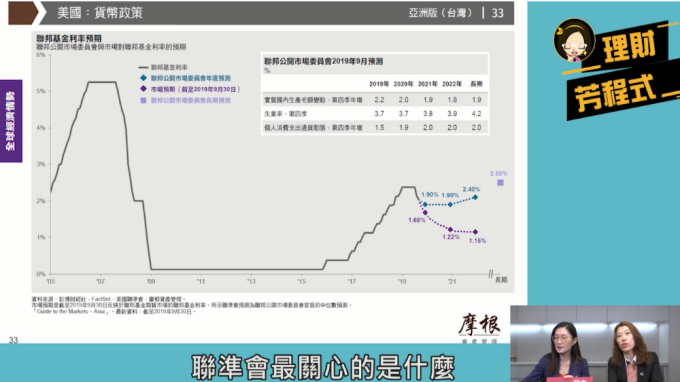

相對的,今年美國已降息 3 次將基準利率下調至 1.5-1.75%, 12 月中旬可能暫緩預防性降息舉措。假設明年通貨膨脹依舊溫和,景氣也相對平緩,美國不排除還有再降息的機會。

林雅慧副總分析,聯準會最關心就業率跟通膨。今年美國就業情況非常好,聯邦公開委員會預估年底的失業率是 3.7%,就業市場應該沒有問題。反觀通膨,美國今年個人消費支出通膨率的目標是 1.5%,與長期 2% 的均值有一點差距,代表通膨相對溫和,為聯準會預留未來貨幣寛鬆的空間。

面對這樣的市場氛圍,林雅慧副總認為,此時債券配置會比股票還要重要。據統計,今年隨著美國貨幣政策明顯轉向,年初到現在,股票型基金已流出 1,770 億美元左右的資金,相反的,債券型基金卻流入 6,830 億美元,假設明年還是一個相對寬鬆的貨幣政策,債券型基金配置的重要性還會跟著提高。

以債券商品來說,今年資金流入最多的是高信評的投資級別債券,比重約 65~70%,原因是投資人對於未來 6~12 個月的景氣看法比較保守。以區域來看,由於日本跟歐洲都是負殖利率的狀況,美債的吸引力仍較其他已開發市場高。

整體而言,如果是保守的投資人,債券比率至少應拉到 7~8 成,除了有利息收入還可參與市場;穩健型的投資人建議用股 5 債 5 的配置方式;積極型的投資人股票比重可以高一點,但目前的環境,仍應採穩健的方式調整。

林雅慧副總強調,目前多數債券評價面仍處於十年期的均值下緣一點,但即使加重債券配置,也不要單押一種類型的債券,要作適度的分散。明年進場時機可觀察利率走勢、企業獲利及資金流向美元的表現,若美元過強,就代表市場轉為保守。另外,一旦美中貿易戰比預期還樂觀,債優於股的策略也要跟著調整。

>>>>>> 觀看完整影片

下一篇