〈鉅亨主筆室〉從「資本」再到「實質資產」的瘟疫?

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

由於自 1990 年、2007 年、到 2003 年、2015 年、房地產價格波動,始終給潛在、每一世代住屋者、或是投資者;被市場訓練為長期上揚。即使每隔一段時間就出現如 2003 年、與 2008 年悲觀情勢、被系統性風險打一巴掌。但是當風險過後,當今的價格仍然高於 2007 年、1990 年高峰期。這種房地產長期增值效應,成為當今還存活的投資者、所有一致共同觀念。房地產價格總是會上揚;因為人類都市化程度持續增加;美國幾十年來如此、中國城鎮化也是一樣。美國金融與地產業這種慣性,成為全球壽險業資金投資經營特質;壽險資金是為委任代理;錢太多、要達到委任績效怎麼辦?買進商用不動產、收租金是不錯方式。自從全球新興市場都市化,房地產價格長期幾十年價格波動,始終多是向上揚升;未有過幾十年空頭的恐慌。

如果運用道瓊波浪理論檢視,則長期波浪始終多頭;中期則只會是盤整、或是暫時性回檔。對於這種暫時性大幅回檔,投資者多還是沒小覷過;因為在這種期間中,總會將一些挺不住投資者被「洗出去」。例如 2008 年金融海嘯呼嘯而來之際,如果是以股票質押、或房產擔保過度貸款購屋者;在股價大跌後、被迫補足融資成數者,多有突發性、保不住房子的隱憂。對於每次多會在回檔之際,憂慮房產價格崩跌的人;過去每一次的空頭憂慮、似乎多是多餘的。這一次的回檔似乎又是如此?還是會只是喊狼來了、長空到來而已?

貳、除居住效用外、房地產保值價值與金價趨勢應該是一致的?

2003 年那波房產谷底之後的多頭,伴隨的是金價持續上揚。房地產價格在 2008 年,被「次級房貸風暴」打下來後;金價又受益於 2009 年 3 月開始的 QE 政策。在權衡寬鬆資金簇擁推升下,金價直奔 2011 年 6 月最高峰。當金價再度由此滑落後,最大新興國家、中國房地產價格仍然持續向上奔馳;火熱的境界,一直到 2015 年下半年後,才漸漸出現降溫趨緩。2015 年第三季房價由停滯而顯著下行,急速降溫至 2016 年 1 月;繼而觸底反彈後、又繼續回檔行程。在 2018 年中全球所謂「脆弱新興國家」,出現匯率貶值、股市大跌後;這種由資本資產延伸到實質資產的空頭瘟疫,是否會轉向到房地產市場?這將會是全球經濟景氣發展關鍵。由目前台灣房地產市況僅見,雖然 2018 年 9 月 27 日凌晨,Fed 宣告它已經完全撤出寬鬆、或說刪除寬鬆;但目前台灣購屋市況仍不減溫熱。可能是因為平面媒體對房產特別關注,加上目前最需求住屋效用年輕族群,對首次購屋是又愛又恨;因此房產新聞始終未曾冷卻過。此時的房價趨勢是,「一個房屋價格,多空買賣雙方各自表述」;當然最為基準價格指標,還是內政部的時價登錄網站。另外就是金融集團聘請專家,自編的房屋價格指數。

未來的房屋指數回檔演變,是否與金價趨勢會相仿?金價在 2011 年 6 月之前,每一次的下跌多是回檔。但自從 2011 年創下 1,912.12 美元 / 盎司後,轉變為每一次反彈多是反彈,不會再回升了;這就是步入中期空頭,如果大環境繼續不利,則會演變為長期空頭。多頭雖有著每一次回檔多害怕的恐懼,但檢視過去幾十年來,每一次的房產價格崩跌;講難聽一點、最後多是死裡逃生。但這是否會有總有一天等到你、狼來了的空頭總回收?討論這些問題時,必然穿插著好幾個層次;這就看購屋者是要住幾年,或是投資者是基於當地交通?工作機會?或是學區?或是多種生活機能、要將功能聚於一役?或是 5G 世代、AI「物聯網」網路革命極致,會帶來對居住效用革命性的改變?

叁、建商真的需要讓利搶錢?

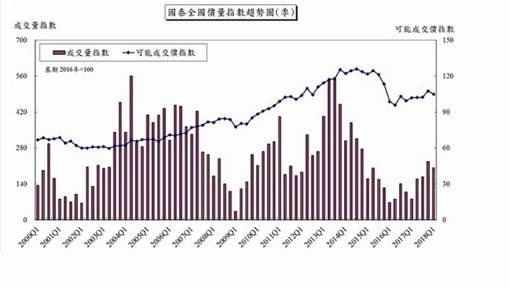

由國泰建設公司所編製全國價量指標趨勢突檢視,可以同時發現、金價在 2015 年 9 月開始下跌時,房地產也達到最高峰,短期迅速降溫、指數約從 120 點降到 95 點,如果說金價有上下兩個箱型,則 1,200 美元 / 盎司至 1,400 美元 / 盎司,是較為強勢的上下限;而 1,000 美元 / 盎司至 1,200 美元 / 盎司,是較為弱勢的廂型。2016 年 1 月那次的谷底,應該是景氣短期突然降溫,景氣驟降的原因是因為,中國在 2015 年 6 月發生最大不良債權。當時應當是中國經濟景氣的最高峰,在最高峰發生系統性風險,下降幅度與速度是最猛烈;因此造成 2016 年 1 月的肅殺。但是以美國科技類股價,從 5G 的股價泡沫中,銜接 AI 做出最後的衝刺與脫困;股價指數直衝 2018 年 1 月 29 日。由國泰建設房價曲線圖僅見,房價指數與美國股價指數,就在此時同步回檔。以台股股價指數鑑定,它要跌破 2016 年的最低點 7,627.89 點,可能不容易。國泰建設的房價指數,在 100 點以上表示有向上揚升機率,而 100 點以下則是看跌機率大。目前是處於下跌反彈高點後,緩慢下跌的趨勢中。金價目前走勢代表,總體經濟的未來並沒有保值的預期;當然也無法斷定未來將會是通貨緊縮。

但這次房產從 2016 年底的反彈再下,似乎也見不到金價即將反轉上揚的預期。即使美國 2018 年第二季的 GDP 成長率為 4.1%,但是 Fed 對於升息與縮表仍然按照進度進行;看起來原本後 QE 時代,還是應該屬於權衡式的資金回收,但是被 Fed 的照表操作後,已經成為規則貨幣緊縮政策了。2017 年起不少國家多有房價成長趨緩的狀況,就是投資者在房產投資,短期報酬率是減少的;賺得到的利潤已經不多了。就如澳洲墨爾本的市區房價,原本年報酬率多有 8% 的,近期下降到 3%。而在 2018 年的所謂新興市場匯率與股災中,墨爾本房價報酬率終於轉為負數。澳洲房地產市況與股價、匯率的演變算是最強勢,最能挺得住空頭襲擊的國家。這似乎也與台灣的情況是一致,不少工作機會多的城市,目前投資客退場後的報酬率多事可觀。除非是高單價的豪宅,可能是因為屋主需要資金調度,因此從媒體所見的,多顯得非常難獲取利差、甚至還多賠錢出場。這到底是媒體為了迎合一般民眾?還是這是真實的現狀?由於房屋或房地產,它的規格不像是股票這樣一致化;因此即使由房價指數總體變化趨勢,投資者很難判斷這是否真的是多還是空頭行情。

肆、結論:這是 M 型化的社會型態?

或許應該說,這是 M 型化社會非常顯著的現象,20 多年的電梯大廈 50 坪,也可以用 2,000 萬新台幣成交;在所得頂端的階級,2,000 多萬不算什麼。香港股市這波表現遠遜澳洲股市,但是房地產中古屋成交金額,仍然處於獲利階段。這並未像一些專家悲觀認為,2019 年的預售屋行情仍然看淡。房產專家們說,因為自住型態的購屋資金只有一套,當這些人在 2018 年耗盡之後,就會出現所謂下跌的跳空缺口;在非追價的市場中,如果賣方不讓利則將會是、買進就是被套牢。部份專家的觀點,未來房市是向下走的下跌趨勢,本身結構性的連鎖性反映,2013 到 2015 年期間沒賣掉的房子,在 2019 年需要讓利才有買家;而結構性因素使中古屋價格下修,最後牽動預售屋也沒法在預售階段全數賣掉,預售屋也要下修才會有買盤。而如果預售屋也向下修正,那便是確認行情是往下滑了。這種下滑的空頭趨勢與過去,1900 年修正到 2003 年,或是與 2008 年那種下跌趨勢型態不同。前者是因為本身泡沫化而下跌,後者則是因為金融海嘯;前者是被中央銀行以緊縮貨幣政策打下來,後者則是被「無薪價拖垮」。

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與地產、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇