夾心族的財務規劃對策

元大人壽 2018-10-04 12:03

還沒繳完的房貸、車貸、每個月小孩的安親班費、父母的孝養金、每年要繳的保費…… 這麼多的費用待繳,到底什麼時候才有繳完的一天?這是現代夾心族的心聲!

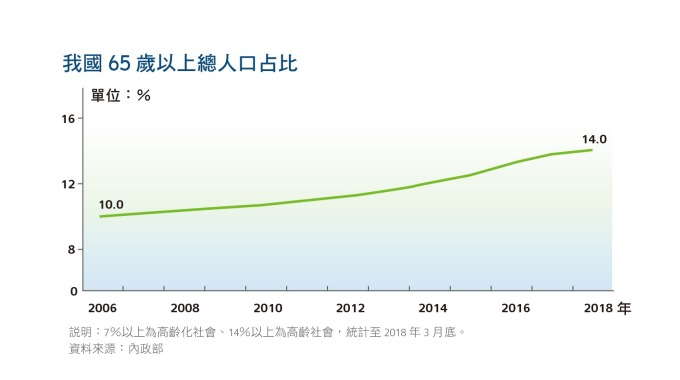

面對少子化與高齡化的趨勢,不少上有父母、下有子女要撫養的夾心族感受無比的壓力,面對自己的退休未來更是不敢想像。根據內政部的統計,台灣 65 歲以上老年人口占總人口比率,在 2018 年 3 月底突破 14%,正式宣告邁入「高齡社會」,也就是說,7 個人中就有 1 個是老人,且距離「超高齡社會」,僅剩 8 年時間,反映出台灣老化速度的嚴重程度。

在這樣的趨勢下,夾心族更需要為自己的未來打算,因為「養不起的未來」很可能就是退休後必須面對的窘境。想要透過穩健的金融工具來打造退休後的穩定現金流,保險商品是最核心的配置選擇。

抗通膨、隨利率調升

對於夾心族來說,現階段是家庭責任最大的時期,因此壽險的保障規劃很重要,能避免因為事故倒下後,收入中斷對於家庭經濟的衝擊;然而,面對養不起的未來,更應該更早規劃未來穩健的收益來源,有朝一日能享有更輕鬆餘裕的退休生活。

若想兼顧壽險保障與退休後穩健收益,不妨以利率變動型壽險來做為配置的金融工具。台灣人的理財觀念偏向保守,因此保險是一般民眾最常選擇的金融工具之一,特別是在美國啟動升息循環後,有機會隨著利率環境調升的利率變動型壽險便成為目前市場的主流。目前依照發行的幣別,最大宗的美元與新台幣利率變動型增額終身壽險兩種,相當適合用來最為追求穩健收益的資產配置需求。

人口關鍵辭典

據世界衛生組織定義,65 歲以上老年人口占總人口比率達到 7%時稱為「高齡化社會」,達到 14%是「高齡社會」,若達 20%則稱為「超高齡社會」。

依國發會推估資料顯示,台灣從高齡社會轉為超高齡社會的時間,只有 8 年,比日本 11 年、美國 14 年、法國 29 年及英國 51 年更快,反映出我國老化速度的嚴重程度。

在物價上漲的情況下,民眾都有感荷包縮水。不過,因為利率變動型保單在增值回饋分享金選擇購買增額繳清保險金額的情形下,具有保額遞增的特性、壽險保障不縮水,因此兼具抵禦通膨的效果。

增值回饋分享金如何計算?

增值回饋分享金是怎麼算出來的呢?假設妙珍投保的「元大人壽三富增利利率變動型終身壽險」保單預定利率為 1.25%,在投保第 1 年後,保險公司第 1 年度初公告該保單的宣告利率為 2.7%,假設前一保單年度末的保單價值準備金為 50 萬元,則保戶第 1 年末可拿來增購保額的「增值回饋分享金」=保單價值準備金 x(宣告利率 - 預定利率)=50 萬元 x(2.7%-1.25%)=7250 元。這部分就可以用來增購壽險保額。

美元保單為主流

不過,以目前的銷售主流來看,美元利變型保單還是較具優勢。根據金管會統計,今年前五月美元保單銷售 87.81 億元,較去年同期成長 62%,而美元保單也是外幣保單中銷量最多的保單。分析其熱銷原因,主要是美國啟動升息循環以來,美元先貶後升,全球資金重返美國懷抱,再加上美元是國際上的強勢貨幣,在資產配置上占有一定的戰略位置,若想分散資產到其他外幣市場,美元絕對是多數人的首選,也因此能隨著利率升息連帶受惠的利率變動型美元保單,也成為保單新寵。

美元保單熱賣原因,是保單預定利率本來就比新台幣保單高,如新台幣終身壽險保單預定利率可能只有 2%,但美元保單可能有 2.75~3%,同保額以美元投保,保費相對會比較便宜,再加上利變型保單,美元宣告利率現階段已達 3.8%上下的水準,新台幣則只有 2.9%左右,雖然宣告利率是浮動的,保險公司也無法保證宣告利率,相對上較占優勢,也是美元保單買氣吸睛的關鍵。

元大人壽指出,美元目前仍為國際流通最廣的國際貨幣,因此許多民眾在選擇金融理財貨幣時,仍優先選擇以美元做為退休生活規劃或兒女海外就學的教育基金,不但可因應中長期資金的運用,對於多元幣別資產配置分散風險,美元保單是個值得考慮的選擇。

專款專用打造退休專戶

元大人壽也提醒,民眾在購買外幣保險商品仍應留意匯率風險,除應詳讀保單條款,投保前還是要詢問清楚,並確認保障範圍和給付方式是否適合自身需求及承受匯率風險能力等因素,整體考量,才能享受外幣保單所帶來的保障與報酬。

對於夾心族世代來說,生活的經濟壓力不小、但面對未來的規劃準備更不可少。因此,理財專家郭莉芳建議,夾心族在面對經濟壓力環伺的情況下,還是要擠出一筆錢來「幫自己存未來」。因為,在薪水凍漲的年代,這一代的父母已無法期望下一代能更奉養自己,且醫療發達、高齡化社會帶來的隱形壓力,來自於父母與自己都可能日益長壽,一旦發生需要被長期照護的失能狀態,這一筆龐大的照護開銷,將有可能拖垮經濟。

因此,現在就應該建立「專款專用」的專戶概念,為老後的生活配置一筆資產。當身體安健康泰,這筆準備金可以用來提升退休後的生活品質;一旦身體狀況不如預期,至少還有個「小金庫」得以支應生活與醫療開銷。

這個「專款專用」的工具最好要選擇低波動的金融商品,例如利變型壽險,在保單有效期間提供壽險的保障,期間又能累積帳戶價值,以應未來退休後的現金流需求。

夾心族的保單首選

元大人壽建議,民眾可先依照自己的年齡與每年繳保費的資金預算,先選擇繳費期間長短之美元利變壽險保單,以中年夾心族來說,特別是針對 55 歲以後的熟齡世代,則應把握退休前的職涯黃金期,建議可考慮選擇繳費年期六年以下的美元利變型保單作為保險保障與財務規劃的金融工具。元大人壽推出三年期美元繳費的「元大人壽三美增利美元利率變動型終身壽險」與台幣繳費的「元大人壽三富增利利率變動型終身壽險」,提供保戶選擇,協助民眾為人生的黃金下半場做好保障與財務規劃的準備。

以「元大人壽三富增利利率變動型終身壽險」為例,除了每年有機會享有增值回饋分享金,可逐步增加保障與保單價值外,還兼具了「特定意外身故保險金」、「特定意外失能保險金」照護,讓保單的保障功能更周延,讓夾心族在背負家庭壓力的時期,能夠將保障範圍拉到最大,適合多數民眾作為退休規劃。

投保利變型保單應有的認知

元大人壽提醒,無論何種外幣保單,民眾在選購時,除了考量利率與增額效果外,更應以自身的需求與財務狀況進行評估與規劃,並詳閱內容條文,建議一定要自己做功課並且多詢問,了解商品內容、給付相關規範、注意事項及相關警語,同時結合附加費用利率進行評估,才能保障自身權益。

另外,投保這類保單該建立那些基本認知呢?公勝保經總經理蔡聖威建議,在投保前最好要注意保險公司強調的宣告利率並不是保單的實質報酬率。

宣告利率是投保利變型保單時,保險公司將保費加以投資運用,再根據實際投資狀況等,定期公布的「利率」,是計算保單價值準備金的因子,並非買保單可獲得的報酬率。而宣告利率是浮動的,保險公司也無法保證宣告利率一定往上調升,若市場反轉時,當保單宣告利率小於預定利率時,保戶有可能拿不到增值回饋分享金,這是保戶進場前都該具備的基本觀念。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇