【富蘭克林】聯準會如期升息一碼,維持漸進升息政策 貿易紛爭未歇,投資攻守兼備

富蘭克林投顧 2018-09-27 16:53

9/25~26 聯準會宣布升息一碼至 2.00%~2.25% 區間,符合預期,利率點陣圖維持今年再升息一碼,明年升息三碼的預測,聲明刪除了貨幣政策立場寬鬆的表述讓市場預期升息已近尾聲,但鮑爾主席隨後淡化此動作對未來貨幣政策的影響,表示 "部分資產價格來到歷史高檔",壓抑美股由升轉跌,史坦普 500 指數小跌 0.33%,十年期公債殖利率收盤下跌 4.8 個基本點至 3.0480%,美元指數 (DXY) 收斂盤中升幅,收盤小漲 0.06%(彭博資訊,9/26)。

聯準會維持升息預測不變,樂觀看待美國經濟前景

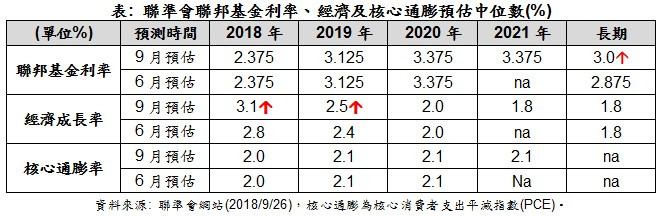

就未來政策動向,與六月份相較,聯準會維持 2018、2019 及 2020 年聯邦基金利率中位數預測值不變,亦即預計今年將再升息一碼,2019 年及 2020 年分別將再升息三碼及一碼。儘管近期美中貿易關係緊張,且長期持續可能對美國經濟不利,但短期內關稅措施對美國經濟的影響相對較小,輔以美國經濟表現強勁,聯準會將維持漸進式升息政策。

根據彭博資訊於 9/18~20 的調查 (9/25),經濟學家預計聯準會將持續每季升息一碼直到 2019 年六月,屆時聯邦基金利率上限將達 3%,之後將維持至 2019 年第四季再次升息,明年預估將升息三次。

富蘭克林證券投顧表示,聯準會維持漸進式升息政策,為美國經濟前景投下信任票,歷史經驗顯示,美國股市多頭行情多半結束於聯準會停止升息或開始降息之際,美國強健的基本面、溫和趨緊的政策與資金環境有利美股多頭續航。另一方面,隨著美國經濟循環來到擴張末期,明年之後聯準會開始放慢升息速度,反觀許多新興國家公債殖利率已經拉升,高殖利率優勢可望吸引資金回流,而美國以外的股市挾評價面優勢也蘊藏補漲潛力,建議投資人可多元佈局,掌握聯準會升升不息下的投資契機。

富蘭克林證券投顧建議投資人採取雙管並進策略,美元及新興市場均衡配置,新興資產首選新興國家當地貨幣債券型基金和大中華及亞洲中小型股票基金,美元資產首選美國平衡型基金及採取對沖策略的多空策略基金,提高資產組合防禦力,積極者可留意美國股票、生技及科技產業操作機會。

美國平衡型基金攻守兼備,抗波動首選

富蘭克林坦伯頓穩定月收益基金 (本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金) 經理人愛德華.波克表示,考量今年以來貿易緊張局勢升級等不確定因素推升金融市場波動加大,經理團隊已在六月先行調高公債部位以因應下檔風險,並側重在短中期等低存續期間的公債,基金採價值選股,產業側重能源及金融產業,並搭配內需導向的醫療及公用事業配置,兼具防禦與成長性。

留意美股震盪買點,掌握第四季旺季行情

富蘭克林坦伯頓美國機會基金經理人葛蘭 ‧ 包爾認為,貿易緊張局勢為目前市場最大的不確定因素,然而,貿易緊張局勢應該以美國政治的視角來看待,貿易爭端或關稅威脅更可能是一種針對特定選民來獲得政治分數的手段,預估全面貿易戰的風險不高。觀察美國經濟兩大支柱,即消費者及企業獲利依然穩固,目前尚未看到經濟週期正在轉向或者衰退即將來臨的跡象,美國經濟成長強健可望支持美股延續多頭格局。

第四季向屬科技股傳統旺季,統計 2003~2017 年過去 15 年間,MSCI 世界資訊科技指數第四季平均上漲 4.18%,表現優於其他季度 (理柏資訊,原幣計價)。富蘭克林坦伯頓科技基金經理人強納森.柯堤斯認為,市場不時出現科技股評價過高的雜音,但是,鑑於科技產業擁有較高的成長性、較高的利潤率及較佳的資產負債表,現在的科技股理應享有溢價。現在的科技公司獲利能力高且槓桿較低,且因更側重於軟體與服務,營收對經濟的敏感度較低,正面看待科技股投資前景,現階段佈局側重網路及軟體等較具成長性的新科技領域,看好雲端運算、電子商務及數位支付等投資題材。

近期生技醫療產業吸引資金回流,根據理柏及 AMG 統計至 9/19 止,生技醫療產業型基金過去 11 週中有 10 週獲資金淨流入,期間吸引超過 42 億美元資金淨流入 (PiperJaffray,9/20)。富蘭克林坦伯頓生技領航基金經理人依凡.麥可羅指出,生技醫療類股對藥價雜音反應鈍化且較不受貿易戰的影響,而且,統計 2018 年以來至 9/14 止,獲 FDA 核准上市的藥物數量達 36 種,高於 2017 年同期,顯示美國食品暨藥物管理局(FDA) 審核態度維持友善,搭配生技股評價面仍具吸引力且第四季新藥審核、實驗數據等題材豐沛,有利生技股後市。

<本文提及之經濟走勢不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書,本頁不代表對任一個股的買賣建議>

現階段法令規定境外基金投資大陸地區證券市場上市之有價證券以掛牌上市有價證券為限,且投資前述有價證券總金額不得超過該基金淨資產價值 10%,另投資香港地區紅籌股及 H 股並無限制。本基金並非完全投資於大陸地區之有價證券,投資人仍須留意中國市場特定政治、經濟與市場之投資風險。

新興市場基金警語:本基金之主要投資風險除包含一般股票型基金之投資組合跌價與匯率風險外,與成熟市場相比須承受較高之政治與金融管理風險,而因市值及制度性因素,流動性風險也相對較高,新興市場投資組合波動性普遍高於成熟市場。基金投資均涉及風險且不負任何抵抗投資虧損之擔保。投資風險之詳細資料請參閱基金公開說明書。高收益債券基金警語:由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。本基金較適合投資屬性中風險承受度較高之投資人,投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重,投資人應審慎評估。

本基金之主要投資風險除包含一般固定收益產品之利率風險、流動風險、匯率風險、信用或違約風險外,由於本基金有投資部份的新興國家債券,而新興國家的債信等級普遍較已開發國家為低,所以承受的信用風險也相對較高,尤其當新興國家經濟基本面與政治狀況變動時,均可能影響其償債能力與債券信用品質。基金投資均涉及風險且不負任何抵抗投資虧損之擔保。

基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。由本金支付配息之相關資料已揭露於本公司網站,投資人可至本公司網站查閱。本基金進行配息前未先扣除行政管理相關費用。

股票型基金配息機制說明:本基金主要配息來源為股息收益,配息也可能從基金資本中支付。境外基金機構針對本基金配息政策設有相關控管機制,視實際收到股息收益及評估未來市場狀況以決定當期配息水準,惟配息發放並非保證,配息金額並非不變,亦不保證配息率水準。

本公司所提供之資訊,僅供接收人之參考用途。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,須自行承擔結果。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。

- 新能源車是穩健理財規劃的延伸

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇