〈鉅亨主筆室〉縮表後Fed、美元、金、油何去從?

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

國際金價從 2018 年 3 月以來,至今出現一路緩慢下跌走勢;雖然台灣金飾店或是銀樓,它的報價方式與國際行情未盡完全一致,但業者認為目前交易相對冷淡。如果拿金價與原油價格對應相比,影響金價因素比較單純。如將它視為奢侈品,則是有著炫耀的效用;因為價格長期高貴、才會吸引消費或投資。而若以貨幣供給,如果只以黃金當成本國貨幣發行準備;則金價的高貴將能夠讓該國央行,發行更多的本國貨幣;以此刺激經濟 GDP 成長率、不至發生惡性通膨。以商品市場而言,如果該商品期貨、與現貨價格出現正價差,且正價差保持穩定、或呈現擴大趨勢;則可判定該種商品可能成為保值標的。所謂「保值」是指持有的期間越久,它的正價差越大;金價是在 2011 年 8 月出現天價 1,912.42 美元。經過整兩年高檔震盪後,由 2012 年 9 月 1,773.99 美元 / 盎司突然驟跌,之後一年內似乎一路沒停過、跌到 2013 年 6 月,跌破 1,400 美元 / 盎司才止歇。從此之後呈現 1,060.20 美元 / 盎司,到 1,396.10 美元 / 盎司大幅盤整格局。

貳、探詢尾部風險可獲取價格變動特徵!

金價的大盤整格局迄今多年,多空會跟隨大環境變遷分出勝負,不是向上升、就是往下墜。要判斷到底將往何方?瞭解金價特徵是非常重要。黃金每盎司計價標準是美元,而在過去只以美元為準備貨幣時,金價官定價格只有 35 美元 / 盎司;但自 1944 年到 1970 年間,美元在全球貨幣供給大幅擴張宛如脫韁野馬,誰也沒法管住它。直到 IMF 將準備貨幣範圍擴增種類後;1972 年之後黃金漸漸成為單純奢侈商品,價格慢慢走入豪放行列;消費者越是有錢越愛買黃金與古董。美元的貨幣供給量是由 Fed 貨幣政策,與實體經濟所決定。以統計學迴歸分析與國際金融實務驗證,金價受到寬鬆貨幣資金推升效果最為顯著。金價對通膨與經濟成長預期指標效果,遠優於對地緣政治風險預期。如果將金價「期間報酬率」(Period Return Rate),當成多元「迴歸分析」模型的「應變數」Dependent Variable,而將 GDP 成長性的通膨保值當成第一個「自變數」(Independent Variable);將地緣政治風險視為第二個「自變數」,將 FOMC 的指標利率視為第三個「自變數」。則第一個自變數對金價影響可能在 70% 以上,第二個自變數對金價影響程度可能只佔 20%,利率部份則或由債券殖利率等代表約為 10%。第一與第三個因素多與貨幣政策、企業資本支出有關;而第三個自變數則可用公債殖利率替代表達。要在缺乏計量經濟學模型之下,探究自變數與應變數之間關係,替代的方法就是,檢視長期至少 10 年的月資料樣本,該數據所呈現的資料敘述統計量的極端現象。

一、極低的金價 1,060.20 美元 / 盎司,就是發生在 Fed 終止 QE 之後次月 2015 年 12 月。金價對美元貨幣供給量預期效果,是最具有領先量化指標。金價由多轉空速度,遠比所有金融商品與有價證券對貨幣供給先行與敏感。2011 年 8 月是第三次,也是最後一次 QE 宣告後;Fed 確定的宣告,馬上使金價迅速衝到最高峰;之後就開始展開利多即將出盡的停滯。二、而在 2013 年 5 月 Fed 明確宣示 QE 的確要退場之際,金價已經跌到 1,234.8 美元 / 盎司。而在此之後 Fed 的貨幣政策,由攻擊與中性態勢、轉為明確守勢與緊縮;在終止 QE 與升息、乃至於宣告收縮資產負債表時,金價已出現大幅盤整格局。在升息之前它已經將價格,跌到最低價 1,040.54 美元 / 盎司;差一點破 1,000 美元 / 盎司。這個價格可能已將升息、收縮資產負債表、及 FOMC 的 Federal Fund Rate 要升高到 2.2% 水準,這些利空完全反應殆盡。三、以空頭的立場去看,如果金價要再向下跌破,第一個箱型底線 1,200 美元 / 盎司;那所需要的利空是,Fed 宣告將 Federal Fund Rate,目標調高到 3.25% 以上;這在一兩年之內是不可能的。因為 2018 年才達到 2.25%,2019 年最重要的是讓所有企業,適應 2.25% 以上的高利率環境,並且以收縮資產負債表強化升息循環。

叁、縮表之後的 Fed,貨幣政策何去何從?

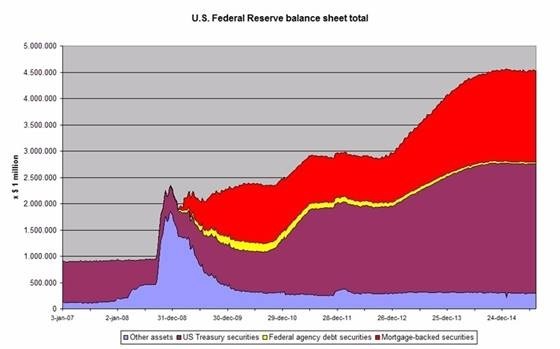

收縮資產負債表將是針對過去 QE 期間,Fed 在美國金融市場購入的 2.5 兆美元國債、與 1.8 兆美元 MBS,進行「不再投資」行為。美國政府國債部份,Fed 將由每季 60 億美元開始、未來每一季升高 60 億美元方式,遞增到收縮上限 300 億美元。而在 MBS 部份則由 40 億美元為基礎,而每季增加 40 億美元、最後升高到 200 億美元為止。當時在 2017 年 6 月 Fed 會議討論時,現任主席鮑爾認為最後資產負債表應收縮到 2.5 兆美元以下。但考慮到資本出需求可能隨著景氣復甦而上揚,因此葉倫與柏南克多認為,這是無法達到的理想境界。即使面對收縮資產負債表利空宣告,也是未再跌破 1,040.54 美元 / 盎司。升息對利率具有從短期傳導到中期、長期同步效應;但收縮資產負債表卻是直接帶動短、中、長期利率上揚。但無論是升息或是收縮資產負債表,只是對短期 10 年期有效;目前尚未發揮「傳導效果」,對 30 年期美債殖利率是無效的。30 年期美債殖利率代表企業資本支出的資金需求,以目前此一指標檢視,美國短期訂單與出貨無虞,但長期產能擴張似乎力有未逮。2019 年後,當 Fed 的 Federal Fund Rate 達到 2.25% 以後,接下來的貨幣政策是暫時停止再度緊縮?還是轉為暫時寬鬆?在權衡與以利率、價格為指標運作與救援經濟成功後,一般多會回到中性的貨幣政策。而回歸正常貨幣政策並非停止權衡,而是以 Rule 方式讓貨幣供給配合經濟成長需求,也就是由攻勢轉為守勢。Fed 會恢復 Rule 的貨幣學派規則政策,所謂「規則」就是依照 GDP 預期成長率,放出「期間定量」貨幣供給。就是由價格 1994 年的 Tailor Rule 對利率目標的瞄準,轉為恢復對貨幣數量的管理。

依照 2018 年 7 月 27 日,美國商務部所公告的經濟數據,2018 年第一季美國 GDP 成長率為 2.2%,而第二季 GDP 成長率高達 4.1%;這是以季為單位,6 年來美國最佳的經濟數據。巴菲特認為,過去 7 年以來,美國的 GDP 成長率多能達到 2% 以上,未來幾年的成長動能將更為強勁。但由循環性的逆向思維,這極有可能還是受 QE 的政策延遲影響效果;一般政策有三種落後,認知、執行與效果落後。小而開放經濟體對於外部經濟因素敏感,但執行效果至少也有半年時間落後。大而開放的經濟體,多是為了因應系統風險而大動干戈;因此在金融市場會出現預期與 Overshooting。在對實體經濟影響上會有至少一年的落實過程,因為生產流程的轉嫁過程長。

相對比較起來,股市空頭是在 2013 年 5 月接收到 Fed 暗示,QE 必將退場時才發生過一次大地震,這似乎比油價還慢;油價代表凱因斯「有效需求量化」指標,是比 PMI 或 ISM 更領先的指標。油價的反應則是在 2014 年 6 月,與歐洲央行 ECB 宣告負數存款準備率同時。2014 年 6 月至 2015 年預期升息階段,是貨幣政策收尾期間;股市在 2015 年 11 月後開始波段滑落。2016 年第一季與第三季的 G8 會議,開始為全球經濟找到另外一個藥方、就是財政政策;當時在中國杭州與成都 G8 會議中,歐美國家多指向財政政策。財政政策對於金融有價證券,價格效應預期最高峰是在 2018 年 1 月 29 日。道瓊工業指數是在 2018 年 1 月,對財政的利多預期到頂;而開始對貿易高關稅政策利空預期反應。以大空頭角度,從金價到油價約為三年,從油價到道瓊則為 3 年又 7 個月。如果是迷信,投資者或許可以計算到,每三年會有一種商品或有價證券價格跟進泡沫化。

肆、結論:金價與油價多將步入低吟、修生養性階段?

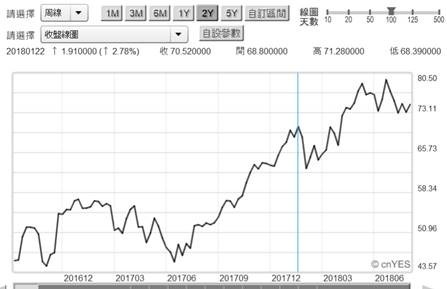

美國季 GDP 的高度成長、或可維持一段時間,但若還想持續成長則主要來自於財政政策落實成果,或比此效應還要早的、持續復甦的有效需求增強效應。美國的幾手策略可否成功?即打貿易戰逼全球大企業前進美國投資,降富人稅刺激消費等等;前者有「秀場兌現成真」的危險,後者在「吉尼係數」升高情況下,真正效果可能有限。對於金融有價證券而言,因為「基數」大盤股價指數已快到登峰造極階段,因此對多頭邊際效果也相當有限。在 Fed 的 Rule 政策下,而 ECB 又將於 2019 年 6 月 14 日停止大寬鬆,未來一年美元指數強攻急漲機率不高。金價驟然跌破 1,040.54 美元 / 盎司機率也低,油價可能落入 70.52 美元 / 桶、與 50.96 美元 / 桶之間盤整。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇