鉅亨網 首席經濟學家 邱志昌博士

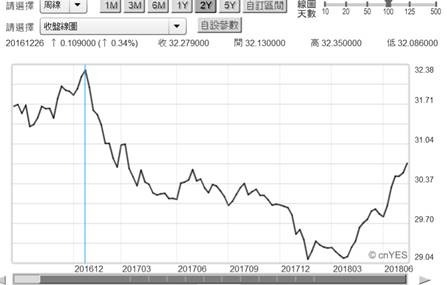

由台股主流類股中的主流,台積電股價波段走勢檢視;很顯然地驗證過本文在,2018 年 7 月 9 日所闡述「股價已經觸及底部區」;以計量經濟學 Robust Test 的驗證確如此。對照本次台股加權股價指數,該文領先預期到大盤趨勢扭轉演變;但以台積電股價短期表現,該文還是嫌落後。如圖一檢視台積電股價,台積電股價是在 2018 年 6 月 28 日當天,觸及波段低點 211 元 / 股;主筆文對台積電股價最底部仍是「馬後炮」;或許也是瞎貓碰到瞎耗子,無意中撞到的預測。但當時為何有這樣判斷?我們用後來的證據事實比對發現:一、會在 211 元 / 股進場買台積電股票投資人,必然有著對國際熱錢投資研究豐富經驗,對國際投資流程也必然有過實際操作。熱錢算計新台幣兌換美元,匯率短期最大的貶值價位;將資金適時進入到新興市場。本文在外匯變遷上,2018 年 6 月曾以 29 兌換 1 美元為基礎,以「必需報酬率」(Requirement Rate)6% 為波段貶值計算根據,則在此情況下其預期滿足幅度匯價在 30.74 兌換 1 美元。二、台積電股價被投資屬性是外資型態思維,外資投資行為區分為 Noise Traders、Talent Investor;後者投資人會在獲取現金股利「應收股息收入」後,選擇「再投資」(Reinvestment)。就是將股息再買進同樣的股票,以求取長期投資「複利效果」。三、在本文 2018 年 4 月 23 日認為,「狂砍最績優股票、外資底部發神經」一文之際,台積電股價是為 228 元 / 股,距離最低價位 211 元 / 股只有 17 元 / 股;誤差率為 7.45%。但新台幣兌換美元,當天收盤匯價為 29.45 元兌換 1 美元。台積電股價觸底價的 7 月 9 日,新台幣匯價是為 30.45 兌換 1 美元。由匯率的趨勢,與台積電法人說明會,釋出未來可能產業、經營績效成長趨緩展望;其實台積電法人說明會、並非是預期外的大利多。但在 2018 年 7 月 9 日之後,大力推升該股價的外資,預判應該是還停留在台灣的國際熱錢,或預估會確定要拿到現金股息配發;應該這些長期外資、與國內投信基金所進行的買進行為。

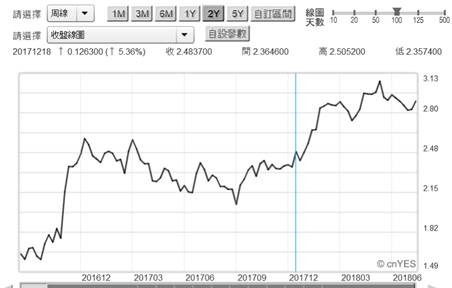

這些熱錢的確是有幾項短期無憂的算計:一、台灣央行在今 2018 年可能不會升息,且美 Fed 今 2018 年最多升息次數為 4 次。在這種雙層重要變數思考下,新台幣在 2018 年底前,會大幅與過度貶值機率很低;新台幣兌換美元匯率變化,對國際投資機構是安全。因為在此情勢下、不會有新興國家自發性、政策驅動的貶值壓力。二、由保守觀點去檢視,尤其是美國 10 年期、與 30 年期公債殖利率差距趨勢演變。美國經濟景氣短中期、估計兩三年之內資金需求面是無憂慮的;因為 10 年期國債該漲就會漲。但是長期遠景是有憂慮的,因目前美 30 年期公債殖利率曲線斜率是平滑;這意味長期景氣是趨緩或即將衰退,企業資本支出暫時趨緩。當然這也是需要未來繼續追蹤與研究,因為企業隨時多會再提出,擴大或是縮減資本支出計畫。三、而美 10 年期公債殖利率,代表短期企業資金需求;這一種因為未來半年或一兩年訂單無虞,因此對生產原料需求熱度仍持續。檢視曲線圖豁然可見,美國 10 年期公債殖利率周曲線圖趨勢是,向上整理之後、再向上、資金需求是成長的。由於預估在兩年後,有效需求可能面臨轉為疲弱,未來兩年內 10 年期公債殖利率,短期具有上揚空間。在 FOMC 的 Federal Fund Rate 達到 2.25% 之前後,殖利率在 3.0% 與 3.25% 之間,這種成長態勢將會是常態。

在這種情勢下,短期再投資是低風險的操作。以兩到三年時間,的確是可重新再進行波段或是價差操作。近期新興市場股市過去多頭行情,從 2016 年 1 月 16 日到 2018 年 1 月 29 日,總計兩年又 3 天。若從此計算開始即 2018 年 7 月 9 日,未來兩年就是從現在到 2020 年 7 月 9 日。時間點應該是,下一任美國總統選舉前;就是驗收川普是否連任的時候。以美國內部的政治行程論,2018 年 11 月是期中選舉;2020 年是再次總統選舉。如果全球各國所推行的多是財政政策,那與總統、或是政黨國會議員選舉,與其政策是有關。這就如同 2012 年,第二次希臘債務危機,及 2016 年的美國總統選舉、2017 年中的英國「脫離歐盟公投」、2018 年中的義大利主權危機。這些事件分別釀成:希臘股市與債市大跌、美股大漲、英鎊兌換美元匯率大貶值、義大利公債殖利率大漲。國家的安危與財政安全及財經政策,關係到股市、匯市、債市變化;政治事件優先反應的順序是匯市、債市與股市。

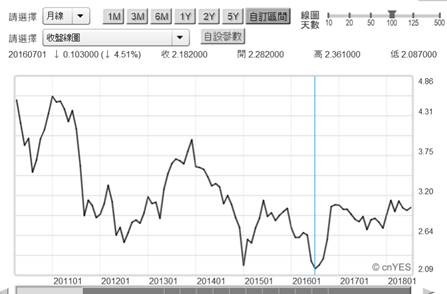

美 10 年與 30 年期公債殖利率最大區別是,自 2017 年 9 月 Fed 宣告收縮資產負債表後,10 年期公債殖利率周曲線,開始向上揚升趨勢相對清晰可見;這一次空頭行情因此,持續到 2018 年 5 月 14 日,突破 3%、創下 3.13% 為止。這也可驗證為何美道瓊股價指數,在 2018 年 1 月 29 日衝高到 26,616.41 點後,突然大跌一段。股價指數領先產品訂單,因此股價指數先行做頭;之後企業以資金調度採購原物料,油價在 2018 年上半年上揚。但 30 年期國債就不是這樣表態,它在 2014 年 Fed 停止 QE 後,至今就多是 2.08% 到 3.2% 區間盤整,從來從未突破 3.2% 箱型頂。如果將 10 年期債殖利率,詮釋為等待訂單信號的資金需求;則 30 年期公債殖利率,則可解讀是長期資本支出遲緩信號。這也是為何,2018 年 7 月 19 日台積電「法人機構說明會」,兩位集團領導所釋放信息,是暫時降低資本支出成長。在總量上還是增加,但年成長率幅度放緩?這是否暗示人類人工智慧技術落實,是這一波段或這一個世代高科技的極致?全球最大石化集團,台塑企業雖然員工加薪,但也是對下半年產業景氣預期保守。在這些重量級上市公司的保守中,台股「萬一」點還會是常態?

這是因為未來新興市場股價的創新高動能,主要驅動力來自於財政政策,與全球保護主義。就台灣經濟而言;大陸國家主席習近平已將大陸環保樹立為企業標竿,他說「綠水青山才是金山銀山」;大陸各地因此大幅提高與嚴肅環保要求。這已觸動台商敏感神經,紛紛透過兩岸溝通管道對大陸提出合理要求。未來台商擴產是否將要轉向到東協?或繼續在大陸以真槍實彈,面對中國 2025 與轉型升級?或是回流到台灣?這成為台灣產業與主管工業單位,最想知道的問題。其實投資無國界,生產唯一考慮的是成本;銷售唯一顧慮的是市場大小,代工者唯一考慮是產業鏈完整性。以技術工資的水準,台灣製造生產的變動成本是相當有競爭力的。

台灣央行似乎不想在 2018 年,就讓新台幣升息;或許該行也估計到國際金流趨勢,即已經見到 CRS 的資金回流。如果台商產業投資回流?或是資金回流?則台股加權股價指數,內資股票表現機會大為增高。就台股在財政政策誘因,即為軌道、水環、數位、綠色能源、城鄉與風力發電、國機國造、國船國造等產業,是為台灣財政政策主軸。2016 年初起鋼鐵、水泥等類股。其實甚麼樣的大環境就會塑造出甚麼樣的多頭;積善的人家必然有福,勤奮的人自然會有長期財富,業精於勤、荒於嬉。在保護主義之下,回流的資金將會帶動股市攻堅;不同的族群另起爐灶、股市菜色不同、但戲碼仍然昂揚精彩。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇