當前觀察房市指標的四大面向與十大盲點

鉅亨台北資料中心

文.莊孟翰

Q:2008 年曾被票選為世界五百強公司之一,在當時仍名列美國第四大投資銀行的雷曼兄弟,因次級房貸面臨倒閉命運,它的破產更將原本僅是資金面的流動性風險,進而擴大引發全球性的系統性風險,雷曼兄弟的破產更被視為 2008 年金融海嘯的禍首。自此之後,全球對於金融控管更加嚴謹,台灣同樣也持續對於銀行資金放貸加強控管,其中對於評量呆帳風險的「逾放比」,也就成為研判風險是否升高的重要指標。

根據金管會統計,近年前五大房貸放款銀行壞帳自 2014 年的 88 億元,到 2018 年 4 月已上升至 173.9 億元,房貸逾放比自 0.15%提高至 0.26%,而在房價持續下跌情況下,房貸逾放比又逐年攀升。此外,又有媒體報導,最近房市恐有出現斷頭潮之虞。究竟房市何時會落底,逐漸提高的逾放比是否會引發系統性風險,造成台灣下一個金融危機的未爆彈?請教莊教授的見解。

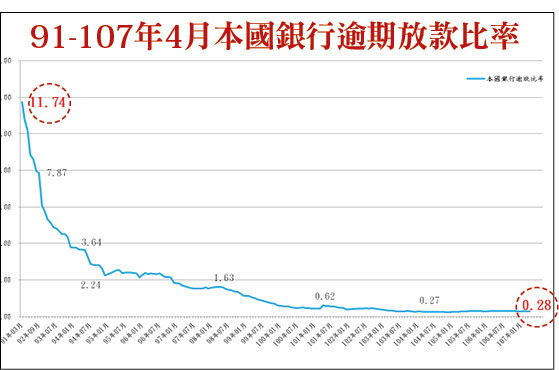

A:依央行公布本國銀行逾放比率三月為 0.27%,四月為 0.28%,如再追溯 2013 至 2018 年的逾放比,並沒有急劇上升,而是緩步攀升。其次,根據央行內部的總體銀行壓力測試結果,針對性審慎措施放寬後,房貸成數增加也都在合理範圍內,至於近年房貸寬限期陸續到期導致逾放升高,從壓力測試來看,應該是單一銀行在推案量較大區域的個別情況,並非全面惡化。

至於前五大房貸放款銀行的數據,自 2014 年七月一日囤房稅實施,逾放比也隨之提升,主要原因在於高額的囤房稅抑制投機炒作,因此房價也隨之逐年下滑,最近二、三年跌幅已超過兩成。

然而,歷經 2012~2013 年的「秒殺」投機炒作,兩、三年後當初的預售屋逐漸完工交屋,並且大部分房貸寬限期也在今明兩年陸續到期,在房價持續下跌,房貸本息壓力下,更讓投資客難以脫手,導致銀行逾放比逐年攀升至六年來新高點。

逾放比的上升,類似房價跌租金卻逆勢上漲情況,會有這樣的反差和「預期心理」脫不了干係。一般而言,房貸寬限期約三年,如果房價持續上漲,投資客便很容易獲利了結,然三年來房價持續下跌,寬限期一到,不只每月房貸本息瞬間成為一大負擔,再加上房屋稅、地價稅、管理費等持有成本逐年累積,終致逾放比逐漸上揚。以下先就經常忽略的四個面向加以探討。

一、從逾放比面向觀察

─房市斷頭潮即將上演?

去年央行總裁彭淮南退休前曾表示,在他任期內房市呈現軟著陸,令他感到欣慰。不過,就在他退休之後,逾放比就逐漸攀升,更有不少媒體報導,房市似乎正面臨斷頭潮危機!不過,「斷頭潮」這三字未免過於危言聳聽,事實上房市景氣好壞可由供給面、需求面、建造執照以及空屋、餘屋等數據加以綜合研判,過去房市榮景金融業核貸較為寬鬆,不過景氣持續下滑,當逾放比影響到金融體系的正常運作那可就茲事體大。

一般而言,房產業的資金應維持一定的流動性,正常情況下,業者總是先辦理土融及建融,完工後再轉換成購屋貸款,惟如建案完工後成屋還停留在建商名下,那便顯示建案尚未全數出脫,如果餘屋成數過高,銀行便會擔心資金流動性問題而對於後續建案的土建融審慎核貸,以免發生流動性風險。

如仔細觀察現階段逾放比,還在可控制範圍內,亦即國內銀行貸款並非如美國金融海嘯當時那麼寬鬆,按當時美國有不少金融業只要購屋者有正當職業便可全額核貸,反觀現階段台灣係以契約價八五折後的七成作為核貸依據,亦即一千萬的房價打八五折後的七成,也就是只能貸到約六百萬元。易言之,除非房價跌幅超過四成,才有可能導致金融業賠本。

其次,就法拍角度而言,除非一拍、二拍無法拍定,否則金融業未必會虧本,更何況目前銀行的備抵呆帳覆蓋率超過 400%,亦即一元的逾放有四百多元的準備來沖銷,同時金管會也會加強監理作為。因此,除非法拍數量急遽增加,否則整體房市應仍處於軟著陸無疑。

二、從建商、代銷、房仲三面向觀察

─促銷成屋為先

觀察房市景氣,最直接的方法便是從建商、代銷及房仲三個角度切入,首先,近期建商不多購地,且大都還在讓利促銷餘屋,北台灣包括雙北、桃園及新竹地區 1507 個銷售中個案,光是成屋占比就高達 66%,顯然成屋滯銷情況尚未改善。另外,代銷業者依舊不包銷,房仲業者業績仍未大幅提高,加以地主與投資客相繼競價求售,由此不難了解市場景氣依舊未出現好轉跡象。

三、從實務面觀察

─謹防斷頭潮湧現

再從推案量及銷售率來看,目前銷售率大都在三成以下,預售屋一向被視為房市溫度計,如果預售階段銷售率能夠超過五成,就表示銷售順利,現階段顯然比想像中還差。

其次,就媒體報導議題的「斷頭潮」而言,通常投資客會有兩個做法,分別是在還沒交屋前就先斷頭,寧願被沒收一五%的違約金,這還不會牽涉到銀行信用問題,惟近年房價下跌逾兩成,當初投資客設定停損較早,現在看來反倒是聰明的做法。至於另一種則是目前可能面臨斷頭的投資客,其因在於預期房價下跌而導致脫手不易,再加上持有成本,復又寬限期屆臨,蠟燭兩頭燒的結果,就有可能導致斷頭潮湧現。

四、從廣告量與刊登內容觀察

─報紙廣告寥寥無幾,電視廣告銷聲匿跡

如再將每日各大報紙房地產廣告量加以記錄,就可發現各報刊登廣告的盛況不再,就連週末假日見報的版面也寥寥無幾,其中雖然自由時報刊登數量較多,不過有不少是集團旗下建案,並且還不斷重複刊登,此外,以往常見的電視廣告也幾近銷聲匿跡,即便是交流道下的 DM 派發或是路邊的舉牌廣告也幾乎都是成屋,由此顯見景氣依舊未現落底跡象。

茲再就觀察房市景氣可能出現的十大盲點,分述如下,以供參考。

盲點1:中南部交易熱絡 vs. 房市回溫

最近中南部有不少小坪數、低總價建案去化較為順暢,再經媒體報導房市已有回溫跡象,其實,國內市場一向都是由北部領漲,中南部再跟進,因此當北部漲價,中南部普遍反應較慢,加上房價較低,促銷容易,因此有可能出現微幅補漲,但很難就此斷定房市已回溫。

盲點2:小坪數低總價 vs. 景氣觸底

通常在景氣榮景階段,大坪數銷售較佳,當前景氣下滑市場也隨之萎縮,各大建商便爭相推出中、小坪數建案,以期降低總價提高銷售率。

盲點3:買賣移轉增加 vs.「秒殺」完工交屋

根據內政部公布的買賣移轉棟數研判房市有增溫趨勢,事實上這是延續三、四年前的「秒殺」多頭行情,近年陸續完工交屋,亦即最近大家聚焦的六都買賣移轉數量,大都是過去出售的舊建案,並非新建案。因此,除非預售屋銷售好轉,否則單從買賣移轉棟數的增加,並不能據以研判景氣落底。

盲點4:空屋、餘屋 vs. 新推案量

由各縣市觀察空屋、餘屋仍多,包括低度使用 (每月用電六十度以下) 量都呈增加趨勢,顯示現階段依舊處於買方市場,餘屋去化仍須假以時日。

盲點5:去化成屋 vs. 新建案銷售率

房市景氣是否回溫一向都以預售屋做為領先指標,新建案如能順利出售,代表景氣有逐漸好轉趨勢,不過就目前北台灣 1507 個銷售中建案,光是成屋就佔 66%,亦即在建案餘屋尚未出清之前,市場景氣還得面臨一段相當長時間的嚴苛考驗。

盲點6:建照申請量增加 vs. 景氣回溫

雖然最近建照申請量呈現增加趨勢,部分原因為因應今 (2018) 年 1 月 1 日起雨遮、屋簷不登記不計價問題,不少建商趕在去年底提前申請建照,因此,申請量增加並非景氣好轉所致,另外,土地融資利息成本壓力也是不得不申請建照之一大原因。

盲點7:台北市跌價 vs. 中南部反漲

如再檢視各地房價漲跌,從金管會公布的六都資訊,值得關注的是,北部與中南部並不一致,其中台北市、台中市與台南市跌幅約 10~15%,新北市漲幅 7.5%,高雄市與桃園市分別為 10.4%、16.4%,因此會有南北不同調的感覺,不過,中南部房價偏低,成交建案也都以中低價位為主,才會讓大家產生回溫的錯覺。

盲點8:降價求售 vs. 降低營運成本

從實務面來看,最近中南部建商大都面臨一個問題,過去榮景房價容易拉抬,也因此普遍採用高級建材,如今為因應不景氣衝擊,不得不調降建材等級,因此,對於過去豪宅最常使用的進口頂級建材促銷策略已不復見,由此顯見不景氣已逐漸影響到周邊關聯產業的供應鏈商機。

盲點9:建材商業績衰退 vs. 餘屋存量

房市不景氣連帶影響到周邊關聯產業商機,其中尤以建材廠商業績普遍下降二至三成最受關注,此外,過去建商以餘屋折抵工程款之戲碼又再度上演,由此即可了解當前房市依舊未現回溫之景況。

盲點 10:法拍增加 vs. 逾放比攀升

隨著逾放比逐漸增加,以及投資客斷頭情況愈來愈多,法拍數量逐漸增加亦乃必然之事,因此,現階段應只是景氣落底之前兆而已。

由上述四大面向與十大盲點之分析,現階段大家都還在猜測轉折點在哪?何時落底?如就逾放比加以觀察,顯然景氣還未落底,不過就金融業的自我檢視,都還在可控制範圍之內。另外,如果連法拍都出現二拍、三拍才得以拍定,未來金融業為免建築產業出現流動性風險進而衍生系統性風險,主管機關除嚴加控管土建融之外,必然也會嚴審房貸成數。

來源:《理財周刊》 931 期

更多精彩內容請至 《理財周刊》

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇