〈鉅亨主筆室〉美元強勢時代再來了??

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

如果現在還繼續在評估,中美貿易對股市系統性風險;那就有點落後了。近期多是個股、或是匯率貶值偶發性系統風險。由於投資人對新興市場畏縮,台股與港股也分別因為匯率貶值而大跌。台股於 2018 年 4 月 17 日,加權股價指數大跌 144.1 點,收盤時為 10,810.45 點。而港股則於 2018 年 4 月 16 日,恆生股價指數大跌 492.79 點。前者很顯著是因為,新台幣兌換美元匯率連續性貶值;而後者是因為港元與美元固定連繫。因此當美元持續弱勢;港股多頭誘惑當然降低。對於這兩種情境的處理,會出現固定匯率下,升息無法挽回國際資金;也就是「歐元之父」孟岱爾所言,「浮動匯率制度」才可以隔離「外部效應」。港股與港元近期表現,顯然驗證國際經濟學大師匯率制度假說。因為對投資機構而言,持有港元的機會成本,或是利息收入是與美元一樣;除非香港金融局將固定,港元兌換美元兌換,由 7.8 提升為 7.7 或是更少。不然目前這種現象與當時歐洲主權債務危機期,瑞士法郎所遇到的窘困是一樣;因為法郎釘住歐元。因此最後瑞士必需以提高利率來留住外來的資金;否則歐元一路貶值,釘住歐元的瑞郎就是自討苦吃;而當時瑞典克郎乾脆就選擇,暫時與歐元暫時脫勾。4 月初港元要與美元暫時脫勾,聲浪響徹雲霄?做為一個全球金融中心也有不得不的苦衷。

貳、國際熱錢的流動跡象顯示:外資暫時由新興市場撤離!

港股目前也是面臨到這種麻煩,就是與港元聯繫的美元弱;使得很多外資想跑。當然像這種離開多是短暫,因為美元匯率、就是美元指數還是有循環性。因此港股目前面臨窘境解決方法只是需要時間,未來當美元指數升值時,港元匯價就會恢復過度弱勢。但問題是這時港股股價是否還算是在高檔?如果股價是在高檔,則外資還是會在股價價差無利可圖,賣股換為強勢貨幣;先賺先贏。檢視港股與港元互動,顯然是股價高因子顯著、而當地匯率趨弱勢不穩定使然;港股的穩定不是依賴在匯率一定要很強,但是也不能軟趴趴。由港股因港元弱勢被大賣,也見到全部投資銀行,多對港元直接聯繫美元,有著全部看跌「盲從」Herding 現象。其實由理論檢視,這時候是投資銀行對貨幣匯率最有風險時候;就行為財務學理論,當全部投資機構多看貶美元時,美元指數就具備「風險溢價報酬」機遇。

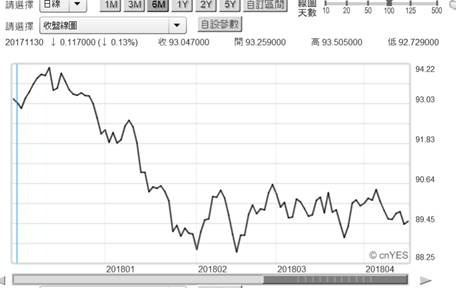

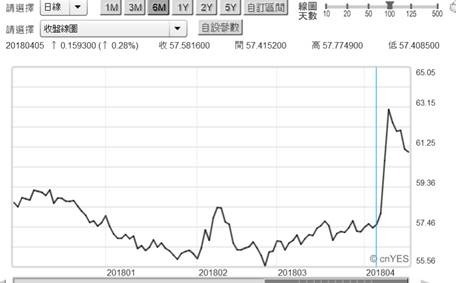

2018 年 2 月之後全球因為美元弱勢、或是美國公平正義政治與經濟原則,所出現匯率弱勢避險個案還不少。就在川普在 228 對中國經濟宣戰後;在 4 月 6 日白宮也宣布,因為俄羅斯涉及 2016 年美國總統大選,因此擬定對俄羅斯進行經濟制裁;俄羅斯貨幣匯率盧布與股價指數同步大跌。凡是做為國際金融中心國家,多希望自己國家貨幣匯率維持穩定;最好是具備可能微幅升值的市場預期。否則輕則最後會出現港股這種,因為港元聯繫美元的「魚池之殃」。重則就如俄羅斯,貨幣匯率與股價指數雙雙暴跌;那就真是很麻煩。盧布兌換美元匯率大跌之際,股價指數也是大跌。

如圖,因為受到美經濟制裁,俄羅斯盧布由低檔 57.46 兌換 1 美元,短期大貶值到 63.15;同一期間股價指數也大跌 141.5 點,單日就大跌 11.41%。國際資金由俄羅斯盧布撤出,它能去哪邊?歐元與美元、或是人民幣?投資銀行大多以美系為眾,因此回到美元比率可能還是會較高;而再由美元轉買入美債機率更大,因為這樣還可以賺到利息。這樣情節無異於,投資銀行對新興市場的股市看空。有樣學樣、見微知著。這趨勢也終於在 2018 年 4 月中下旬,發生於台股集中市場。港股、台股與俄羅斯股市外資逃逸,這幾種目前零星現象;是否會是美元上揚前夕徵兆?這值得全世界股市多頭留意。如果眾多新興市場匯率與股價,多是這樣一一貶值與下跌,那就不妙了;那是系統性風險的股災。

叁、美元指數即將上揚,新興市場零星貶值現跡!

而新興市場股災不是多從東南亞發動?以中國大陸國際經濟合作,「一帶一路」版圖檢視發現;東南亞國家中、印尼與馬來西亞股市與貨幣匯率,就與台股或是港股有所不同,目前股市仍然是多頭攻勢,而匯率也是還處於升值後高檔。雖然中國大陸是「一帶一路」主導國家,但東協各國股市趨勢,多比中國上證股價指數強勁。以周 K 線圖檢視,上證股價指數的弱勢顯然是,中美貿易酣戰未歇、你來我往、互不相讓。而人民銀行在 2018 年 4 月 18 日,突然宣告降低存款準備率,也是為未來系統性風險的預防鋪路;它可能是見到利率升高後,企業去槓桿必要條件就是資金適度寬鬆。人民銀行刻意選擇在上半年美國商務部,對貿易對手國匯率調查公告後,進行存款準備率調降;基本上就不是針對人民幣匯價,不是要透過「利率評價」去影匯價。人民銀行見到的未來,可能還包含預估到未來美元指數升高,所帶來對大陸企業外債的風險等等。

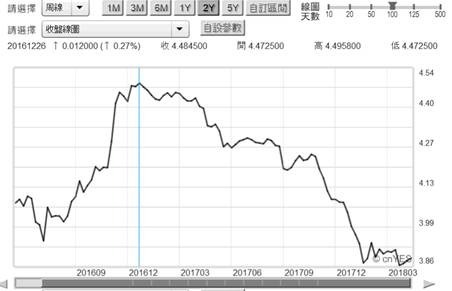

上圖是東南亞馬來西亞股市周 K 線圖,它多比當下台股加權股價指數要強。從 2016 年中起攻勢一波又一波,股價指數由 1,611.88 點上揚至 1,880.56 點。而檢視其貨幣匯率吉林特兌換美元趨勢圖形,則是由 2016 年的 12 月 26 日,也就是美國聯準會再度升息次日,由 4.4958 兌換 1 美元、升值到 3.86 兌換 1 美元。這與過去 1997 亞洲貨幣 Herding 貶值,所引發的「亞洲金融風暴」顯著不同。由東南亞股市穩健程度,與兩岸三地的股市相比;這顯然是因為中美貿易戰爭效應單一因素使然。即使這一場戰爭的持續向延續,但股價會先落底反應。川普與習近平多不會因為商業利益,在這場賽局中步入「囚犯困境」;但是另外一面,「納許均衡」當然也不可能一步到位。但往好的這方面發展的信號又是什麼?兩岸多需要東南亞便宜勞力為代工主要供應鏈,但兩岸受到中美貿易戰爭衝擊,它的遞延效果不會影響東南亞的經濟發展;因為大陸企業正在進行供給側改革,而且在科技上是呈現跳躍式成長,具備轉型升級成功要件。美國以高關稅給中國壓力,不會轉嫁到東南亞國家身上?負面效應就在中國與台商就吸收殆盡?

肆、結論:第一階段貿易戰爭對股市影響已結束!

在 1980 年美國同樣為解脫雙赤字困境,對日圓匯率與日本 301 大動干戈,戰火持續多年未歇;日本在美國一波又一波攻擊下,根本沒有提出積極對策;終於陷入長期通縮。這次美國對手是中國大陸,所不同的是它是一個,極權而且非常有效率國家。習近平在中國的權力地位已是穩如泰山,尤其是歷經反貪腐肅貪考驗後,竟然可以在 18 大之前動盪,轉為 19 大穩如泰山。這必然是習近平的能力,鎮定與思考及布局;這些能耐超乎外界政治專家所能想像。被中央政治局反貪腐小組所「雙規」的官員,幾乎多是部長級以上的政治老將,這些人不會進行反革命「反撲」?而在經歷這種政治整肅後,在 19 大中全身而退;同樣局面會出現在中美貿易對奕上?現在表面上是劉鶴主導的第一線戰場,習近平在後方是以逸待勞?總書記國家主席的思維是什麼?而美國當時面對的日本是一個政黨政治,意見紛雜、民粹亂政、最後終於敗下陣來;首相一個又換一個多無法解決,去抵擋美國貿易攻勢;這種亂局直到道安倍晉三重新再次上台為止。

如果說安倍晉三政治謀略,可以使日本脫離長期通貨緊縮;那以習近平的智慧難道不能解決中美貿易戰爭?東南亞經濟區域整合已經成形,中國廣泛內需就是涵蓋整個東南亞。這時的習近平或許已將「一帶一路」,拓展目標拉到日本或是韓國;美國高關稅傷害可稍微獲得舒緩。這時的貿易經濟的新情勢,是會使美國相對實力遜色,此時應該就是雙方步入「納許均衡」,意願增加到最高時刻。對於川普而言,如果 2018 年 11 月國會期中選舉,共和黨慘敗於民主黨,那就是馬上成為「跛鴨總統」;在這風險下,還要競選連任下屆總統可能難度升高。因此預估 2018 年 6 月之後,川普必需由中國手上獲得,中國對美貿易爭端善意回應。如果習近平認為川普是個對手,而且未來轉圜局面確實如此,則貿易戰爭的第一回合將告一大段落。這次貿易戰爭與 1930 年不同,更與 1985 年美國對付日本經濟大國崛起不一樣,美國面對的有史以來最強大極權國家;中共政治局菁英。因此發生所謂全球經濟二次大蕭條機率低,情節開始與美國 1930 代邏輯相似,但對手與結果完全兩樣;美國要的是改善經濟貿易逆差。這不會是二次大蕭條,目前的演變已使股市到達底部區!

(提醒:本文無政治立場,用財務理論分析時事;說明與判斷無任何貶損只為研究,不為任何引用者行銷或投資背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇