【華頓投信】提高原油商品的投資辨識度 華頓S&P布蘭特ETF簡稱更名獲准

鉅亨台北資料中心 2018-03-01 11:18

華頓投信表示,為提高投資人對投資商品的辨識度,且更精準的瞭解相關投資商品差異的前提下,華頓投信日前已向臺灣證券交易所申請變更「華頓標普高盛布蘭特原油 ER 單日正向 2 倍/反向 1 倍指數股票型期貨信託基金」之基金掛牌簡稱為「華頓 S&P 布蘭特正 2 / 反 1」(原簡稱名:「華頓 S&P 原油正 2 / 反 1」) 並獲核准,自 3 月 1 日起該新基金簡稱將正式於證交所變更上架。

國際油價近年因石油輸出國家組織 (OPEC) 減產、地緣政治、美國大量生產頁岩油等影響,導致原油指標數字波動不斷,其實,這些大多非自然因素,卻能大大影響油價,換句話說,間接提供投資人難得的投資操作空間。此外,你知道全球國際原油供給最大產量是哪個國家嗎? 而我們的中油每週公告的油價漲跌幅是參考哪個國際油價指標呢?

自 2017 年以來,國際原油供給量及價格常成為新聞聚焦點,從一路攻頂,至今 (2018) 年雖見小幅回修,油價卻依然是居高不下的。近期許多國際研究單位所發表的原油報告中多可看出對油價漲勢的預估,安聯環球投資全球投資策略首席杜納恩 (Neil Dwane) 去年底發表「2018 年投資展望」預測 2018 年油價很有機會上看 75 美元,另一投資機構-高盛 (Goldman Sachs) 亦針對今年的油價預估報告中,也同樣表示上調對倫敦布蘭特原油及紐約西德州原油的價格預估,足見全球投資人對國際原油產量發展及價格變化的高度重視。

華頓 S&P 原油 ETF 基金經理人江明鴻表示,投資人對倫敦布蘭特原油及紐約西德州原油二者差異的瞭解稍有不足,還曾有投資人和他反應為什麼中油油價一直漲,他之前投資的原油商品反應卻很弱? 細問後才瞭解該投資人所申購 ETF 商品並非連結中油油價所追蹤的指標國際油價-倫敦布蘭特油價及杜拜油價,只能和對方說,因為商品投資主軸不同,漲幅度自然也有不同。目前全球除了美國以外,多採用倫敦北海布蘭特原油作為直接或間接的訂價基準,OPEC 組織成員國連同俄羅斯也都採用布蘭特原油,且 OPEC 在全球產量市佔率高達 7 成 5,顯見布蘭特原油為國際知名原油領導品牌。

基金經理人江明鴻指出,布蘭特原油期貨 2 月 23 日收漲,數據顯示因美國本週開採頁岩油的抽油機數量僅增加一台,國際原油因而守住漲勢。另外,沙烏地阿拉伯發表談話時指出,利比亞原油產量下降,OPEC 所帶動的減產努力,已有效削減原油庫存,這些消息多有助支? 國際油價。目前布蘭特油價有持續反彈的趨勢,已越過所有均線之上,接下來有可能繼續挑戰前波 75 美元的關卡。對於投資原油商品,基金經理人江明鴻建議,投資國際原油商品可先觀察油價趨勢,選擇適合投資工具,順勢操作,如運用桿反 ETF 區間,擇機加減碼因應之,提高獲利空間;第二,更精準的投資商品,又如若想跟上這波布蘭特原油的漲勢,可瞭解主要投資布蘭特原油的商品,就有機會與指標油價同步。

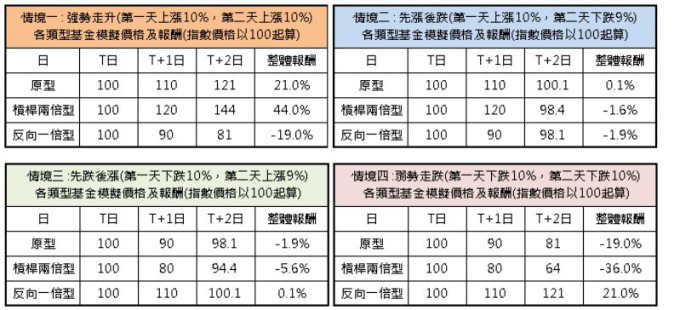

【華頓投信獨立經營管理】本期貨信託基金經目的事業主管機關核准,惟不表示各子基金絕無風險。本期貨信託事業以往之績效不保證各子基金之最低投資收益;本期貨信託事業除盡善良管理人之注意義務外,不負責各子基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱本傘型基金公開說明書。有關各子基金應負擔之費用已揭露於本傘型基金之公開說明書中,投資人可至期信基金資訊觀測站中查詢。各子基金之每單位淨資產價值可能因跨時區交易而無法揭露最新淨值,標的指數成分契約之價格、基金淨資產價值及證券交易市場之市場價格可能受期貨契約標的現貨之價格影響,而可能產生折 / 溢價之風險,且專業投資人通常較一般投資人容易取得期貨契約及期貨契約標的現貨之資訊及評價,投資人於現金申購、買回或於證券交易市場買賣前,應審慎評估價格之合理性,並詳閱本傘型基金公開說明書。各子基金於上市日後,本公司於臺灣證券交易時間內提供盤中估計淨值僅供投資人參考,估計淨值與實際淨值可能有誤差值風險,各子基金實際淨值應以本公司最終公告之每日淨值為準。期貨信託基金從事之期貨交易具低保證金之財務槓桿特性,在可能產生極大利潤的同時也可能產生極大的損失,致各子基金受益權單位淨資產價值大幅增減,投資人投資各子基金前,應審慎考慮本身的財務能力及經濟狀況是否適合於這種投資,並詳讀本傘型基金公開說明書。華頓標普高盛布蘭特原油 ER 單日正向 2 倍指數股票型期貨信託基金之標的指數為「S&P GSCI Brent Crude 2X Leveraged ER Index」(標普高盛布蘭特原油日報酬正向兩倍超額回報指數,簡稱標普高盛布蘭特原油日報酬正向兩倍 ER 指數)及華頓標普高盛布蘭特原油 ER 單日反向 1 倍指數股票型期貨信託基金之標的指數為「S&P GSCI Brent Crude 1X Inverse ER Index」(標普高盛布蘭特原油日報酬反向一倍超額回報指數,簡稱標普高盛布蘭特原油日報酬反向一倍 ER 指數),指數名稱為指數提供者提供並授權各子基金使用,指數名稱中所列「超額回報」係指數提供者中譯「Excess Return」之文字,並非對標的指數或各子基金績效表現有超額回報或投資獲利之暗示或保證。標的指數報酬以反應指數成分布蘭特原油期貨契約表現為主,而各子基金之績效表現亦視標的指數成分期貨契約之表現及各子基金追蹤標的指數之成效而定。故投資人投資各子基金可能產生利益或發生損失。各子基金資產將高度集中交易於標的指數成分之布蘭特原油期貨,故各子基金淨資產價值會受到布蘭特原油期貨價格波動影響,如槓桿型子基金受到布蘭特原油期貨價格下跌將造成子基金淨資產價值之損失,而各子基金追求標的指數報酬之目標及操作,不因標的指數劇烈波動而改變。此外,各子基金係以交易布蘭特原油期貨為主,申購人應了解布蘭特原油期貨價格不等同於布蘭特原油現貨價格,兩者之間可能存在價格差異。各子基金投資標的指數之指數成分為單一月份的英國洲際歐洲期貨交易所 (Intercontinental Exchange Europe,ICE EU) 布蘭特原油期貨契約,惟所選之布蘭特原油期貨契約,係依指數編製規則所挑選後之期貨契約,該期貨契約無論於存續性、參與廣泛性、活絡性、代表性等層面上皆屬相對良好的投資標的,雖此可降低單一標的商品之風險,但仍無法完全避免。各子基金雖以追蹤標的指數相關報酬為目標,惟可能因匯率、基金應負擔費用、期貨交易轉倉滑價、指數編製規則改變或指數計算錯誤等因素而使各子基金報酬與標的指數報酬產生追蹤偏離,且偏離方向無法預估。各子基金自成立日起,即依據標的指數成分契約的權重建構各子基金交易部位,基金投資組合成分價格波動會影響基金淨值表現,投資人於各子基金掛牌上市前申購所買入的每單位淨資產價值,不等同於各子基金掛牌上市後之價格,於各子基金掛牌上市前申購之投資人需自行承擔自申購日起至上市掛牌日止期間之各子基金價格波動所產生折 / 溢價的風險。各子基金受益憑證上市後之買賣成交價格無升降幅度限制,並應依臺灣證券交易所有關規定辦理。本傘型基金上市日前 (不含當日),經理公司不接受本傘型基金受益權單位之買回。除「臺灣證券交易所股份有限公司受益憑證買賣辦法」另有規定者外,投資人首次委託買賣或申購、買回槓桿 / 反向指數股票型期貨信託基金受益憑證時,應符合適格性條件如下之一:(?) 已開立信用交易帳戶;(?)最近一年內委託買賣認購 (售) 權證成交達十筆 (含) 以上;(?)最近一年內委託買賣臺灣期貨交易所上市之期貨交易契約成交達十筆 (含) 以上; 如因前述法規修訂者,從其規定辦理。故於本傘型基金之二檔子基金成立日前申購基金受益憑證之受益人或上市日後委託證券商買賣或申購、買回者均需符合臺灣證券交易所訂定之適格條件始得交易,並應簽具與證券交易所訂定內容相符之風險預告書,期貨信託公司、基金銷售機構或參與證券商始得接受其交易。各子基金所訴求之正向倍數或反向倍數報酬率僅限於單日報酬。槓桿型或反向型期貨 ETF 係追蹤、模擬或複製指數之正向倍數或反向倍數表現,投資人應完全瞭解淨值與其指數間之正反向及倍數關係,且槓桿型或反向型期貨 ETF 僅以追蹤、模擬或複製每日指數報酬率正向倍數或反向倍數為目標,而非一

段期間內指數正向倍數或反向倍數之累積報酬率,故不宜以長期持有槓桿型或反向型期貨 ETF 受益憑證之方式獲取累積報酬率。本傘型基金之二檔子基金係採用指數化策略,以追蹤標的指數之報酬表現為投資目標,各子基金具有槓桿操作或反向操作風險,其投資盈虧深受市場波動與複利效果影響,與傳統指數股票型期貨信託基金不同,故不適合追求長期投資且不熟悉各子基金所訴求之正向倍數或反向倍數報酬率僅限於單日報酬之投資人。投資人交易前,應詳閱本傘型基金公開說明書並確定已充分瞭解各子基金之風險及特性。各子基金之長期報酬率會偏離指數之正向倍數或反向倍數表現之釋例說明如下,或請詳見本傘型基金公開說明書:

各子基金為達到追蹤標的指數報酬之目標,投資組合整體曝險部位將儘可能維持在一定之水位,故需依基金資產及市場現況每日計算基金所需曝險額度及重新平衡 (Daily Rebalancing) 投資組合,因此各子基金淨值將受到每日重新平衡後之投資組合價格波動之影響。標普高盛布蘭特原油日報酬正向兩倍 ER 指數 (S&P GSCI Brent Crude 2X Leveraged ER Index) 與標普高盛布蘭特原油日報酬反向一倍 ER 指數 (S&P GSCI Brent Crude 1X Inverse ER Index) 是 S&P Dow Jones Indices LLC("SPDJI")的一款產品,且已授權予華頓投信使用。Standard & Poor"sR 與 S&PR 均為 Standard & Poor"s Financial Services LLC("S&P") 的註冊商標;Dow JonesR 是 Dow Jones Trademark Holdings LLC("Dow Jones")的註冊商標;GSCIR 是 The Goldman Sachs Group, Inc.("高盛")的註冊商標;這些商標已授權予 SPDJI 使用。高盛或其附屬公司並不制定、擁有、擔保、保薦、銷售或推廣該指數,且高盛不對該指數或其相關資料承擔任何責任。SPDJI、Dow Jones、S&P、高盛或其各自的任何附屬公司或其協力廠商許可人均不保薦、擔保、銷售或推廣華頓投信的華頓標普高盛布蘭特原油傘型期貨信託基金下之華頓標普高盛布蘭特原油 ER 單日正向 2 倍指數股票型期貨信託基金與華頓標普高盛布蘭特原油 ER 單日反向 1 倍指數股票型期貨信託基金。SPDJI、Dow Jones、S&P、高盛或其各自的任何附屬公司或其協力廠商許可人均不(i)對投資這類產品的明智性作出任何保證,或(ii)保證該指數或其任何相關資料的準確性和 / 或完整性。華頓投信已就可靠資料或來源提供適當之意見與消息,但不保證資料來源之完整性,如有任何遺漏或疏忽,請即通知本公司修正,本公司或關係企業與其任何董事或受僱人,對此不負任何法律責任。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇