鉅亨網 首席經濟學家 邱志昌博士

大家多茫然了、我們的財富縮水了;我的眼睛裡本來是、道瓊指數會有三萬點、四萬點、萬萬點行情。但這一些多已經永別了;不必抱歉了,永別了我的美國股市大多頭行情。在一個正常商品、有價證券價格起落循環中;股價下跌通常是伴隨著,債券價格上揚;也就是債券殖利率下跌。但最近半個月以來,美國資本市場所呈現的現象卻是;股價指數大跌、債券價格也大跌、殖利率大漲。換句話說,「預期報酬率較高、風險高」股票賣掉了,但資金並沒有移動到「預期報酬率低、風險低」的債券去。

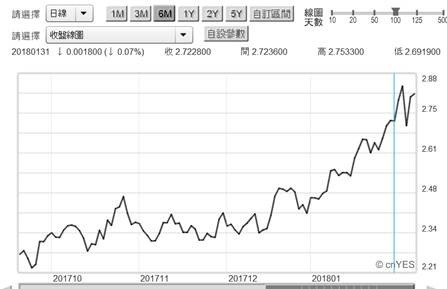

問題是賣掉股票的錢跑到哪裡去?未來道瓊指數會如何修正?回檔的幅度有多大?時間會有多長?根據經驗目前在美股賣掉的資金,並沒有完全回流到美元;如果是回流到美元的話,美元指數將會由弱勢急速轉為強勢。由圖一美元指數的日曲線圖覲見,美元指數止跌於 2 月 1 日 88.67 點,這表示美股賣掉的資金,有部分撤退到美元去,準備或已經買進美國公債;但是因為預期美債利空還沒有完全出盡。因此美債殖利率將僅於止跌,並沒有顯著下跌、就是價格回升。這就是這次美股下跌後,最可疑的地方;因為資金跑到哪裡去沒人知道??去銀行存款去了?

先用計量經濟學中、最基本的統計方法試試看;計算與衡量美股道瓊工業指數合理波動區間。這 9 年以來,道瓊指數起漲於 2009 年 3 月 2 日;也是 Fed 宣告第一次 QE 的次日;當時道瓊指數為 6,469.95 點。而自此之後、不管是科技 NASDAQ 或是道瓊工業指數,幾乎呈現直線上揚。除在 2015 與 2016 年的大盤整外,指數大漲的幅度超乎想像;道瓊最高時曾經攻到 26,616.71 點。如果以統計學「中位數」觀念,則在 QE 至縮表後期間的樣本中;其中位數值為 16,543.33 點;而其 3/4 位數為 21,580.02 點。其實過去兩年多以來,道瓊指數多在 20,000 點左右整理,最後是在川普當選總統後,執意要推出龐大財政政策,道瓊突然大漲近萬點。以上述基本統計量概念,如果道瓊指數是強勢回檔,則其重要的支撐會是在 21,580.02 點左右;如果是整個泡沫行情的破滅,則其支撐價格應在 16,543.33 點至 20,000 點之間,跌幅會比較深。這種方法當然是以冰冷的數據為主,並無所謂基本面或是技術面的算計。這次道瓊指數的大幅反轉,並未夾帶任何基本面利空?就一般投資者而言,表面上這似乎是一種回檔。但這對於以財務理論為詮釋的投資者,卻有著無限的恐懼。因為根據效率市場理論,股價一定是漲跌在事件的前面;等到事件得真相出現時,其漲跌幅可能已經相當可觀了。這是所有的投資者多不理解,為何本來好端端的股價,為何最後像是跳水一樣?

如果股市的修正是這麼確定,則債市變化又將如何?這只有幾種狀況:一為股債同跌、股價指數不斷往下修正,且債券殖利率上揚;這就是最差的情形。因為這就是股債之間資金無法互換,資金沒從賣出的股票跑到債券去,是去存定存了;看好在銀行定存的無風險利率會升高。不僅是股票有風險、債券也有風險;這將可能演變美國的金融危機;因為資金的移動方向去最保守的存款體系。由最新的美國 10 年期債殖利率變化圖,美國國債在美股大跌後開始回軟,公債價盤暫時上揚、買盤進入。但這是否是一種短期現象?而資金不是以股換成債?

其實就財務的思維與長期觀點而言,這是債券市場殖利率、與未來貨幣市場所有利率多會升高;預期結果使得股債雙殺。因為就在 1 月底葉倫最後一次貨幣政策會後,道瓊股市就不對勁了;次日是開高但是打到最低點,最後道瓊收盤只有上揚 50 多點;在日 K 線圖上面留下一條長長的上影線。這條上影線原因其實就是葉倫說的,2018 年的升息次數最少四次,而且預期通貨膨脹證據確鑿。這種對通貨膨脹預期篤定的說法,讓股市所有的多頭緊張。因為升息四次是會把,FOMC 的聯邦資金利率拉到 2.0% 以上;而又對通貨膨脹信心滿滿,這使得投資者對利率升高有無限想像空間。就是因為這樣觸動了道瓊的高檔賣壓;接著觸動衍生性商品、期貨多單清倉、及程式交易,一發不可收拾。

對於美國之外的新興市場股市,最核心與重要的指標是,該國匯價有沒貶值?對台股而言,值得關心的是台股不僅跟著大跌,而且外資賣超顯著。2018 年 2 月 6 日外資大賣超了 342.69 億元,台股加權股價指數大跌 542.25 點;其中台股股王大立光幾乎跌停板。這樣的演變似乎又驗證股市老手一句話,投資股票輸贏關鍵不在於買進動作,而是在於漂亮的賣出;這跟人生舞台一樣,下台的身影要漂亮。人在事業巔峰、登上升官或賺錢舞台時多是意氣風發;但是要走完人生或事業舞台,也不能太痛苦與狼狽。但股票的特性卻不完全是這樣,它多是「零存整付」、上漲是牛步、下跌則像是跳樓拍賣一樣。像大立光的股價,就從 2017 年 11 月 3 日的 5,959 元 / 股,一路沒有反彈地跌到 3,420 元 / 股,這不能不可謂非常慘烈。

台積電的股價走勢就跟它非常不一樣,如圖五最高價是在 266 元 / 股,日期是在 2018 年 1 月 23 日。這兩檔股票的價格之所以會有如此差異,最重要應該是因為 AI 人工智能。大立光主要且唯一的利基是光學鏡頭,也就是唯蘋果公司手機等。但台積電則不但有蘋果,還有 NVIDA、及電動車、AI 的深度學習等。

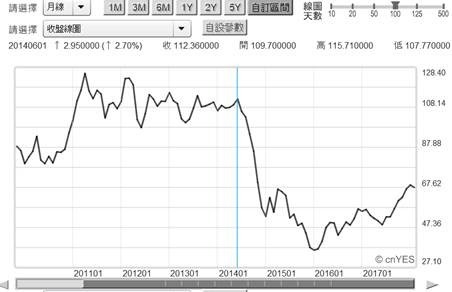

借用金價與原油價格長期走勢,可以預見未來道瓊股價指數趨勢。如果道瓊股價指數最高點真是 26,616.71 點,則未來將如何走?要回應這問題,可借用兩種商品價格泡沫化後走勢。例如金價在 2011 年 8 月的歷史最高價位,1,912.29 美元 / 盎司做頭部後;在高檔震盪約 1 年 1 個月,最後還是往下跌、突然一路大跌、之後緩跌、一路跌到 1,004.6 美元 / 盎司;共跌掉 906 美元 / 盎斯,總計跌幅為 47.47%、這才算是完成下跌行情、這價位幾乎是腰斬。原油價格情況也一樣,北海布侖特原油的油價,在 2011 年時就達到最高價,約為 128.40 美元 / 桶,之後平台盤整四年後、突然大幅下跌、跌到 67.62 美元 / 桶以下。如果美國股市已經是泡沫化,那跌幅或是修正也可能如出一轍,先是平台整理一段時間後,再來才是下跌、進入底部整理。

再由北海布侖特原油價格檢視,它也是由歷史次高價位 2011 年初的 128.4 美元 / 桶,盤整至 2014 年 6 月 16 日的 115.71 美元 / 桶,一口氣跌到 67.02 美元 / 桶才止住,但這只是暫時底部;最低的價位是超跌在 2016 年 1 月 16 日的 24.12 美元 / 桶。由以上金價與原油的空頭型態,似乎多在表達金價走入空頭是腰斬後,走入平台方式整理、價格波動幅度變小;但油價卻是超跌 Over Reaction。運用金價與原油的空頭,去塑造道瓊未來泡沫破後形象,第一步是要先確認的是 26,616.71 點、前無古人、後無來者。在本文理論指標中,至少需要見到美元指數破底翻揚;當美元指數近期、或是可預見的短期,可見到強勁反彈後,從美股的撤退資金、轉到債券趨勢顯著、此時就可確定 26,616.71 點是史上最高。或是第二種最難以理解的狀況,就是市場對於通貨膨脹的預期甚上雲霄,造成股債雙跌;想賺取現金股利的投資者,意識到未來無風險利率提高,因此對於上市公司的預期現金股利提升。換句話說,就是投資者對於科技類股必然是期待它成長、成長、再成長;使得現金股利折現的分子 (現金股利)、與分母 (必需報酬率) 必需要同步提高;否則根本無法使得分子除以分母,折現值與過去一樣高,這個折現值就是合理股價。而債券的潛在投資者,也是忌憚於通貨膨脹所造成的,未來購買力折損;因此雖然美 10 年期公債已上揚到 2.9%,但平減未來 2% 的 CPI 漲幅後,可能連時間價值多賺不到,於是資金轉進存款體系中。

這樣會發生股轉債的暫時性休克現象,就是賣掉股票的投資者將資金轉入定期存款中,因為他預期無風險利率會提高,當然定期存款利率也會提高。這可能又會陷入一個盲點,就是定期的未來購買力會比債息好?這種詮釋在於定存是每年複利率的,而債息則不是;如果債券殖利率為 3%,那表示投資者持有這張債券到期報酬率大約是 3%;但是如果年定存利率為 3%,則每一年複利率後的到期報酬率就相當可觀了。面對美股債雙殺的疑惑,其實已經隱喻長期定期存款未來複利率報酬,將高於債券殖利率,也會高於股價的必需報酬率。一般股票必需報酬率是年化 6%,定存年化報酬絕對無法一蹴而就,但是複利率是可以的。

再運用投資學技術分析黃金切割率 0.191、0.382、0.618,則可用 26,616.71 點為被乘數,乘以這些被乘數點數為:5,083.79 點、10,167.58 點、16,449.13 點;這是道瓊工業指數最有可能修正的點數。一、如果是理性預期學派,他會認為道瓊長期會修正 16,449.13 點;因為這個學派始終認為,權衡貨幣政策只有短期效果;長期還是會回歸到,沒有權衡政策的延續的狀態中。這當然不至於回到金融風暴時的 6,469.95 點,但修正到 26,616.71 點減掉 16,449.13 點為 10,167.58 點。二、這對於多頭是不可能、不願意面對的事;但對於空頭而言,台灣股王大立光多可以跌到如此慘烈?美股為何不無可能?以上述情況機率最高的回檔,與油價或是金價一致的,應該就是 1,0167.58 點的修正,就是道瓊指數跌回到 16,449.13 點;也就是道瓊經過多年、兩至三年後下跌到 16,449.13 點,然後進入長期冷卻期。三、如果只是修正 5083.79 點,那只是一次的回檔罷了,談不上泡沫結束;我們當然希望只是這樣。但由計量經濟學的統計中位數、與黃金切割率;最高的點數是為 16,449.13 點??

(提醒:本文為財金專業研究分享,運用財務理論分析,對股債市無任何多空立場;說明與判斷個股皆無多空判斷,只為研究舉例用,不為任何引用本文行銷或投資背書。)

上一篇

下一篇