鉅亨網總主筆 邱志昌博士

壹、前言

本文主觀認為,自2015年3月11日起,全球包括主要開發與新興國家,正式進入通貨緊縮時代。透過利率平價理論(Interest Rate Parity Theory)之運作邏輯,以寬鬆貨幣政策、促進本國貨幣對主要發行貨幣、美元之貶值策略;已由歐元區、丹麥、加拿大與澳洲等主要開發國家,漫延至亞洲新興國家。在1997年被亞洲金融風暴首當肆虐之泰國,該國央行終於發難、於2015年3月11日宣佈跟進全球寬鬆政策主流、降息。

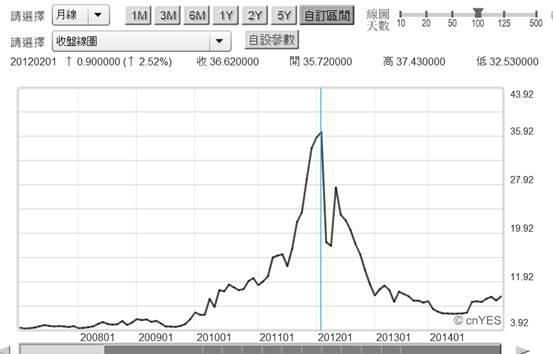

(圖一:泰國經濟成長率與消費者物價年增率曲線圖,鉅亨網指標)

貳、已有20個國家宣佈降息、參加貨幣貶值競賽!

亞洲新興國泰國央行,於昨日2015年3月11日上午,突然宣佈下調金融機構基準利率1碼、即0.25%,由2%降至1.75%。這是繼2014年3月之後,該國央行再次的降息。投資銀行經濟學家認為,促使泰國降息主要原因為:一、這兩年來該國經濟成長率放緩後,近一年以來已有物價停滯疑慮。再加上最近中國大陸北京兩會期間,中國國務院總理李克強宣告,今年中國經濟成長率目標,由去年的7.5%降為7%,這使以中國為經濟區域中心之東南亞國家感到不安;泰國希望以降息策略提振經濟成長。二、由圖一,泰國之經濟成長率與消費者物價指數(以下皆稱:CPI)年增率曲線圖檢視,該國自2012年12月之後,就已經進入經濟成長率、與CPI年增率趨緩雙降趨勢。而CPI年成長趨緩情勢,近期亦發明顯。因此,泰國央行也與ECB、及其它18個已經跟進寬鬆貨幣政策之國家一樣,成為近一年來全球第20個降息國家。我們擔心,如果這20個國家多像這樣,經濟成長率趨緩、CPI年增率下滑,則就是宣告全球進入通貨緊縮時代。

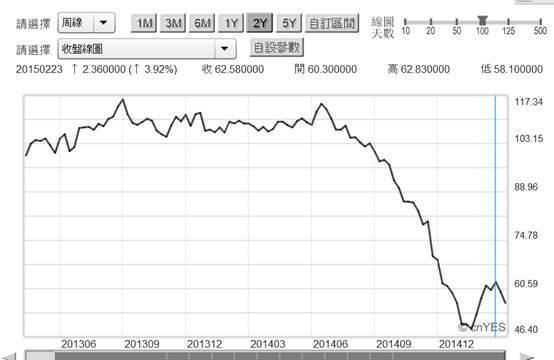

近期主筆文多次提及,目前在歐洲金融市場非常異常之幾種現象,這一些不僅顛覆過去文化與生活理財習慣,也嚴重違背財務理論:一、大漲之德國法蘭克福股價指數,如果改以美元計價,其實中期投資是虧損的。二、歐元區公司債次級市場、與德國公債發行When Issue市場,出現負殖利率現象;持有者只能寄望未來價差,無法享受債息。三、目前歐元區存款利率是-0.2%,存款人將現金存在金融機構,不僅不會領到利息、而是要付出保管費。我們漸漸由這些可能事實演變發展感受到,這些現象將成為長期經濟情勢。我們認為:一、2015年3月9日啟動之歐元量化寬鬆貨幣政策(以下皆稱:QE),最多只能解決歐元區債務沉積問題,無法就此完全根除通貨緊縮。如果要再繼續以QE政策去解決該項經濟問題,則勢必在2016年9月此次QE結束後,再進行第二次歐元QE、或其它型式之極端寬鬆貨幣政策。而在此假設之演變下,歐元兌換美元之匯價變化將持續弱勢。二、引發歐洲通縮、債務危機最核心之遠因起於2008年前,由於強勢歐元推升資產價格、引發泡沫經濟;最後成為自2010年以來,剪不斷、理還亂之主權債務危機。解決通貨緊縮之第一步為,債務危機解除與沉積債務清理,在此之後始能論及失業率下降與經濟復甦。

[NT:PAGE=$]

(圖二:歐元兌換美元周曲線圖,鉅亨網首頁)

叁、ECB需要再次執行QE才能解決通貨緊縮問題!

但希臘主權債務危機,自2010年後至今一直沒有跟本解決,可能連治標多談不上。目前燃眉之急是希臘政府,必需在短期內償還國際貨幣基金(以下皆稱:IMF)15億歐元,及對即將到期之32億歐元債務做再融資處理。依據歐盟規定,希臘政府可以動用本身金融穩定基金(以下皆稱:HFSF),應付此一違約風險。至於新政府所提之再紓困案,雖已經過歐元區財政部長級會議一再討論,但一直沒有做出不樽節之承諾。其實在2月初時,歐洲央行(以下皆稱:ECB)就已停止,希臘政府以歐元再發行國債;也不准希臘政府以該國公債當擔保品,向ECB進行融資。雖然在2015年2月中旬,希臘政府與該國債權機構,談妥將債務之償還計劃延長4個月,等同將違約風險再延到2015年7月初,但ECB與歐盟其它債權機構,在樽節與財政福利改革上,並沒有對希臘心政權讓步、也沒有對其減免債務。而希臘除2015年3月,此次之短期債務到期之外;2015年6、7與8月也多有債務到期。換言之,今2015年是為希臘還債最密集期間;還好的是近幾年來之紓困貸款,其償還到期日是落在2053年之後。

(圖三:希臘政府十年期公債殖利率月曲線圖,鉅亨網首頁)

一、以圖三,希臘政府十年期公債殖利率月曲線圖比對分析。在2012年前次主權債務危機最嚴重時,希臘十年期債殖利率曾達36%;而近期2015年3月10日該十年債之殖利率為10.33%。可以清楚見到,此次十年期債殖利率水準遠低於前次。我們認為,此項指標顯示希臘債務危機並無立即之系統性危機。二、再由希臘股價指數曲線圖檢視,自2015年2月24日後,希臘股市已連兩周下跌。而中期走勢是自2014年3月,就由1,314.7點跌進空頭市場。對歐元區金融市場而言,只要希臘政府不採取違約策略,就不會有骨牌效應。希臘一旦違約,其負面效應將波及國際債權銀行、引發歐洲金融危機。而退出歐元區也不可能是希臘解決債務問題之主要選項,希臘最期望見到的是,一方面還債、一方面解除樽節措施、再則是債權人能適度減免債務負擔。

(圖四:希臘股價指數周K線圖,鉅亨網首頁)

債務沉積是通貨緊縮發生主要原因,而解決通貨緊縮之必要但非充份條件,卻是提供充足貨幣供給量。ECB繼2012年購債政策、2014年6月16日負存款準備率政策後,終不得不於2015年3月9日起,進行每月600億歐元之QE,ECB對此次QE政策之期待,並不在於解決失業問題,而是希望提高通貨膨脹水準,亦即消除通貨緊縮之導火線。但由本文上述之論述,我們已可見到,其實ECB必需要先面對歐元區各國債務沉積問題;才能再進一步談解決就業及通縮。我們可以預期,ECB不會只進行一次QE。其實我們應先關心的是,ECB這次QE就可以解決債務沉積問題?

[NT:PAGE=$]

肆、全球進入有效需求緩緩衰退時代!

在經濟學教科書中,大多認為消費者對原油需求,是不具彈性的;因此,只要石油輸出國家組織(以下皆稱:OPEC)內彼此協商妥當,就可提高售價。但這是靜態觀點,動態的觀念是當客觀經濟情勢改變,即價格趨勢改變後,OPEC內部將會對石油輸出量,有著不同的自我需求。就如之前伊朗在2013年前,由於發展核武受美國及聯合國安理會經濟制裁,因此需要出售較多石油以滿足其民生需求。而自2014年第一季起至今,俄羅斯也因為烏克蘭內戰問題,受歐盟與美國經濟制裁,它也需要出售較多原油,以滿足其國家經濟建設。以個體經濟學廠商理論,在全球對於原油需求持續增加趨勢時,廠商擁有很高之獨佔力(Monopoly Power),消費者只是價格接受者(Price Taker)。而在全球消費者對石油需求下降後,油價因為供給大於需求而下跌時,廠商彼此之間對產量分配就會面臨競爭;尤其是這些石油輸出國家必需面對自己財政經濟困難時。以目前情勢發展,本文主觀判斷,OPEC組織本身內部並沒有這些問題,但OPEC與非OPEC及新競爭者美國,未來將存在彼此競爭問題。OPEC國家包括非洲、中東與南美洲,其中有阿爾及利亞、安哥拉、伊朗、伊拉克、科威特、卡達、阿聯、沙烏地阿拉伯,利比亞、奈奈及利亞、委內瑞拉、厄瓜多爾;由剛開始之5個國家,增加到12個國家。雖然石油是同質性高(Homogeneous)之產品,但也會因為品質差異區分為,紐約輕原油(WIT)與歐洲北海布侖特原油(Brent)。依照投資銀行的概算,油價下跌10%、對開發國家之國民生產毛額成長(以下皆稱:GDP成長率)將有0.2%之助益。

(圖五:北海布侖特原油周曲線圖,鉅亨網期貨)

OPEC與目前非OPEC,及另一個潛在競爭對手就是美國頁岩油。在2009年時,美國頁岩油產量為150萬桶/日。而根據投資銀行預估,至2017年時美頁岩油產量,將會成長至300萬桶/日。而目前美國頁岩油生產成本,預估每桶70美元/桶。因此如果油價低於70美元/桶,則OPEC與非OPEC國家,對美國原油業者之排擠力道就會提高。由於頁岩油大量開採需要資金,因此在2007至2010年期間,美國原物料業者發行之高收益債券,也就是信用等級非投資等級BBB+之公司債,佔相關債券指數之權重由18%增加至29%,近期在預期美元升息前,此一發展也引發美國聯準會(以下皆稱:FED)關心。FED在2015年3月上旬所發佈經濟褐皮書中,就提到美國傳統產業因為低油價而成長顯著趨緩,此與美元指數強勢成為美國眼前兩大經濟發展最為隱憂之變數。根據投資銀行研究報告,過去在1980年代時OPEC佔全球石油生產量佔比約近60%,而近年來因俄羅斯擴產已再降到約30%,而當2017年美國頁岩油產量跨越300萬桶/日後,OPEC之影響力可能進一步式微。油價之下跌趨勢,可說明上述需求下降而供給增加,全球原物料仍然Over Supply之現象

伍、結論:未來我們之存款是否真的要付保管費?

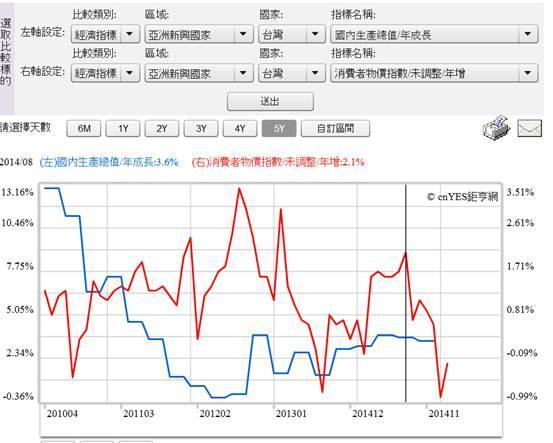

(圖六:台灣GDP成長率與CPI年增率曲線圖,鉅亨網指標)

在1997年7月時,由於國際投資機構認為亞洲、東南亞國家的資產價格高估,因此從泰國開始撤資,引發蝴蝶效應(Butterfly Effect);當時一連串的貨幣貶值效應,持續進行到當年年底。最後也波及俄羅斯金融市場,該國政府公債次級交易市場,不得不宣佈暫停交易一段時間。而此舉竟也使美國對沖基金,長期資本公司(以下皆稱:LTCM),所持之資產失去流動性,最後在投資人擠兌下宣告破產、最後由FED接管收拾善後。此次泰國又在此一美元指數將逼近100點整數點數前,進行寬鬆貨幣政策、降息貶值操作。我們關心,除人民之外、亞洲其它國家貨幣是否將會再跟進?如果全球開發與新興國家,多是因為經濟成長率低迷、CPI年增率下滑,而不停地以寬鬆貨幣政策刺激出口貿易、提升經濟成長,則不啻宣告全球確定進入通貨緊縮時代?若此我們是否得關心,也有那麼一天我們在金融機構中的存款不僅領不到利息,可能還要定期付保管費?

上一篇

下一篇